「保証人、保証会社でお困りの方必読情報」の記事一覧(278件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

自己破産をしていても賃貸審査を突破できる方法を公開

(この記事は、約4分で読めます)

Tweet

目次

1. 自己破産をしていても賃貸物件は借りられるのか

2.自己破産をしたら今住んでいる物件から追い出されるか

3. 賃貸審査のポイントと申し込む際の注意点

3.1 個人信用情報に傷はないか

3.2 家賃の滞納履歴はないか

3.3 家賃を継続的に支払える収入はあるか

3.4 連帯保証人がいるか

3.5 契約者の人柄

3.6 賃貸物件を探す際の注意点

4. 賃貸審査通過のコツ

4.1 独立系保証会社が使用できる物件を選ぶ

4.2 手取りの4分の1以内の家賃帯物件を選ぶ

4.3 連帯保証人をたてる

4.4 団地やURなどの公的物件を選ぶ

4.5 審査関係者に良い印象を与える

5. 賃貸審査に落ちた際の対処法

5.1 独立系保証会社に変更して審査をしてもらう

5.2 親族に代理契約をしてもらう

5.3 引っ越しの時期を見直す

5.4 復権を得るまで待つ

6.まとめ

1. 自己破産をしていても賃貸物件は借りられるのか

自己破産していても賃貸物件は借りられるのか、

これは結論、審査に通れば借りられます。

審査とは具体的に、

①貸主である大家さん or 管理会社の審査

②保証会社の審査

この2つの審査を突破する必要があるということです。

審査でみられる内容は①と②では異なります。

①大家さん・管理会社

・入居トラブルを起こさないか

・お部屋を大切に扱ってもらえるか

・礼儀や人柄はちゃんとしているか

お部屋を雑に扱う可能性のある方、コミュニケーションがきちんととれない方、騒音など周りに迷惑をかけそうな方は敬遠されます。

②保証会社

・家賃の支払い能力があるか

・滞納時に代わりに払える人はいるか

保証会社は入居者が滞納した際に家賃を建て替える役割があります。

そのため大家さんや管理会社の観点とは全く異なる「支払い能力」をチェックします。

なお、滞納時に代わりに支払える人がいると審査通過率は格段に上がります。

まずは申込前に上記の審査内容をクリアできるような状態に自身を整えておくことが

審査通過のカギになるということです。

ただしこの審査でみられる内容はあくまで一般的な例です。

細かなチェック項目や審査難易度は各物件ごとに異なるため注意が必要です。

大家さんや管理会社の中でも

とりあえず空室をなくしたいという目的で審査を緩く設定していることもあれば、

逆に家賃のとりっぱぐれを心配して収入証明書の提出を求めるような厳しめなルールを設定していることもあります。

物件によって審査難易度は異なるのでその点は覚えておきましょう。

結論、自己破産をしたからといって無条件に追い出されることはありません。

日本の法律では借地借家法という入居者を保護する目的として戦後に改定された法律があります。

この法律により入居者は堅く守られており、

基本的に大家さんは入居者を追い出すということはできません。

ただし例外があります。

①家賃が払えない状況の場合

家賃未払いの状況が続いている場合は契約途中であっても解約となり得ます。

一般的に家賃未払いが3カ月続くと強制退去になります。

②申し込み情報と実態が相違している場合

申込時に嘘をついて入居した場合は追い出される可能性が高いです。

自己破産する→家賃滞納→管理会社が調べたところ申込内容の嘘が発覚といったことも稀にあります。

細かな状況や契約条件によっても追い出されるかは異なるため

絶対に追い出されることはないというわけではありませんが、

基本的には家賃を支払えていれば追い出されることはないため安心してください。

3.賃貸審査のポイントと申し込む際の注意点

個人信用情報は個人情報保管機関(CIC)という組織で保管されています。

個人信用情報として保管されているのは、あらゆるローンや分割支払いの履歴です。

住宅ローン、クレジットカード、携帯電話本体の分割払い等の履歴がこれに該当します。

この個人情報保管機関の情報を照会して審査を行う保証会社は、信販系保証会社と呼ばれ、

最も審査が厳しいといわれる保証会社のグループです。

信販系保証会社の例として

・オリコフォレントインシュア

・SBIギャランティ

・エポスカード

・アプラス

・ジャックス

等が挙げられます。

このような信販系保証会社はカード会社が運営していたり、銀行と提携する保証会社です。

信販系保証会社の審査では自己破産したという履歴がばれてしまうため避けることが無難でしょう。

✓家賃の滞納履歴はないか

次に家賃滞納歴がないかという点が重要です。

家賃の滞納は保証協会(LICC)という組織で保管されています。

この保証協会に加盟している保証会社は過去の滞納履歴を照会することが可能です。

1か所でもLICCに加盟している保証会社で家賃を滞納すると

その家賃滞納の履歴が共有され、他の保証会社にも情報がいってしまうため

結果、審査は通らなくなります。

このように家賃滞納歴を照会して審査をおこなう保証会社を、信用系保証会社といいます。

信用系保証会社の例として

・ルームバンクインシュア

・エルズサポート

・全保連

・宅建ブレインズ

・ナップ賃貸保証

などが挙げられます。

信用系保証会社は前述したように家賃の滞納歴を共有、照会しているため

家賃滞納が過去にあった場合はもちろん審査は通りませんが、

自己破産しているからといって審査落ちするわけではありません。

✓家賃を継続的に支払える収入はあるか

続いて、家賃を継続的に支払える収入があるかどうかです。

これは自己破産をした方のみならずすべての方の入居審査に該当する話ですが、

家賃を払うには一定の収入がなければできないことです。

収入に対して家賃が高すぎる場合、滞納の恐れがあるため審査は通りません。

審査通過の目安としては「家賃の36倍以上の年収」があるかどうかです。

つまり家賃が「収入の3分の1以内」におさまる範囲内です。

以下、家賃に対する収入の目安一覧です。

【家賃に対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

✓連帯保証人がいるか

続いては連帯保証人がいるかどうかです。

先ほど保証会社の審査項目として家賃滞納時に代わりに払える人がいるかという点をあげましたが、

連帯保証人がこれに当たります。

連帯保証人をつけることで保証会社としても安心して審査を通すことができるため、

審査通過率が上がります。

✔契約者の人柄

横柄な態度をとらないか、嘘をついていないか、退去時もトラブルなく退去してくれるか

など契約者の人柄も重要です。

横柄な態度をとる方はそもそも物件を探して申込をしたとしても

過去の自己破産歴や家賃滞納歴以前に人柄の面で審査否決になってしまいます。

このような方はどの物件でお申込みをしても、審査は通らない傾向にあるため

不動産会社からもお断りされることがあるでしょう。

自己破産をしている方が賃貸物件を探す際の注意点は大きく2つあります。

①個人信用情報が回復しているか確認する

これは自己破産したばかりの方は例外ですが、10年ほど前に自己破産をされてる場合は、

個人信用情報が回復している可能性があります。

その場合は自己破産をしたという履歴は賃貸審査に関係がなくなるため

そもそも自己破産をしたからとって対策する必要がなくなりなり、物件の選択肢が広がります。

微妙な期間である人はぜひ物件を探す前に確認してみてください。

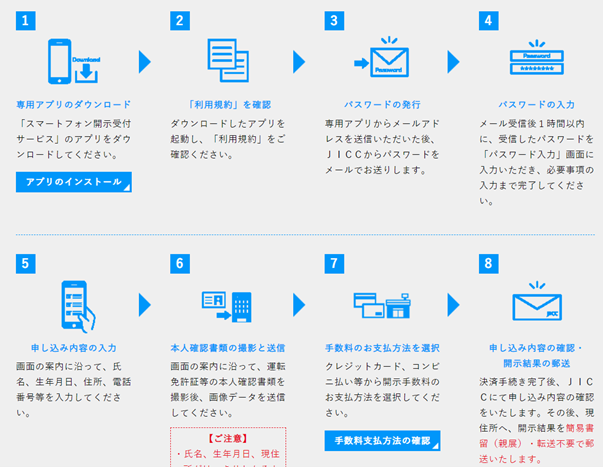

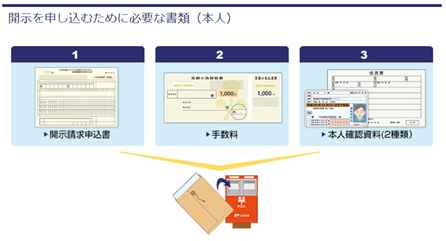

なお個人信用情報の確認は、

・クレジットカード関係:CIC(個人情報保管機関)

・消費者金融関係:JICC(日本信用情報機構)

・銀行や信金関係:JBI(全国銀行信用個人情報センター)

で確認可能です。

また家賃滞納歴に関してはLICC(家賃保証協会)で確認可能です。

LICCの公式ホームページにアクセスして窓口なら550円、ネット申請なら1,100円で取り寄せができます。

まずは自分が本当にブラックなのか現状を把握することが大切です。

② 自己破産したときとは別の預金口座を用意する

自己破産をされた方が賃貸物件を借りる際は、自己破産したときとは別の 預金口座を新規開設しましょう。

なぜなら、審査に通っても家賃の引落口座が設定できない恐れがあるためです。

近年家賃の支払いは振込ではなく口座引き落としであることが多いです。

口座引き落としで家賃を払うとなると預金口座の用意が必須になりますが、

自己破産をされた方は口座を凍結されてしまうことがあります。

口座凍結されていると入出金できないため家賃の支払いはできません。

そうすると、初回の家賃支払いから滞納なんてことも起こり得ます。

なお凍結されてしまった銀行で再度口座をつくることはできないため、

全く別の銀行で新たに口座開設をしましょう。

審査が通ってからでは遅いです。預貯金口座の準備は事前に準備しておくことをお勧めします。

4. 賃貸審査通過のコツ

✓独立系保証会社が使用できる物件を選ぶ

保証会社は

・個人信用情報を照会して審査する信販系保証会社

・家賃滞納歴を照会して審査する信用系保証会社

・独自のルールで審査する独立系保証会社

に分類されます。

独立系保証はクレジットカード支払い遅延の情報や家賃滞納の情報、自己破産の情報等を

調べるスキームはありません。

そのため過去にその保証会社でトラブルや滞納がない限りは基本的に審査は通ります。

自己破産をした方に限らず独立系保証会社は最も審査が緩いとされてされているため、

審査に不安のある方は独立系保証会社が使用できる物件に絞って申込することをお勧めします。

自己破産をした方が賃貸物件の審査に通過するうえで一番のポイントになりますので

ここは必ず押さえてきましょう。

独立系保証会社の例としては

・フェアー信用保証

・れんぽっぽ(カプコエージェンシー)

・ダカーポ

・ラクーンレント

・クレデンス

・ロイヤルインシュア

などが挙げられます。

独立系保証会社は国内で50社ほどありますが、

上記の保証会社はその中でも多く使われている保証会社です。

ぜひ賃貸物件の申し込みをする際に参考にしてください。

✔手取りの4分の1以内の家賃帯物件を選ぶ

収入に見合った家賃帯の物件を選択することは審査通過の重要なポイントになります。

先ほど、審査通過の目安として「家賃を収入(月収)の3分の1に抑える」とお伝えしましたが、

さらに低く「手取りの4分の1に抑える」ことで審査難易度も下がります。

審査に不安点のある方はあえて家賃帯を下げて物件を探すことをお勧めします。

✔連帯保証人をたてる

収入のある連帯保証人をつけることで、

仮に入居者が家賃を滞納したとしても代わりに払ってくれる人がいるという保険になるため

保証会社としても審査承認が出しやすくなります。

✔団地やURなどの公的物件を選ぶ

団地やURなどの公的物件はそもそも

収入が低い方や、生活保護の方などに向けて国が用意した物件です。

審査がゆるく、物件によっては家賃補助が受けられる場合もあるため

物件探しの際は視野に入れてみるとよいでしょう。

✔審査関係者に良い印象を与える

いかなる物件でも入居者(申込者)の人柄は重要視されています。

横柄な態度をとることはマイナスにしかならないため、悪い印象を持たれないように注意が必要です。

特に内見時に管理会社の方が立ち会う際は

人柄の面を見られている場合もあるため、言葉遣いや身なりには十分気を付けましょう。

5. 賃貸審査に落ちた際の対処法

✓独立系保証会社に変更して再審査をしてもらう

審査というのは1つの物件に対して1回~3回行われます。

1回目 1次審査…管理会社が用意した一番審査の厳しい保証会社で審査

信販系保証会社であることが多い

↓

2回目 2次審査…1次審査よりゆるい保証会社で審査

信用系保証会社であることが多い

↓

3回目 3次審査…最もゆるい保証会社で審査

独立系保証会社であることが多い

という流れで管理会社が提携している保証会社で審査を行います。

自己破産歴のある方は信販系保証会社の1次審査、信用系保証会社の2次審査はほぼ確実に通らないため、

3次審査の独立系保証会社にすべてを賭けましょう。

1、2次審査が通らなかったからといって諦めずに

3次審査にチャレンジするつもりで最初からいるとよいでしょう。

✓親族に代理契約をしてもらう

これはいわゆる代理契約というものです。

代理契約とは入居者はご自身で、契約者は別の方という構図になります。

契約者が変わる=審査の対象もその契約者の方に変わるため、

代理で契約される方が

・自己破産をしていない

・一定の収入がある

・緊急連絡先がある

であれば審査の土台に乗り審査通過率は上がります。

✓引っ越しの時期を見直す

前述した対処法でも難しい場合は、引っ越しの時期を見直すことを検討しましょう。

これは意外に感じる方もいらっしゃるかと思いますが、

時期によって審査難易度が変わる場合があります。

その要因の1つとして「保証会社のノルマ」があります。

保証会社のノルマとは

金融機関がお金を貸し出すのに1年間のノルマがあるのと同じです。

1年の前半戦で審査否決を連発していたとすると

後半戦はノルマをクリアするために少し審査の基準を落とす

といったカラクリがあるということです。

ただし我々はその審査がゆるくなる時期まではわかりません。

そのため、このタイミングで!と狙い撃ちはできませんが、

どうしても審査が通らない場合は

あえて時期をずらしてみると案外審査通過できるといったこともあります。

急ぎのお引越しでない場合は検討してみてください。

✓復権を得るまで待つ

これは最終手段になりますが、

復権を得るまで待つ、つまり自己破産の履歴がなくなるまで待つということです。

実際に自己破産の履歴がなくなるというわけではないですが、

手続き開始から10年経過すると自己破産のレッテルというのは剝がされます。

これを復権を得るという風に言います。

最悪の手段ではありますが、どうしても審査が通らない場合は引っ越しは諦めて

10年後に再チャレンジするほかありません。

6. まとめ

自己破産や債務整理をしているからと言って、

賃貸保証会社の審査が全く通らない事はないので安心してください。

重要なのは物件選びです。

まずは、審査やしっかり話せて相談できる不動産屋へ足を運ぶことをおすすめします。

自己破産自体は世間体ではよくありませんが、

債務を負って他の人にはない経験をした方であるのは間違いありません。

この苦難を乗り換えた方は、間違いなく人間としても大きく成長している方と考えられます。

エース不動産は諦めない方の味方です。

入居審査でお困りや、不安な点があれば、是非お気軽に弊社へお問い合わせください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

賃貸審査はブラックだと通りづらい。

でも正直具体的な数値が知りたい!

と、いう方は一読ください。

※本章は、弊社独自の7年分の実績値等を基に算出しています。

(この記事は、約4分で読めます)

Tweet

目次

1. 保証会社滞納歴有りやクレカブラックだと審査は通りにくい

1.1 過去の滞納回数や、滞納期間で変動

1.2 貯金や資産などの現物審査がある

1.3 連帯保証人をつけるという手もある

2. 審査通過率を上げるための準備と方法

2.1 条件は最低限に、そして多くを望まない

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

賃貸審査が通りづらい人から、「審査に落ちる確率ってどれぐらいなんですか?」って聞かれました。たしかに具体的な数値って知らないなって思いました。

そうですね。その指標自体、日本でどこも調査機関が調べたことがないからですね。弊社では、過去7年分のお客様のデータが蓄積されているので、その統計値を集計しました。

1. 保証会社滞納歴有りやクレカブラックだと審査は通りにくい

そもそも審査が通りにくいのは、過去の行いに欠点があるためです。

その欠点というのがほぼ

①家賃支払い滞納歴

②クレジットカードの返済滞納歴

であります。

これを前提に、審査に落ちる確率というのは平均70~98%審査落ちします。

2%に賭けるのもいいですが、この記事を最後まで読んで別の可能性を広げるのも手です。

「家賃ごとの否決率」を一覧にまとめました。

状態/家賃帯 | ~5万 | 5.1~8万 | 8.1~10万 | 10.1~15万 | 15.1~20万 | 20.1~30万 | 30.1万~ |

保証会社 | 70% | 75% | 80% | 85% | 85% | 90% | 90% |

| クレジット カードブラック | 40% | 50% | 50% | 50% | 60% | 65% | 70% |

エース不動産の物件 | 8% | 8% | 5% | 5% | 8% | 8% | 8% |

審査に必要なもの | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書)

| ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (収入証明書) (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) | ・身分証明書 ・健康保険証(あれば) ・携帯電話 (在籍証明書) |

備考 | 家賃が安い物件は審査が緩いというイメージがあるがその逆。なぜ低い家賃の物件に住みたいのかを理屈で説明する必要がある。 | とくになし | とくになし | 夜職系の方が最も借りるレンジ。保証会社も年齢や仕事内容などをみて厳しく審査する家賃帯。 | 夜職系の方が最も借りるレンジ。保証会社も年齢や仕事内容などをみて厳しく審査する家賃帯。 | 1人暮らしの場合、大手企業勤務以外はほぼ審査否決。預貯金などの現物審査で通すのがベター。 | 最も審査が通りにくい家賃帯。1人暮らしの場合は、著名な方でないと審査が通らない。 |

※弊社実績における測定値です。

✔過去の滞納回数や、滞納期間で変動

家賃やクレジットカードの滞納でもその「期間」や「回数」によっても変動があります。

よくある事例ですと、

・毎月1ヵ月遅れが続き、それが1年以上継続している

・3カ月滞納をしていたが、一括で返済した

・1年間の間に1~2ヵ月滞納が3回以上あった

という場合です。

基本的に家賃は収入が安定していれば、滞ることはないですし、貯蓄があればそれで補填することが一般的です。

それが滞るということは、収入が安定していないか、

安定していても、家賃支払いの重要性と優先順位が低い場合。

そして、貯蓄がない。

という判断をされ、資金管理能力に欠ける=ブラックリスト入りとなります。

✔貯金や資産などの現物審査がある

現物審査とは、手元にある流動資産(1年以内に現金化できる資産)で、審査を通す方法です。

現金をはじめ、株やFX、仮想通貨などを数百万単位で保有していると審査評価が各段に上がります。

無職や月収よりも高い賃料の物件を借りる場合に有効となる手段です。

過去、弊社のお客様で26歳男性で会社員ですが、

半年前まで自分で経営していた会社を売却し預貯金が2,000万円あった方が、

家賃35万円のタワーマンションに住めた実績があります。

✔連帯保証人をつけるという手もある

契約者がブラックであったりする場合、

契約者と同意能力者である「連帯保証人」を付ければ審査が通ることもあります。

学生が良い例です。学生は本業が学業のため(アルバイトをしていても)無収入ととらえられます。

親が連帯保証人となることが一般的な契約方法であるため、この手法と同じです。

ただ、連帯保証人には条件があり、

①三親等以内の血縁者

②一定収入がある

③~60歳以内である

を全て満たす場合に限ります。

そのため、35歳を超えて連帯保証人をつけて契約するというのは親がいずれかの条件を欠けることが多いです。

2. 審査通過率を上げるための準備と方法

本章では、審査が落ちる確率を少しでも下げられるようにするための事前準備などを説明します。

具体的には、審査が通るような物件を見つけるコツを記載していきます。

審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓条件は最低限に、そして多くを望まない

大前提として、審査が通りにくい方の場合は、

「探すこと」と「多くの条件を望むこと」は控えることをオススメします。

もちろん、最低条件を設定することは重要です。とくにエリア・予算は守るべきと考えられます。

控えたほうがいい諸条件として例を挙げると、

採光の方角、バストイレ別の指定、駅からの距離、間取り、キッチンのサイズ、収納の広さ、2F以上の指定・・・etc

などです。

なぜかというと、スタート時点で選択件数が少ない中で、上記の細かい要件が加わると物件自体が「0件」となることがあるからです。

審査を通すノウハウを駆使するのはあくまで物件がある前提の話です。

推奨するのは、あくまで「最低限希望のエリア・予算でまずは住めるところを探す」のをゴールとするということです。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。

という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。

とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

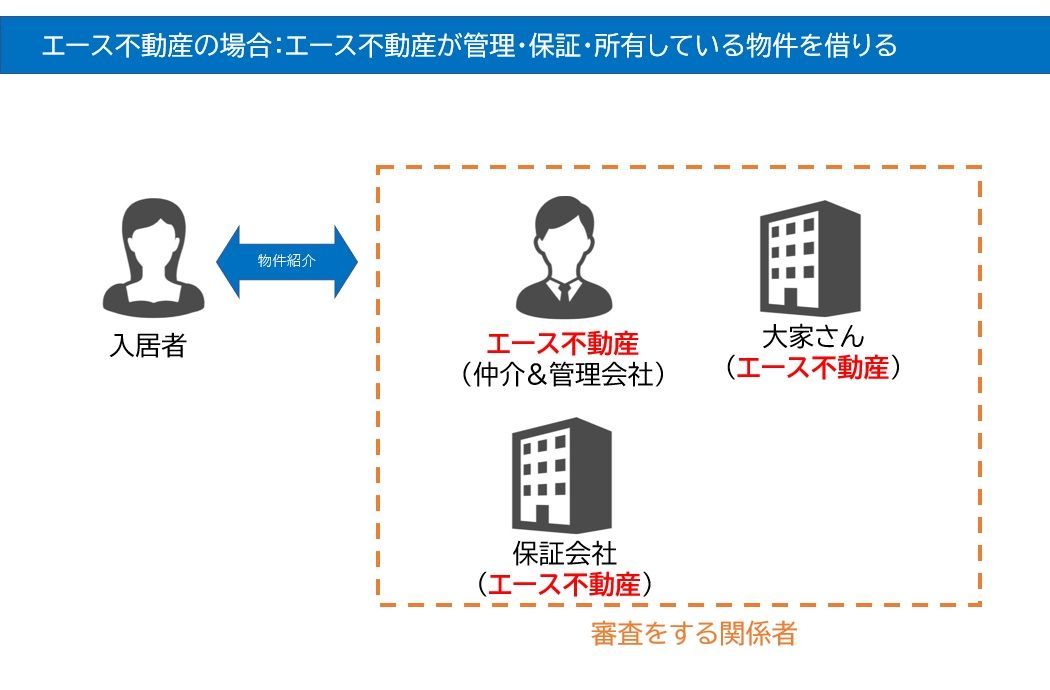

✓エース不動産の管理物件にする

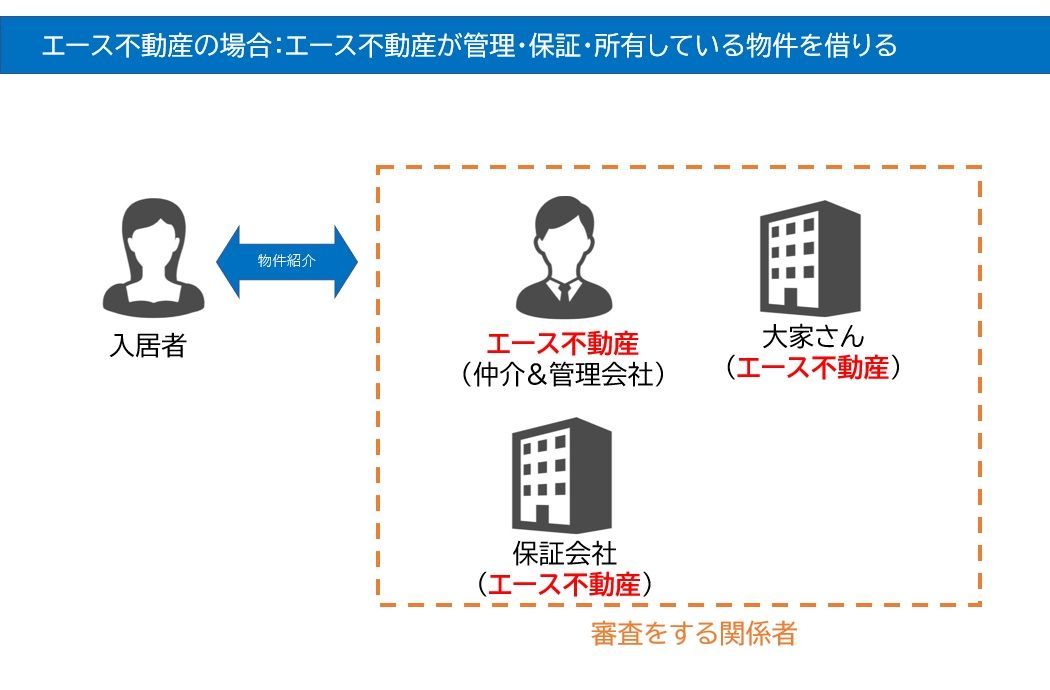

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

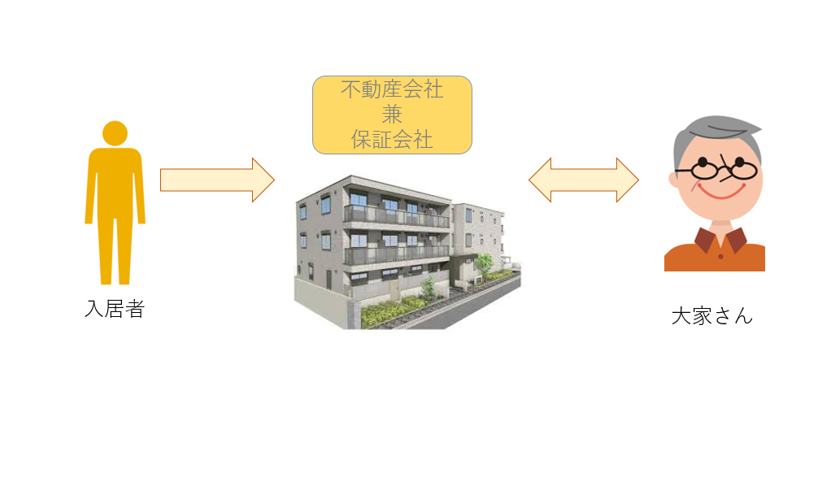

①管理会社(エース不動産)=保証会社(エース不動産)

①管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。

このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。

とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 家賃支払いやクレカ返済の滞納をするとネットにある物件の審査はほぼ通らない

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

カードローンや銀行借金があると賃貸審査は通りづらいことがあります。実際のところよくわからな!本当のところどうなの?

と、いう方は一読ください。

※本章は、弊社独自の7年分の実績値等を基に算出しています。

(この記事は、約4分で読めます)

Tweet ![]()

目次

1. カードローンや借入金があると審査は通りにくい

1.1 基本は審査が通る

1.2 貯金など金融資産がある

1.3 連帯保証人をつけるという手もある

2. 審査通過率を上げるための準備と方法

2.1 条件は最低限に、そして多くを望まない

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

借金をしている人は賃貸審査が通りづらいというのを風の噂でききました。

いえ、必ずしもそういうことはありません。ただ、物件によっては審査が通らないこともあります。詳しく解説します。

1. カードローンや借入金があると審査は通りにくい

まず、カードローンや借入金がある場合、その情報は第三者機関(CIC)に登録されています。その情報は、「信販会社」が独自の権限で閲覧することができます。もちろん、自分の情報だけであれば個人でもチェックできます。

では、なぜ借金があると賃貸の審査に通りにくいのかを説明すると、その理由は、家賃支払い能力が低くなるから、です。理屈としては、本来「月収の3分の1」が家賃に充てる平均額となっています。月給が21万であれば、約7万円が家賃設定額というイメージです。

ただ、ローンや借金というのは、固定費として収入から強制的に差っ引かれるため、家賃設定金額は借金を引いた金額の3分の1としなければいけません。本章ではこの点が重要です。

✔基本は審査が通る

結論として、ローンや借金があっても審査は通ります。ですが、以下に1つでも該当すると一気に審査が通りづらくなります。

・借金返済が毎月1ヵ月遅れが続き、それが1年以上継続している

・3カ月滞納をしていたが、一括で返済した

・1年間の間に1~2ヵ月滞納が3回以上あった

・収入から返済額を引いた金額の3分の1以上で家賃設定をしている

基本的に家賃は収入が安定していれば、滞ることはないですし、貯蓄があればそれで補填することが一般的です。

ただし、保証会社は、家賃が滞る可能性が高い人にの保証はしません。そのため、ローンや借金があるから審査が通らないというわけではなく、滞納歴があったり、身の丈に合っていない物件に住もうとすると審査に落ちるようになります。

✔貯金など金融資産がある

資産があれば「現物審査」が可能な場合があります。現物審査とは、手元にある流動資産(1年以内に現金化できる資産)で、審査を通す方法です。現金をはじめ、株やFX、仮想通貨などを数百万単位で保有していると審査評価が各段に上がります。

無職で無収入や、月収よりも高い賃料の物件を借りる場合に有効となる手段です。

イメージとしては、借金である負債と、資産が相殺されるイメージです。

過去、弊社のお客様で26歳男性で会社員ですが、半年前まで自分で経営していた会社を売却し預貯金が2,000万円あった方が、家賃35万円のタワーマンションに住めた実績があります。その方は、カードローンが200万以上ありましたが、問題なく審査が通りました。極端な例ですが、ご参考ください。

✔連帯保証人をつけるという手もある

契約者にローンや借金があったりする場合、契約者と同意能力者である「連帯保証人」を付ければ審査が通りやすくなります。学生が良い例です。学生は本業が学業のため(アルバイトをしていても)無収入ととらえられます。かつ一部では、学生ローンとして本人名義で借金をしているため、親に内緒で負債を背負っている方がいます。

ですが、親が連帯保証人となることで、支払い能力が上がるため、審査に通りやすくなるという具合です。

上記は学生の例ですが、社会人の方でも連帯保証人の方の同意があれば審査通過率は向上します。

ただ、連帯保証人には条件があり、

①三親等以内の血縁者

②一定収入がある

③~60歳以内である

を全て満たす場合に限ります。

2. 審査通過率を上げるための準備と方法

本章では、審査通過率を上げられるようにするための事前準備などを説明します。

具体的には、審査が通るような物件を見つけるコツを記載していきます。審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓条件は最低限に、そして多くを望まない

大前提として、審査が通りにくい方の場合は、「探すこと」と「多くの条件を望むこと」は控えることをオススメします。

もちろん、最低条件を設定することは重要です。とくにエリア・予算は最大限希望を通しましょう。

控えたほうがいい諸条件として例を挙げると、

採光の方角、バストイレ別の指定、駅からの距離、間取り、キッチンのサイズ、収納の広さ、2F以上の指定・・・etc

などです。

なぜかというと、借金をしていると、審査が通りにくい物件は多数出てきます。スタート時点で選択件数が少ない中で、上記の細かい要件が加わると物件自体が「0件」となることがあるからです。審査を通すノウハウを駆使するのはあくまで物件がある前提の話です。

推奨するのは、最低限希望のエリア・予算でまずは住めるところを探す。というのをゴールとすることです。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

①管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 カードローンや借金があっても賃貸審査は通る。ただし、審査が絶対通らない物件もある。

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

クレジット、カードローン、その他金融事故歴の調べ方と「ブラックリスト」でも賃貸審査を突破する抜け道をお伝えします

(この記事は、約4分で読めます)

Tweet

目次

1. 「ブラックリスト」とは?

2. 信用情報の確認方法

2.1 CIC (クレジットカードインフォメーションセンター)

2.2 JICC(日本信用情報機構)

2.3 KSC(全国銀行個人情報センター)

3. ブラックリストでも入居審査に通る抜け道

3.1 独立系保証会社を利用する

3.2 不動産会社(管理会社) 兼 大家さんに相談する

3.3 不動産会社(管理会社)兼 保証会社に相談する

4. 選ばなければ、物件探しはなんとかなる

5. まとめ

1. 「ブラックリスト」とは?

「ブラックリスト」、一体この言葉は何を指すのでしょうか?

クレジットカードの滞納、家賃滞納、借金の踏み倒しなど、過去に金融事故を起こした人が、どこかのリストで一元管理されているようなイメージがありませんか?

結論ですが、そのようなリストは存在しません。

いわゆるブラックリストとは、返済遅延・自己破産などの履歴が信用情報機関(クレジット会社、保証会社など)に登録されることを意味します。

例えば、クレジットカードの滞納履歴が幾度にわたりこの信用情報機関に登録されてしまうと、その情報がカード会社間で共有されることになり、いわゆる「ブラックリスト」として、審査に通りにくい状況になっている可能性があります。

なぜ信用情報が勝手に管理されているの?と思うかもしれません。結論、カード会社の規約に信用情報機関に個人の信用情報を登録しないといけないと書いてあるからです。その規約に従って、個人の信用情報を個人信用情報機関に登録しているという形になります。

これは家賃保証会社でも同じことが言えます。つまり、家賃の滞納履歴が複数の保証会社間で共有されることとなり、たとえ他の保証会社に審査をかけたとしても、落とされてしまう可能性が高くなってしまいます。

しかも、保証会社でブラックリスト認定されてしまうと、8割以上の確率で審査落ちしてしまうのが現状です。

ただし、信用情報機関に登録された信用情報は、長くても10年間で削除されます。

期間は、数ヶ月の支払い遅延や任意整理・特定調停なら5年間、自己破産や個人再生なら5~10年間で、過去にトラブルがあっても、現在は影響がない場合もあります。

2. 信用情報の確認方法

上述した「信用情報」は、個人信用情報機関3社(CIC・JICC・KSC)より取得することが可能です。そして、この信用情報は、クレジット会社が顧客の「信用」を判断するための参考資料として利用されます。そのため、信用情報には人種や思想、犯罪歴などの項目は、一切含まれることはなく、返済が期限通りに行われたか否かだけを管理しています。

自分はブラックリストだと思い込んでいる(実際はそうではないのに)人もけっこういらっしゃいますので、一度確認してみることをおススメします。

✓CIC (クレジットカードインフォメーションセンター)

株式会社CIC(クレジットインフォメーションセンター)は、主に割賦販売(クレジット払いや分割払いのこと)や消費者ローン等の事業を営む企業が加盟する信用情報機関です。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟企業であるクレジット会社などから収集し、クレジット会社からの照会があれば情報を提供しています。

信販系保証会社と呼ばれる保証会社は間違いなくCICの情報を参照しています。例えばオリコフォレントインシュア、エポスなどの保証会社です。

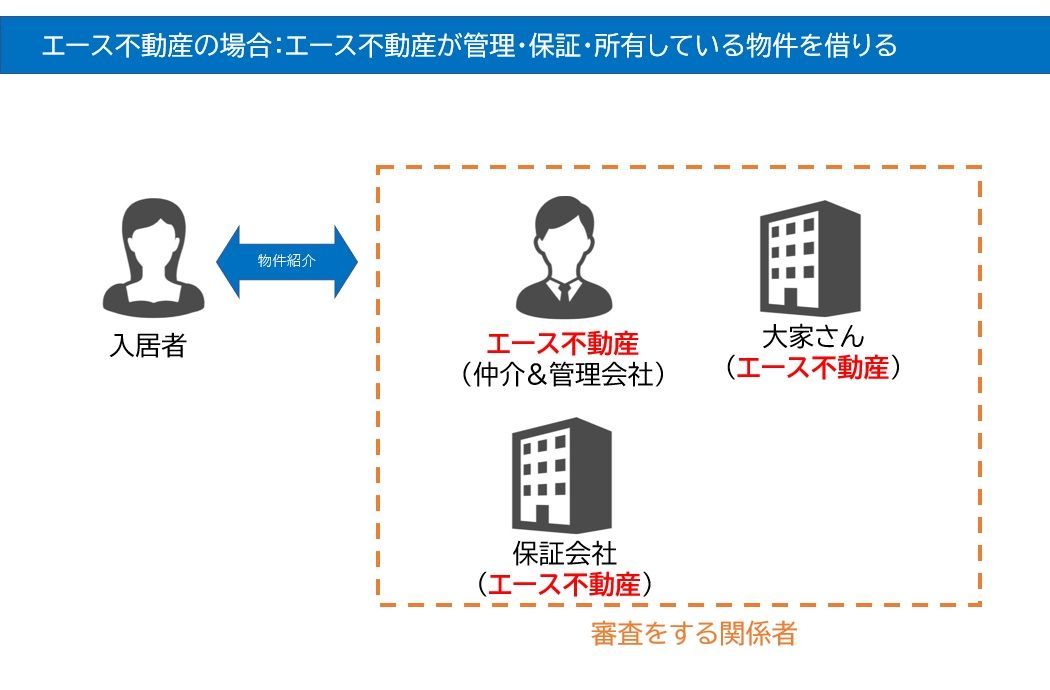

信用情報の開示には手数料として1,000円かかりますが、本人確認書類さえあれば以下のステップで簡単に自分の信用情報を確認することができます。

CICでは、金融事故情報は5年間保存されます。

※CIC公式HPから抜粋

✓JICC(日本信用情報機構)

株式会社JICC(日本信用情報機構)は、主に消費者金融系の会社を会員とする信用情報機関です。消費者金融会社、クレジット会社、信販会社、金融機関、保証会社、リース会社など与信事業を営む幅広い事業者が加盟しています。

JICCでは、金融事故情報は5年間保存されます。

こちらも信用情報の開示には手数料として1,000円かかります。

※JICC公式HPから抜粋

✓KSC(全国銀行個人情報センター)

KSC(全国銀行個人情報センター)は、JBA(一般社団法人全国銀行協会)によって管理・運営されており、銀行系のクレジットカード会社が加盟している信用情報機関です。

メガバンクや地方銀行、信用金庫や信用組合などが加盟しています。銀行や信用金庫で住宅ローンや自動車ローンを組んでいる人は、必然的に信用情報がKSCに登録されていることになります。

KSCには、信用情報は10年間保存されます。

※KSC公式HPから抜粋

3. ブラックリストでも入居審査に通る抜け道

確かに信用情報は5年~10年で記録が消去されます。なので、それを待てばブラックリストだったかどうかは関係なく賃貸審査をかけることができます。

だからといって、家を借りるのにそんなに待てないよ、というのが現実だと思います。

そこでブラックリストでも審査を突破する抜け道をお伝えしたいと思います。

✓独立系保証会社を利用する

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

なので、クレジットカードの滞納があったからといって、審査に通らないわけではありません。

保証会社の詳しい種別や審査の特徴は、また別のブログで説明していますので、合わせて読んでみてください。(下にリンクがございます)

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

・ クレデンス

あたりです。(実際はもっとあります)

ただ、独立系保証会社は審査がゆるい分、家賃の支払いのリスクを保証するために、入居時の保証料や更新時の一時金など費用の負担が大きい場合があるのが特徴です。

基本的に保証会社は大家さんや不動産会社が決めているので、入居者が自分で保証会社を選ぶことはできません。

とはいえ、不動産会社もお客様が部屋を借りられるように相談に乗ってくれます。クレジットカードの支払いを滞納履歴があるなど、審査が不安なら不動産屋に「審査に不安があるので審査が通りそうな物件を紹介してほしい」と伝えれば、審査に通りそうな保証会社を探してくれます。

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

しかし、上述したように独立系保証会社は他社との情報共有がされないため、1社落ちたからといって他社もダメということはありません。なぜその保証会社が落ちてしまったかを解明したうえで、複数の保証会社にトライしてみる価値はあります。

✓不動産会社(管理会社) 兼 大家さんに相談する

通常、不動産会社で紹介してもらう物件で審査をかける場合、管理会社⇒保証会社⇒大家さんというフローで審査の関門が控えています。

しかし不動産会社の自己所有物件なら、その不動産会社が大家さんにあたるわけですから、自己判断で入居審査をかけることができます。

また、保証会社が必要か不要かも大家さんの自己判断なので、その不動産会社が保証会社不要と言えば、即時で契約をすることができます。

不動産屋さんで相談する際、「所有物件はありますか?」と相談してみるのもよいでしょう。

br />

✓不動産会社(管理会社) 兼 保証会社に相談する

ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。

大家さんとのつながりが強いため、お客さんに物件紹介から家賃保証まで自分たちで一貫して行うので、信用して物件を貸してあげてくださいねとお願いすることができるのです。

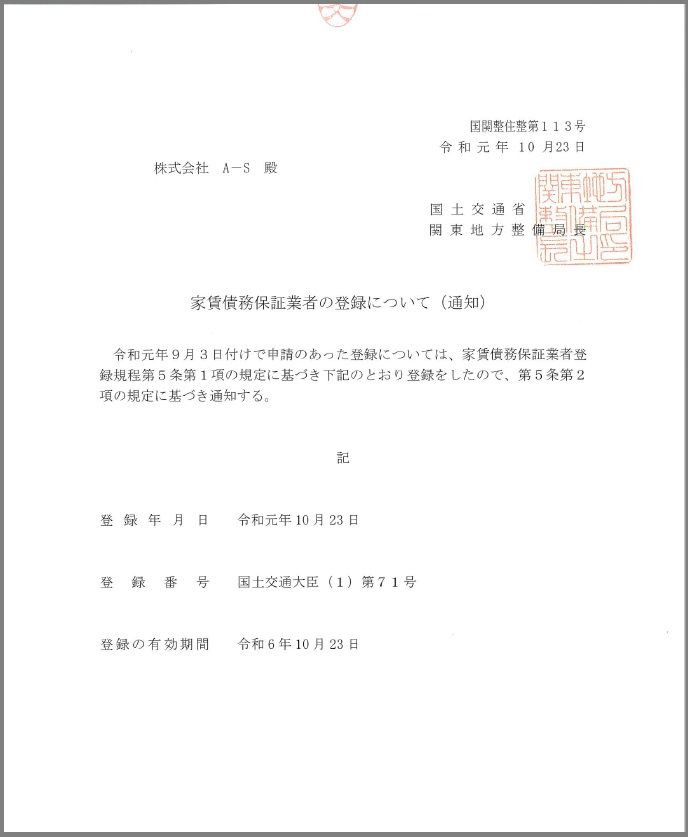

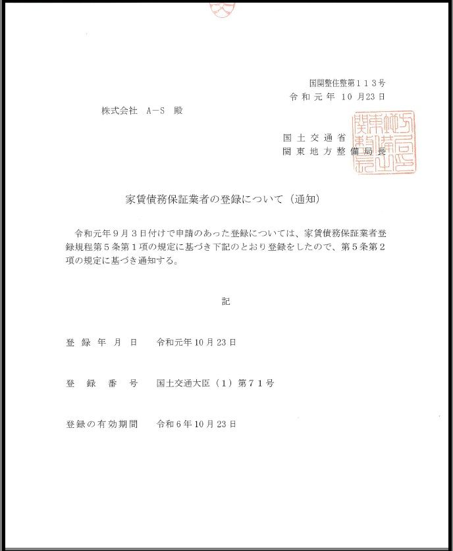

実は、私たちエース不動産もそのうちの1つです。

つまり、わざわざ他社の保証会社の審査を通さなくても、私たちだけの判断で保証ができるということです。

▼エース不動産が保証会社である証拠

4. 選ばなければ、物件探しはなんとかなる

信用情報がブラックリストしている方は、やはり審査が厳しく物件がみつかりづらいのが現実です。

たとえば自分が大家さんだったとして、過去に滞納を繰り返している人に家を貸したいですか?と自問自答すれば当然の結果だと思います。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま時間だけが過ぎていくことになります。

最低限の希望エリアや予算で、まずは住めるところを決めることを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

5.まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:30

審査通知が遅いと審査落ち?

審査に時間がかかるのはこんなパターン

Tweet

目次

1. 審査結果の通知が遅いと落ちる?

2. なぜ審査に時間がかかるのか

2.1 審査書類に不備・不足がある

2.2 大家さんに連絡がつかない

2.3 連帯保証人、緊急連絡先に連絡がつかない

2.4 繁忙期である

2.5 単に結果連絡を忘れている

2.6 定休日の関係で遅れている

3. 審査結果を早く知るためにできること

3.1 書類は不備がないか入念にチェック

3.2 連絡がいく関係者には事前に了承を取る

4. まとめ

1. 審査結果の通知が遅いと落ちる?

入居審査の結果は遅くとも2~3日で出るのが一般的です。

それ以上待っても、気になる入居審査の結果がなかなか来ないと不安になってしまいますよね。

では、審査結果の通知が遅いと審査に落ちするのか?

結論、答えはNOです。

結果が遅いからといってネガティブに捉える必要は全くありません。

むしろ、審査NGの時のほうが連絡は早いです。

ですが審査に時間がかかっているのは、実はそれなりに理由があるから長引いているのです。

2. なぜ審査に時間がかかるのか

✓審査書類に不備・不足がある

入居審査の結果が遅れてしまう最大の理由は、審査書類に不備・不足があることです。

申込者本人の身分証などの必要書類はもとより、保証人になっている人の勤務先や年収なども求められる場合があり、間違いや記入漏れが発生しやすいのです。

これら入居申込みに必要な書類が揃わなかったり、緊急連絡先の情報や連帯保証人の情報が記入漏れのままだったりすると、保証会社は一向に審査を進めてくれません。

こうした不備がある期間が延びれば延びるほど、入居審査の結果が出るまでに時間がかかってしまいます。

✓大家さんに連絡がつかない

基本的に物件の大家さんは入居者の募集から契約までを管理会社に一任しているケースがほとんどで、

申込みがあった場合、管理会社の審査結果の最終確認といった程度です。

つまりは大家さんが自ら詳細な入居審査が入る物件はほとんどなく、

家賃保証会社と管理会社がそれぞれ「問題なし」と判断すれば入居審査が承認となる事がほとんどです。

しかしながら、この最終の意思確認がなかなか取れないというケースもたまにあります。

以前、大家さんが高齢の方でいくら電話してもつながらず、

手紙まで送ってやっと意思確認が取れたことがありました。

(無事にその物件は契約となりました。)

また、敷金・礼金の交渉や家賃交渉、ペット相談などが絡むケースもあり、

すんなりOKをもらえればよいのですが、

ちょっと長引いてしまった場合、結果的に審査の判断が遅くなってしまうことがあります。

✓連帯保証人、緊急連絡先に連絡がつかない

管理会社、または保証会社から連帯保証人や緊急連絡先に確認の電話がいくことがあります。

審査のステップとして確認が取れることが必要になるので、連絡が取れるまで審査通過とはなりません。

申込者が事前に関係者に対して「連絡がいくから対応しておいて」と伝えていなかった場合、当然知らない番号から電話がかかってくるわけですから警戒されるのも無理はありません。

✓繁忙期である

4月は入学、入社、移動などが重なり引っ越しシーズンとなるため、

その直前期(1月~3月)は不動産市場の超繁忙期となります。

当然、その時期は審査件数も莫大な数になり、毎日審査が立て込んでいる状態になります。

この時期は繁忙期に家探しをする際は、審査結果が少し遅くなっても仕方ありません。

✓単に結果連絡を忘れている

結果は出ているものの、単純に不動産会社の営業マンが連絡を忘れているパターンです。

3日経っても結果通知が遅い場合は不動産屋に連絡して審査状況を確認するとよいでしょう。

✓定休日の関係で遅れる

仲介業者の休み、管理会社の休み、保証会社の休みがそれぞれタイミング悪く続いてしまうと、

申し込みは届いているが審査が進行しない、もしくは結果が出ているが申込者へ伝わらない

というケースもあります。

3. 審査結果を早く知るためにできること

✓書類は不備がないか入念にチェック

審査書類は提出する前に、審査書類に記入漏れや記入間違いがないか、

また不足している書類がないかをダブルチェックしましょう。

緊急連絡先の情報や連帯保証人の情報は漏れがないか、

ミスがないか入念にチェックされることをおススメします。

✓連絡がいく関係者には事前に了承を取る

保証会社、管理会社から連絡がいく場合、

その旨を事前に緊急連絡先や連帯保証人になってくれている人に説明し、

きちんと対応してもらえるよう伝えておくことが大切です。

そもそも確認の電話がいくのかどうかも確認しておきましょう。

4.まとめ

審査結果が遅いからといって落ちているとは限らないので、不安になる必要は全くありません。

ただ、審査が長引くパターンで一番多いのはやはり書類の不備によるものなので、

事前にチェックすることが大切です。

あまり待って連絡が来ない場合は、不動産会社に状況確認をしてみましょう。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:29

審査がいつも即落ちになる方へ、保証会社に見られているあなたの「過去」とは

(この記事は、約3分で読めます)

Tweet

目次

1. 即落ちの場合、審査にかかる時間は15分~30分

2. 審査即落ちパターン4選

2.1 信用情報がブラック

2.2 家賃の滞納歴がある

2.3 犯罪歴がある

2.4 不動産仲介会社が管理会社に取引中止されている

3. 審査に「乗せる」ためにできること

3.1 独立系保証会社を利用する

3.2 物件を選ばない

3.3 相談する不動産会社を変える

4. まとめ

1. 即落ちの場合、審査にかかる時間は15分~30分

通常の賃貸審査であれば1~2日、長くて3日で結果が出ます。

ただ、特定の条件に当てはまった場合、その人の収入とか緊急連絡先がいるかとか全く関係なく、即断で否決となります。

その時間、およそ15分~30分です。

まさに“門前払い”という感じです。

当然審査の結果通知も通常より格段に早くなります。

なぜかいつも審査に即落ちになってしまう人は、この記事で紹介するパターンに当てはまってないか、注意してみてください。

2. 審査即落ちパターン4選

✓信用情報がブラック

「信用情報」とは、クレジットカードやカードローン、消費者金融の返済状況のことを言います。

返済の遅延、滞納履歴があった場合、その情報は信用情報を管理している機関へ登録されます。

これがいわゆる「ブラックリスト入り」です。

そして、一度登録されてしまうと5年~10年間は保管されることになりますので、返済が済んでいるからといって必ずしもOKとはならないのです。

ご自身の信用情報の調べ方は別の記事で説明していますので、気になる方はぜひお読みください。

✓家賃の滞納歴がある

過去に家賃滞納歴はありませんか?

現在使っている、または家賃滞納したときに使っていた保証会社で再度審査をかけようとした場合はもちろん、その保証会社が所属している業界団体に属している保証会社も審査に落とされる可能性が高いです。

なぜなら、滞納履歴はその業界団体の中で共有され、筒抜け状態になっているからです。

これもデータベースを調べればすぐに出てくるものなので、ヒットすれば即NGを食らうことになります。

✓犯罪歴がある

保証会社や管理会社では入居者名、緊急連絡先名をネットで検索して名前が出てこないかを確認します。

これを「エゴサーチ」と呼びます。

Google検索だけでなく、FacebookやTwitterなどのSNSで検索をかけられる場合もあります。

エゴサーチをしてネットで前科が確認できる場合、一発アウトになる確率が非常に高いです。

また、犯罪の種類にもよっても否決される確率は変わります。

傷害、薬物、詐欺、強盗、殺人などの前科がある場合、ほぼ審査に通る物件はないといっても過言ではありません。

詳しい内容は以下の別の記事に記載していますので参考にしてみてください。

✓不動産仲介会社が管理会社に取引中止されている

これは完全に業界の裏話になりますが、不動産仲介会社が何らかの理由で管理会社にマークされ、その仲介会社経由で申し込みが入っても、管理会社が相手をしないケースです。

これを業界用語で取引中止と呼びます。

略して「取中(とりちゅう)」と言われたりします。

つまり、出禁になってしまった仲介会社で審査申し込みをしてしまったということです。

即落ちというより、審査書類に目すら通してもらえないので通るはずがありませんね。

仲介会社が取引中止を食らう理由は様々です。

・管理会社を通さず、家主に直接連絡して交渉を持ちかけた

・アリバイ会社(いわゆるペーパーカンパニー)を使って審査を通そうとして、管理会社側で発覚した

など。

通常、おたくの会社は出禁ですよ、みたいな通知は一切来ません。

気付いたら電話がつながらなくなっており、連絡が取れないようになっています。

3. 審査に「乗せる」ためにできること

✓独立系保証会社を利用する

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

などです。(実際はもっとあります)

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

✓物件を選ばない

たとえば自分が大家さんだったとして、過去に滞納歴や前科がある人に家を貸したいですか?

言うまでもなく結論はNOですよね。

そもそも審査に乗る物件の数自体がもともと少ないことは認識しましょう。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つかりません。

最低限の希望エリアや予算で、まずは住めるところを探すことを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどを打ち出している場合もあるので、不動産会社で聞いてみるのもよいでしょう。

✓相談する不動産会社を変える

ご自身の過去に非がないと思われるのに、なぜか審査に落ちてしまう。

そんなときは相談する不動産会社を変えてみるのも一つの手です。

一口に不動産会社といっても、得意なエリアや物件の種類、顧客層が全く違ってきます。

例えば、同じ焼肉屋さんでも牛角と叙々苑では値段とかお客さんの層が全然違いますよね。

それと一緒です。

また上記で説明したように、管理会社から取引中止を食らって審査を通せないなんてケースもあります。信用のない不動産会社でいくら申し込みしたって厳しいですよ。

思い切って相談相手を変えましょう。

4.まとめ

この記事で審査落ちするケースに該当する場合、たいていの不動産屋で相談しても厳しいのが現実です。

私たちエース不動産は、このように審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:29

なぜか審査に落ちてしまう同棲カップル、

管理会社から見た同棲のイメージとは

Tweet

目次

1. 貸す側から見て、同棲の入居者は百害あって一利なし

2. 同棲カップルが審査に落ちる理由3選

2.1 すぐ破局して、退去する可能性がある

2.2 家賃を折半していると、滞納したときの回収が困難

2.3 近所トラブルのもとになる

3. 同居人の滞納歴あり、ブラックリストでも審査は通る?

4. まとめ

1. 貸す側から見て、同棲の入居者は百害あって一利なし

賃貸で入居審査をかける際、同棲予定のカップルが審査に落ちてしまうことはめずらしくありません。

収入面では全く問題なく、しかもカップル両方の収入を合わせると月に40万~50万くらいあるにもかかわらず、です。

実は家を貸す側から見て、同棲はマイナスイメージでしかありません。

少なくとも婚姻関係にある(つまり結婚している)夫婦と比べて「浮ついた」不安定な状態と捉えられてしまうため、圧倒的に審査では不利になってしまいます。

また、同棲カップルは若いことが多いので、入居マナーの面からも敬遠されてしまいます。

2. 同棲カップルが審査に落ちる理由3選

✓理由1:すぐ破局して、退去する可能性がある

初めてお試しで同棲するカップルに特に多いパターンです。

同棲をした経験がなく、デートをしているだけでは見えなかったお互いの嫌な部分が見えてしまったり、当然一緒にいる時間が長くなってしまうわけですから、

プライベートな時間が取れない、一人になりたくても一人になれないなど

ストレスを抱えてしまうことがあります。

そして同棲解消になってしまった場合、たいていの場合どちらも引っ越してしまいます。

大家さんとしては、安定して家賃収入が入ってくる借主を望んでいるので、

同棲カップルが破局してすぐに退去されてはたまったものではありません。

✓理由2:家賃を折半していると、滞納したときの回収が困難

同棲カップルは、実質家賃を折半している場合が多いです。

そうすると、どちらか一人が何らかの事情で家賃を支払えなくなった場合、

もう一人だけでは家賃を支払いきれなくなってしまうのを、管理会社も大家さんも懸念しているのです。

カップルが借りるお部屋となると、少なくとも1LDKか2DK以上なので、

一人で家賃を支払っていくにはハードルが高い場合が多いのです。

✓理由3:近所トラブルのもとになる

同棲カップルが入居したとき、特に多いのが近隣からの騒音のクレームです。

友達を呼んで騒ぐ、ケンカをする、などのクレームも多く寄せられます。

管理会社的には、こういった近所トラブルはなるべく避けたいため、

同棲カップルの審査に身構えてしまうのも無理はありません。

3. 同居人の滞納歴、ブラックリストでも審査は通る?

「同居人が過去に家賃の滞納歴があるのですが大丈夫ですか?」

「同居人がクレジットブラックらしいので、審査が心配です…」

このような相談はよくあります。

基本的に、同棲カップルであっても契約者はどちらか一人になるため、

審査対象も契約者のみになります。

したがって、同居人の家賃滞納歴や信用情報は審査対象にはなりません。

ただし、連名契約の場合はどちらも審査対象になるのでご注意ください。

4.まとめ

楽しい同棲生活を送るためには、まず入居審査は乗り越えなければいけない関門になります。

申し込みをしたけど審査に落ちてしまった、同棲を始めるにはまず何から準備すればいいの?といったお悩みを抱えている方は、ぜひ一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:29

芸能人のお部屋探しってどうやるの?

審査の方法や、押さえておくべきポイントをわかりやすく“3つのポイント”にまとめました。

Tweet

目次

1. 芸能人は賃貸物件が借りにくいは本当?

2. 借りやすくなる3つのポイント

2.1 事務所名義・他人名義で借りる

2.2 大家さんから直接借りれる物件にする

2.3 在籍会社を使う

3. 住みたい物件へ住むメリット

4. まとめ

1. 芸能人は賃貸物件が借りにくいは本当?

本当です。

理由は多岐にわたるのですが、 芸能人のお仕事というのは水商売と似ていることが最大要因です。

芸能人の仕事はテレビに出ているうちや、営業活動がいいときは華ですが、一方で仕事と収入が比例する歩合制であることがほとんどです。逆にいうと、不祥事や人気がなくなったりすれば仕事が激減します。

すると、収入はその前の年は1千万以上あったのに、今年は年収100万というようなこともあります。そういう意味では、集客=テレビ活動が自分の活躍次第ということもあるため、一般的な水商売の方よりもさらに収入に波があります。

大家さんはこの「波」をひどく嫌がります。そのため、芸能人の方が部屋を借りにくいという理由につながります。

また、一部の大家さんは、ファンが建物に集まって他の入居者の迷惑になり、入居率が悪くなるという風評被害も懸念することがあるそうです。

審査をする保証会社の問題以前に、大家さんの理解をとるほうが難しいという訳ですね。

2. 借りやすくなる3つのポイント

✓①事務所名義・他人名義で借りる

この方法はアイドル系芸能人が多く利用する手です。

「芸能プロダクション(事務所)」が会社として借上げて、事務所に所属しているタレントに又貸しする方法です。

こうすれば、事務所の一部の人しかその事実はわからないですよね。そのため、外部に情報が漏れない限りは安全な方法だと言えます。

芸能界ではこの方法が最もポピュラーです。

また同様に、プロダクションの社長が個人名義で借りた部屋に秘密で住み込むという方法もあります。芸能プロダクションと言ってもピンキリのため、実績や有名所属タレントを抱えていない事務所は、会社で借りることもできないため、社長自らが住む体で借りて又貸しする方法です。

ただし、これ自体は賃貸借契約違反であることがほとんどですので、住んでいる人が契約者と異なる場合は強制退去や再審査➡再契約ということにもなりかねません。

また、別のリスクとしては、火災保険加入者が異なるため、万が一火災が起きた時に保険が効かず、損害賠償問題になりかません。

住む側のタレントも貸す側の事務所も十分その内容を踏まえたうえで検討しましょう。

✓②大家さんから直接借りれる物件にする

芸能人が物件を借りるときに収入審査があると書きましたが、審査をするのは不動産会社ではなく、保証会社が審査をします。保証会社の審査は会社によって難易度が異なります。

ただし、この保証会社は借りる側が選ぶことはできないため、住みたい物件の審査をする保証会社の審査が厳しいところだと絶望的です。

2つ目のポイントはこの保証会社の審査をしないでも入居できる物件を見つけることです。ただし、審査をしないで入居できる物件は大家さんと直接契約をしなければなりません。一般的に大家さんというのは個人であることが多く、個人の大家さんはほぼ不動産屋に管理や入居者募集を任せています。

芸能人の方が狙うのは、不動産会社が大家さんである物件 です。そういったサイトや、以下のリンクから会員登録をしていただければ、対象物件が見れます。ご参考ください。

✓③在籍会社を使う

3つ目のポイントというのが、芸能人であるということを伏せて、一般の企業で働くということにして審査を通す手です。

夜職の方や無職の方が利用する方法ですが、芸能人の方は名前が売れてネットにあふれているためこの方法では審査が通らないケースが多くあります。ではその場合どうするのかというと、その会社の役員やインフルエンサーとして、仕事をしている体にすることがベストです。

実際に、滝〇クリステルさんや、山田〇之さんは、一般企業の役員を務めています。滝〇さんは広報・山田さんはEC会社の取締役としてご活躍されています。報酬形態などは不明ですが、通常であれば、役員報酬などをもらっているため、俳優業とは別所得となります。

そうすれば、実際に働いていなくてもその企業自体が企業活動をしていれば、その役員としても働いていることにできるため審査のハードルはグッと下がるわけです。

3. 住みたい物件へ住むメリット

家バレ、身バレのリスクを下げることが最大のメリットです。

可能性としてですが、芸能人の方は有名になる前は多くが古い家や訳あり物件に住んでいることが多いです。

お笑い芸人、女優や俳優、歌手も皆さま無名時代という時代があります。そういったときはいいのですが、SNSやテレビでひとたびメディアに取り上げられると有名になります。当然マスコミも素性や過去のゴシップを探ります。

そして近年『特定屋』というネット民も多くいて、その有名人の住んでる場所などを特定してきます。住んでいる場所や通っている飲食店も晒されるリスクが高くなり、大家さんなどに強制退去を言い渡されたケースもあります。

これらを防ぐのがセキュリティが充実した物件です。

住みたい物件=セキュリティが充実した物件をに住むというのは、こういった第三者からの観察を防ぐ物理的な干渉をする役割を持ちます。また、セキュリティが充実した家というのはマンション全体の戸数(部屋数)が多く、部屋自体の特定もされにくいので仮に建物が発覚しても、外部からの監視はされにくいものです。

それなのにも関わらず住みたい物件を希望しようにも、有名になってすぐ収入が上がっても、賃貸審査は昨年度の稼ぎ(確定申告書)で合否を出すケースが多いため、住みたい物件の審査に通らない。なんてこともあります。

メリットを考えると、少しでも早めにポイントを押さえた部屋探しをするのも重要だと言えます。

4.まとめ

楽しい同棲生活を送るためには、まず入居審査は乗り越えなければいけない関門になります。

申し込みをしたけど審査に落ちてしまった、同棲を始めるにはまず何から準備すればいいの?といったお悩みを抱えている方は、ぜひ一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:29

年収は審査通過のための最も重要なポイント。30秒でわかる一覧表付き

(この記事は、約4分で読めます)

Tweet ![]()

目次

1. 年収が低いとどれぐらい審査が通りにくい?

1.1 審査の通りにくさは家賃次第(一覧表)

1.2 家賃が低すぎると審査が通りにくい

2. 審査通過率を上げるための準備と方法

2.1 副業をする

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

社長、年収が低い人は審査が通りづらいということを聞きました。

そうですね。というよりも、年収が低い方は、借りれる物件の幅が非常に狭くなるというのが正しい回答です。審査が難しいときは対外、収入を超えた予算で物件を借りる傾向にあります。仕組みやルールを公開します。

1. 年収が低いとどれぐらい審査が通りにくい?

年収が低いというのはそもそもどの程度かというと、

年齢により多少上下しますが、『~150万円』程度であると考えられます。

(これはあくまで、東京で賃貸物件を借りる場合という前提の話です。)

では、なぜ年収が低いと賃貸の審査に通りにくいのかを説明すると、その理由は、家賃支払い能力が低くなるから、です。

理屈としては、都内の家賃相場は1Rでも5万前後はします(事故物件や、駅からはるかに遠いなどの特殊事情は除きます)。その場合、月収は最低16万以上ないと審査には通りづらくなります。年収だと200万以上です。

そのため最低限200万以上の年収が確保できていないと、家賃支払いが難しいとされ、審査が通りにくくなるという理屈です。

✔審査の通りにくさは家賃次第(一覧表有)

まずは年収と家賃の相対的な関係性をわかりやすく表にまとめした。

これは年収に対しての家賃の比率を表したもので、通常、月収入の1/3程度が家賃に充てれる計算から成り立っています。これは、一般的な生活した範囲内で、無理なく家賃を支払えるものとして、昔からあった指標です。

しかし時代の変化で、スマートフォンの拡大やWi-fiが当たり前にある生活となり、通信費が膨らむようになったり、物価が上昇したりなど、上記の方程式が実態と合わなくなりました。

そのため、審査が厳しい会社の場合、手取り月収の3割程度が家賃に充てれると計算されることが多いです。

(単位:万円)

| 年収 | 手取り 年収 | 目安賃料 | 審査が 厳しい会社 |

| 180万円 | 約144 | 約3.5 | 約3.3 |

| 200万円 | 約159 | 約3.9 | 約3.7 |

| 220万円 | 約174 | 約4.3 | 約4.1 |

| 250万円 | 約196 | 約5.0 | 約4.7 |

| 280万円 | 約218 | 約5.6 | 約5.0 |

| 300万円 | 約233 | 約6.0 | 約5.4 |

| 350万円 | 約270 | 約6.5 | 約5.9 |

| 400万円 | 約302 | 約7.4 | 約6.7 |

| 450万円 | 約333 | 約8.2 | 約7.4 |

| 500万円 | 約363 | 約9.1 | 約8.2 |

| 600万円 | 約426 | 約10.4 | 約9.3 |

| 700万円 | 約524 | 約12.1 | 約10.9 |

| 800万円 | 約589 | 約16.2 | 約14.6 |

| 900万円 | 約657 | 約18.1 | 約16.2 |

| 1000万円 | 約722 | 約20.6 | 約18.5 |

| 1100万円 | 約786 | 約22.2 | 約21.1 |

| 1200万円 | 約850 | 約23.7 | 約22.5 |

| 1300万円 | 約910 | 約26.1 | 約24.8 |

| 1400万円 | 約964 | 約27.0 | 約25.7 |

| 1500万円 | 約1,016 | 約27.7 | 約26.3 |

早見表の通り、年収が上がっていくにつれ、差額が開いていくことがわかります。

ここからわかるポイントは、審査通過率を上げる場合は、年収よりも一段階低い家賃帯の物件を借りることです。

✔家賃が低すぎると審査が通りにくい

「えっそうなの?」と思われるかたも多いでしょう。

理屈があります。

年収が低い方で、家賃予算が例えば月額3万円の人がいたとします。

(以下は、年収が低い人を批判的にとらえることを説明しているわけではありません)

審査会社(保証会社)からすると、家賃の50~100%を保証委託料(審査会社の売上高)として収入するのですが、作業や滞納発生時の督促作業は同じ工数かかります。

そのため、家賃が低い人の審査を通して問題が起きるより、最初から審査を通さなければいいという保証会社もあります。

また、年収が高い人の低家賃物件を借りる場合でも、「なぜ、その家賃帯の物件を借りるのか」という理由付けが合理的に見て正しいと判断できなければ審査が通りません。

犯罪や、又貸しなどに使われたりすることを懸念するためです。

セカンドハウスでも、自宅or勤務先から遠すぎるところであると審査否決の可能性は高くなります。注意しましょう。

2. 審査通過率を上げるための準備と方法

本章では、審査通過率を上げられるようにするための事前準備などを説明します。

具体的には、年収を底上げすることや、審査が通るような物件を見つけるコツを記載していきます。審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓副業をする

年収が低いと審査が通りづらいのであれば、年収を底上げすればいいのです。

副業推進の世の中になったため、審査会社も副業は前向きに加点してくれます。

また、別の見方をすると、本業が難しくなっても、副業という収入の保険的な役わりをしているものがあると万が一本収入がなくなっても、副収入で生活費をリカバリーできるからです。

審査用紙には勤務先や収入欄が1つしかありませんが、余白に副業である、勤務先や自営であればその内容と収入を書いておくといいでしょう。

副業で年収を50万円稼ぐことができれば、月額設定家賃を1.3~1.5万上乗せできると言っても差し支えありません。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

②管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。

興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。

このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

3. 目指すは審査通過率70%以上

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

4. まとめ

〇 年収により、住める部屋の家賃相場が決まっている。

〇年収が高くても、低くても、設定家賃が低すぎる部屋は借りにくい。

〇審査を通しやすくするために副業をする。

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:29

どの保証会社も通らない、連帯保証人もいない…!それでも保証会社を使わずに部屋を借りる方法とは

(この記事は、約4分で読めます)

Tweet

目次

1. なぜ保証会社の審査に通らない?

2. 保証会社を通さず部屋を借りる方法4選

2.1 敷金を上乗せして払う

2.2 定期借家(ていきしゃっか)物件で契約する

2.3 不動産屋の自己所有物件を紹介してもらう

2.4 不動産屋に保証してもらう

3. まとめ

1. なぜ保証会社の審査に通らない?

何度保証会社の審査にかけても落ちてしまう、という人はめずらしくありません。

保証会社というのは基本的に「家賃の支払い能力」が審査基準です。

つまり、

保証会社の審査に落ちる=支払い能力に問題があると判断された

という図式が成り立ちます。

例えば、過去に家賃滞納をしている、クレジットやカードローンの返済が遅延したことがある等、お金に関する何らかのトラブルが過去にあった場合、その履歴は保証会社には丸見え状態になっています。

保証会社とはその名前の通り、家賃を保証(=借主が支払えなくなったら家賃を肩代わりしますよ、という意味)する会社です。

当然、過去に金銭トラブルを起こした人の審査は厳しいものになります。

かと言って連帯保証人になってくれる人もいないし…、なんて人に朗報です!

保証人も保証会社も立てずに賃貸物件を借りる方法はいくつかあります。

今回の記事ではその方法をご紹介しています。

2. 保証会社を通さず部屋を借りる方法4選

■敷金を上乗せして払う

保証会社が必要か、不要かは大家さんの判断によります。

先に家賃の保証金(=敷金)が大家さんの手元にあれば、家賃滞納があったとしてもそこから差し引くことで、わざわざ保証会社に肩代わりしてもらう必要はなくなります。

ただし、上乗せ額は家賃の最低1か月分~となります。

はじめにまとまったお金を用意できるという人は、この方法で保証会社を利用せずに物件を借りるのも1つの手でしょう。

■定期借家(ていきしゃっか)物件で契約する

一般的な賃貸では、2年間の契約期間の後、その期間が終了すると更新があるというのが馴染みのある契約形態だと思います。これを「普通借家契約」といいます。

これに対し、期間限定で契約が終了し、必ずその時期に退去しないといけませんよという契約形態を「定期借家契約」と呼びます。

大家さんにとっては、期限付きで契約が終了することが確定しているため、比較的リスクが少ない契約形態になります。

つまり、リスクが少ない分、保証会社不要で入居者を募集しているケースがあります。

また定期借家のほうが家賃は相場に比べて低めに設定されることが多いです。

ただし、定期借家物件は広告上の「おとり物件」に使われることも多いので注意しましょう。

例えば、都内25㎡の部屋で家賃5万って誰でも目を引きますよね?

でも問い合わせてみたら契約期間3か月の定期借家でした、なんてオチはザラにあります。

■不動産屋の自己所有物件を紹介してもらう

たいていの場合、不動産屋で紹介される物件は、別に大家さんがいて、その大家さんから入居者の募集を委託されているケースがほとんどです。

ただ、中には不動産屋自身が物件を所有していることがあります。

つまり、不動産屋自身が大家さんとして部屋を貸してくれる、という意味です。

この場合、保証会社の審査を通さなくても、その不動産屋さんがOKを出せばそれで入居可能になります。

ただし、審査が甘くなる代わりとして、家賃が相場よりも高く設定されていたり、家賃滞納時は問答無用で即時退去をするという内容の契約をすることになる場合があります。

さらに、退去時の費用も通常より高額になることもあります。

個人オーナーと違って、プロである不動産会社はビジネスとして物件を保有・運営しているため、お金が回収できないと判断されたときの対処方法もドライで厳しくなるのは当然のことですね。

■不動産屋に保証してもらう

不動産会社には、保証会社の機能を持っていることがあります。

つまり、物件を紹介するだけでなく、入居した後も家賃保証をしてくれるのです。

不動産の紹介業(これを「宅建業(たっけんぎょう)」と言います)と家賃の保証業務を両方行えるのは、なんとたった3社しかありません。

実は、弊社エース不動産もそのうちの1社です。

なぜこのようなことができるかというと、私たちがご紹介している物件は、責任を持って家賃保証までワンストップで行うので、安心して物件を任せても大丈夫だと大家さんに認めて頂いているからこそ、なのです。

▼エース不動産が保証会社である証明書

3. まとめ

私たちエース不動産では、他社で審査に落ちてしまった人でも審査に通すノウハウや物件を取りそろえております。

「何度審査をかけても通らない!」という人も、「これから物件探しをするけど、審査が不安だな…」という人も、私たちにご相談いただければ審査通過方法をお伝えします。物件探しでお困りのことがあれば、ぜひ一度ご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。