「BLOG」の記事一覧(324件)

賃貸の知ってて得する情報をお知らせします。現場で戦う私たちだからこそ発信できる“今の”“生きた情報”のみを無料で公開しています。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:55

独立系保証会社の「ハウスリーブ(大東建託)」の審査は厳しい?ゆるい?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1. ハウスリーブ(大東建託)の概要

2. ハウスリーブは独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. ハウスリーブの審査に落ちたときの対処法

10. まとめ

1.ハウスリーブ(大東建託)の概要

ハウスリーブは、大東建託が100%出資する賃貸保証会社です。

大東建託が管理する物件の家賃保証をメインに行っていますが、それ以外の物件でも利用は可能です。

会社名:ハウスリーブ株式会社

所在地:東京都港区海岸三丁目20番20号

設立:2007年9月

資本金:1億2,000万円

加盟機関:ー

2.ハウスリーブは独立系保証会社(審査難易度:★☆☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or LGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは最下位と言えます。

なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

(2022年に信用系になりました)

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

いえらぶパートナーズ★★☆☆☆

ハウスリーブ★☆☆☆☆

アドヴェント★☆☆☆☆

日本賃貸住宅保証★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(ハウスリーブの審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、ハウスリーブの物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また一定の収入があっても収入に対して家賃が見合っていないと審査通過は難しいです。

審査通過の目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるといわれています。

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

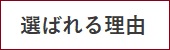

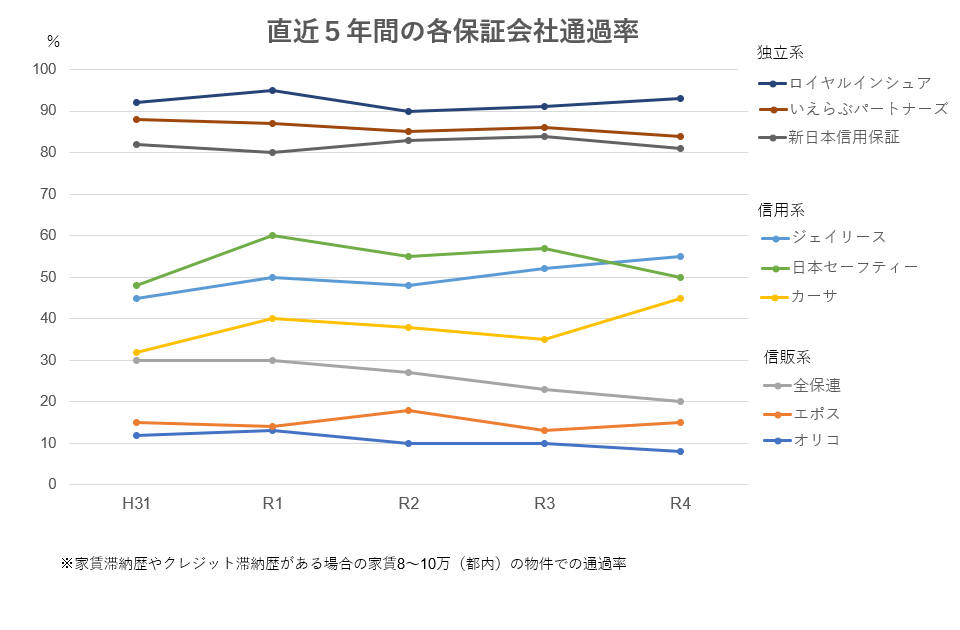

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 必要なもの | 属性 |

| 学生証又は合格証 | 学生 |

| 内定通知書・ 採用通知書のコピー | 新社会人、転職者 |

| パスポートまたは在留カード、 日本語検定終了証 | 外国人 |

| 確定申告書のコピー、 納税証明書 | 自営業、フリーランス |

| 通帳のコピー (見開き+最終ページ) | 預金審査をする人(無職・一定の収入がない) |

| 車検証 | 駐車場を借りる人 |

| 親権者同意書 | 未成年 |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。理由ハウスリーブの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

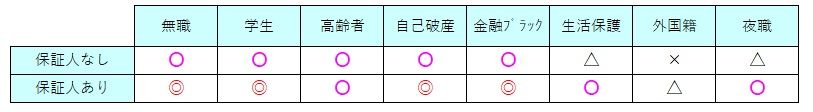

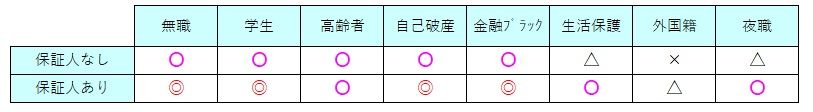

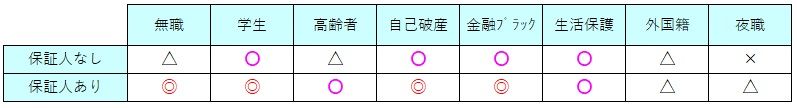

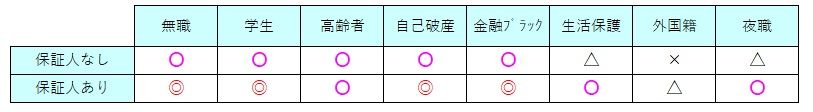

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

ハウスリーブの特徴としては、水商売以外であればほぼ審査は通過可能です。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、転職活動のために一時的に無職になっているのであれば、

前年の納税通知書と合わせて提出することで、さらに信頼してもらいやすくなります。

働く予定がない無職の場合は、審査に落ちてしまうので親名義で審査してもらいましょう。

◇フリーターの場合

収入が安定していると証明できれば、審査通過は基本的に可能です。

また、家賃の1~2年分の貯金がある人は、銀行の発行した残高証明書を提出して預貯金審査をしてもらいましょう。

アルバイト歴が短く、収入が不安定な人は、収入が安定している保証人を立てるか、親の名義で審査をしましょう。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇外国籍の場合

外国籍の場合は、審査通過確率は「△」ですが、必要書類が準備できて、収入があれば審査に通ります。

必要書類は外国人登録証明書か在留カードです。

また、大東建託には5ヶ国語(英語・中国語・韓国語・ポルトガル語・スペイン語)対応のサポートセンターがあるので入居後も安心して生活できます。

◇国民健康保険の場合

国民健康保険でも、『収入が安定している』、『家賃を滞納しない』など、ほかの審査項目をクリアしていれば、審査は通過可能です。

あくまで社会保険のほうが、審査に有利というだけです。

◇過去に家賃滞納歴がある場合

過去に他社で家賃滞納した場合でも大東建託は家賃滞納歴を調べることができないので、審査通過可能です。

ただし、同じ大東建託でお部屋を借りた際に、家賃を滞納してしまった場合は、情報が共有されているので審査に落ちます。

◇借金がある場合

大東建託は自社の保証会社(ハウスリーブ)を使っています。

独立系の保証会社なので、借金があるかどうかの情報を調べません。そのため、借金がある人でも、特別不利になることはありません。

また、借金があっても「月々の返済をしながら家賃を支払っていける」支払い能力があれば、審査に通ります。

◇同居人が大東建託で過去に家賃滞納歴がある場合

大東建託では過去の情報を保存している可能性があります。

同居人・緊急連絡先になっている人でも過去に大東建託の物件を借りていて、トラブルを起こしていた場合、審査に落ちることがあります。

大東建託で審査してもらう前に、同居人や家族に過去に大東建託の物件に住んでいたか確認しましょう。

◇緊急連絡先がない場合

緊急連絡先に親族の連絡先をかけない場合は、付き合いの長い友人にお願いしても大丈夫か、不動産屋に事前に相談しましょう。

緊急連絡先は、入居者と連絡が取れなくなった時くらいしか使用しません。

大家さんや保証会社はあくまで家賃支払の滞りを懸念しています。そのため、属性的に難しくても積極的にアピールすることで審査通過の道は開けます。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がハウスリーブに未着(仲介会社に渡してもそこから先が怠慢でハウスリーブに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

※ハウスリーブ公式HPから抜粋

基本的には

契約時保証委託料:50%(入居者負担)

月額保証委託料 :2.6%(入居者負担)

です。近年保証会社の動きとしては、50%以上を支払うと審査が通りやすくなるという上乗せ審査システムがありますが、ハウスリーブは未導入のようです。

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.ハウスリーブの審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。理論上は、独立系は審査が通ることを前提に行うからです。審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。不安な方は再申し込み前に一度、エース不動産へご連絡ください。

④についてですが、通常不動産会社を挟んで物件を借りることがほとんどですが、不動産会社を挟まずに大家さんから直接借りることを指します。

そうすると、管理会社と保証会社の審査がないため審査通過率は9割台までいきます。

また、直接契約のため、不動産会社に払う仲介手数料などを払う必要がないため初期費用は各段に安くなります。

とはいえ、その物件を探すすべはほとんどなく、大家さんが自身で直接入居者を募集しているサイト『ジモティ』を利用するのがベターです。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。最悪、ハウスリーブの審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、より審査が緩い「独立系」保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:54

スマートクレジット(旧MDI)の審査について、

審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます)

目次

1 スマートクレジットの概要

2 スマートクレジットは独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 スマートクレジットの審査に落ちたときの対処法

10 まとめ

1.スマートクレジットの概要

スマートクレジットは、アーキテクト・ディベロッパーという不動産会社の子会社で以前はMDIという社名でした。「リブリ(LiVLi)」という賃貸マンションのブランドを展開しており、リブリシリーズの物件を借りるときに利用する保証会社です。

リブリにはワンルームマンションが多く、学生や若い社会人の単身者用物件として人気が高いです。

会社名称:株式会社スマートクレジット

本社所在地 :〒105-6401 東京都港区虎ノ門1-17-1 虎ノ門ヒルズビジネスタワー16階

資本金:1,000万円

設立:2012年4月25日

2.スマートクレジットは独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

この記事をご覧になられた方では“そうだったんだ”、“意外!審査厳しそうなイメージがあった”と思われますが、確かに区分としては審査の難易度は高くはないです。

「独立系保証会社」は、保証会社レベルでは審査難易度が最も低いと言えます。なお、独立系保証会社の中でもスマートクレジットの審査難易度は以下の通りです。

審査の難易度【高】

↑ 株式会社 ダ・カーポ

↑ ジェイリース 株式会社

↑ 株式会社 クレデンス

↑ 旭化成賃貸サポート 株式会社

↑ アイシンクレント 株式会社

↑ プレミアライフ賃貸保証

↑ スマートクレジット

↑ ナップ賃貸保証 株式会社

↑ 株式会社 いえらぶパートナーズ

など他数十社

審査の難易度【低】

独立系保証会社の中でもスマートクレジットの審査難易度は下位です。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(スマートクレジットの審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はスマートクレジットの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査は厳しくはありませんが、

将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

連帯保証人あり(審査通過率+30%)

初回総賃料の50%~ / 年間更新料 1万円

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.スマートクレジットの審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。

最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:54

積水ハウス(MAST)が展開するシャーメゾン物件。らくらくパートナー賃貸保証の審査について、

審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます)

目次

1 らくらくパートナー賃貸保証の概要

2 らくらくパートナー賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 らくらくパートナー賃貸保証の審査に落ちたときの対処法

10 まとめ

1.らくらくパートナー賃貸保証の概要

らくらくパートナー賃貸保証は、積水ハウス不動産グループの関連会社です。

積水ハウス不動産は、国内のハウスメーカーでも上位に入る規模で知らぬ人はいないでしょう。

その中でも旭化成賃貸サポートとは異なり、

CIC情報を閲覧可能であることから“1段階目”の審査が厳しいともいわれています。

会社名称:積水ハウス不動産パートナーズ株式会社

本社所在地 :

〒151-0053

東京都渋谷区代々木2-1-1

設立年月日:2010年11月1日

資本金:2億円

加盟団体:CIC

2.らくらくパートナー賃貸保証は信販系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

この記事をご覧になられた方では“そうだったんだ”、“意外!審査緩そうなイメージがあった”と思われますが、らくらくパートナーは金融情報(CIC)と照らし合わせて審査をするため

過去にクレジットカードなどの滞納がある方は審査が通りません。

「信販系保証会社」は、保証会社レベルでは最も審査難易度が最も高いと言えます。

なお、信販系保証会社は他にも以下のような会社があります。

アプラス

エポスカード

オリエントコーポレーション

オリコフォレントインシュア

ジャックス

セゾン

セディナ

SBIギャランティ

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(らくらくパートナー賃貸保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、虚位事項がないか。

⑤エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

「②」は「①」と並行して考えなければいけない事項ですが、積水ハウスに依頼する大家さんは建物にこだわりのある方が多いです。つまり、思い入れが強いため大家さんが「自営業は辞めてほしい」「学生はうるさいからダメ」「連帯保証人が要る人じゃないと嫌だ」など、を事前設定している場合があり、らくらくサポートの審査が通っても問答無用で大家NG=審査落ちします。

↓もっと細かい事が知りたい方↓

【2020年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はらくらくパートナー賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

審査はやや厳しいですが、信用情報に傷がない前提で、

"毎月の家賃を支払う収入が充分ある"と判断された人は、審査に通りやすいです。

反対に将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記3パターンです。

らくらくパートナー個人:個人保証プラン

事務手数料 22,000円(税込)/初回賃料請求時 /保証料 賃料×1%/毎月

らくらくパートナー法人:法人保証プラン

事務手数料 33,000円(税込)/初回賃料請求時 /保証料 賃料×1.2%/毎月

グランドプラン:個人シニアプラン

事務手数料 55,000円(税込)/初回賃料請求時 /保証料 賃料×1.5%/毎月

連帯保証人を付けた場合の審査はほぼ通過すると認識してください。

(ただし、連帯保証人は一般的に、①三親等以内の親族②一定の基準値以上の収入がある③日本国籍で国内在住者という要件があります。)

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由は、らくらくパートナー賃貸保証の社内審査で否決する場合は、

上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

9.らくらくパートナー賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、信用系保証会社のCasa(カーサ)で再審査が受けられます。

これは救済措置のようなイメージです。ただし、Casaが落ちると後がありません。

Casaも審査を通す方法がいくつかあるため必ず下記ご一読ください。

【2024年最新版】Casa(カーサ) 保証会社 の賃貸 審査 を通す裏ワザと、落ちたときの対策 方法

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

積水ハウスのシャーメゾンは、大変人気の物件です。

また、業界初の住み替え特典(初期費減額や家賃減額等)が豊富な「MASTポイント」を利用したいという方が増えています。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、らくらくパートナーの審査が落ちた場合は、一旦申込を取り下げ、弊社経由でCasa(カーサ)へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

エース不動産ができること。

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:53

Casa(カーサ)保証会社の審査の基準や特徴が判明。審査突破の裏ワザと、審査落ちした時の対処方法を大公開!

(この記事は、約3分で読めます)

1.カーサの概要

会社名:株式会社 Casa

所在地:東京都新宿区西新宿2-6-1 新宿住友ビル30F

賃貸保証事業開始:2013年8月27日

資本金:15億5,500万円

従業員数:298名(2020年3月現在)

上場証券取引所:東京証券取引所 市場一部(証券コード7196)

2.カーサは信用系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

カーサはこの「信用系保証会社」の中でも審査が緩めです。

なお信用系保証会社の中でもカーサの審査難易度は以下の通りです。

審査の難易度【高】

↑ 全保連 株式会社

↑ 日本セーフティ 株式会社

↑ 日本賃貸保証 株式会社(JID)

↑ ジェイリース 株式会社

↑ 株式会社 Casa(カーサ)

↑ アーク賃貸保証

↑ エルズサポート 株式会社

↑ ニッポンインシュア 株式会社

↑ ナップ賃貸保証 株式会社

審査の難易度【低】

など他数十社

3.審査基準や特徴

審査ポイントは以下の通りです。

①LICC(全国賃貸保証協会)&LGO(現CGO)(一般社団法人 賃貸保証機構)で家賃滞納履歴が確認できるか

②審査要件(カーサの審査部の最低基準)をクリアしているか

③反社会勢力に該当しないか

カーサでは、「①」が該当していても、「②&③」がクリアしていれば審査が通る可能性はあります。他社で滞納履歴があってもウチの基準満たしていれば審査通すよ。という意味合いです。

※「②」の審査要件について細かく書いたブログを参照する

以下、保証会社一覧となりますのでご参照ください。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 属性 | 必要書類 |

| 未成年 | 親権同意書 |

| 自営業者 | 確定申告書、納税証明書など |

| 内定者・転職者 | 内定通知書、通帳コピーなど |

| 生活保護受給者 | 保護決定通知書(受給額がわかるもの) |

| 年金受給者 | 年金受給証明書(受給額がわかるもの) |

| 無職 | 通帳コピー |

| 法人名義での契約 | 商業登記謄本(全部事項証明書)など |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

カーサの審査は比較的緩く、無職や水商売など、審査が不利といわれる人でも受け付けてくれます。

◇無職の場合

仕事が決まっている場合は内定通知書、そうでない場合は預貯金通帳を提出するなど

家賃を支払える証明ができれば審査通過可能です。

預貯金審査の場合は必要な貯金の目安としては家賃2年分と言われています。

◇外国籍の場合

日本語で会話が可能、緊急連絡先が用意できる等の条件付きで審査通過可能です。

◇水商売の場合

家賃が支払えるという証明ができるものを提出できれば審査通過は可能です。

ただし収入に対して家賃が高すぎると審査には通りません。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査を通す裏ワザ

端的に言うと、以下があります。

①有職者で自信がない方

➡(A)審査NGが出る前にアピール※する。(審査通過率+30%UP)

※アピールポイントとは、資産情報(預貯金等)、収入証明(源泉徴収票や給与明細、確定申告書等)、本人確認書類、勤務先情報、連帯保証人が付けられるかどうか、などを指します。

②無職者で自信のある方

➡(A)過去の収入証明を出す(通過率+20%UP)

(B)貯金残高(通帳コピー)を提出する。(通過率+20%UP)

③無職者で自信がない方

➡(A)連帯保証人を付ける。(通過率+50%UP)

④無職者で自信がない、かつ、連帯保証人がいない方

➡(A)在籍会社を使う。(通過率+50%UP)※自己責任です。

(B)ハウスメーカーかシェアハウスの物件を借りて信用回復を待つ

(C)エース不動産保有物件を借りる※ネット未公開です。

7.保証料

Aパターン

初回保証料:総家賃の50%(最低額は20,000円)

更新料 :1万円/年

Bパターン

初回保証料:総家賃の70%(最低額は20,000円)

更新料 :なし

損と得が分かれる目安は、「2年以内に引っ越す予定がある」場合は、「A」がお得です。

8.審査期間

通常:3-7日程度

審査落ち:即日

9.審査に落ちてしまったときの対処法

カーサで審査落ちした対処法は2つしかありません。

①その物件は諦める

②他の「信用系保証会社」か「独立系保証会社」で再審査をしてもらう。その際に前述の“審査を通すコツ”を不動産仲介会社の人に念押しをする。

一般的に、一度審査落ちした保証会社は、3年は審査が通らないと思っていてください。そのため、よほどのことがない限り再審査は受け付けてくれません。

(落ちる前にエース不動産へご相談いただけるのがベストです)

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:53

フォーシーズの審査について審査の期間や特徴など、審査落ちした時の対処法などを大公開!

(この記事は約3分で読めます)

目次

1 フォーシーズの概要

2 フォーシーズは信用系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれぐらいか?

7 保証料

8 本人確認の電話はいつくる?

9 フォーシーズの審査に落ちたときの対処法

10 まとめ

1.フォーシーズの概要

会社名称:フォーシーズ株式会社

本社所在地 :

【東京本社】

〒105-0004

東京都港区新橋5丁目13-7 4c's新橋ビル

【大阪本社】

〒530-0001

大阪府大阪市北区梅田1丁目3-1 大阪駅前第1ビル5F

【営業時間】

10:00~17:00(土・日・祝休業)

資本金:3億3,200万円

2.フォーシーズは信用系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

フォーシーズはこの「信用系保証会社」の中でも審査が緩めです。

なお信用系保証会社の中でもフォーシーズの審査難易度は以下の通りです。

審査の難易度【高】

↑ 全保連 株式会社

↑ 日本セーフティ 株式会社

↑ 日本賃貸保証 株式会社(JID)

↑ ジェイリース 株式会社

↑ 株式会社 Casa(カーサ)

↑ アーク賃貸保証

↑ エルズサポート 株式会社

↑ フォーシーズ 株式会社

↑ ニッポンインシュア 株式会社

↑ ナップ賃貸保証 株式会社

審査の難易度【低】

など他数十社

3.審査基準や特徴

審査ポイントは以下の通りです。

①LGO(一般社団法人 賃貸保証機構)で家賃滞納履歴が確認できるか

②審査要件(フォーシーズの審査部の最低基準)をクリアしているか

③反社会勢力に該当しないか

フォーシーズでは、「①」が該当していても、「②&③」がクリアしていれば

審査が通る可能性はあります。

他社で滞納履歴があってもウチの基準満たしていれば審査通すよ。という意味合いです。

※「②」の審査要件について細かく書いたブログを参照する

【2024年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、

家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はフォーシーズの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

連帯保証人がいなくとも比較的審査通過率が高いという部分が大きなポイントです。

また、

『連帯保証人がいるが、支払い能力が低い方や要配慮者』

という方はとても頼りになる保証会社であると位置づけてください。

家賃の目安としては「収入の3分の1」までにおさまるようにすると審査通過の可能性が高まります。

以下ご参考ください。

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれぐらいか?

審査通過時:2-3日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、

管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人あり

初回総賃料の30%~ / 年間更新料 1万円

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

8.本人確認の電話はいつくる?

本人確認電話は、“必要書類が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由は、LGO情報やフォーシーズ規程で審査落ちする場合は、

上記必要書類を求められる前に審査否決の連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

9.フォーシーズの審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そのため、審査に落ちないような事前準備が必要です。

まずは、審査に落ちるパターンを理解しましょう。

審査に落ちる方は、5パターンあります。

(1)過去にフォーシーズで滞納履歴がある。

(2)申込書に虚偽記載がある。

(3)申込書の内容が不十分(収入証明が出せない、自営業開始時点で実績がない等)である。

(4)日本国内に住んでいない

(5)収入の3~4分の1に家賃が収まっていない(高額家賃物件除く)。

言わずもがな、(1)と(2)は何をしても通りません。

(4)があることで、海外居住者(非居住者)は審査が通りません。

本人確認ができないことと、固定住所がないためです。

(1)~(4)のいずれかに該当した場合は、一旦、フォーシーズの審査は諦めましょう。

多くの管理会社が、フォーシーズに保証会社を設定している場合は、他の信用系保証会社(LGOやLICC)、独立系保証会社をもっている場合があるためです。同じ信用系保証会社(LGO)の保証会社でも、情報共有をせず自社審査のみで審査をしてくれる保証会社も多いです。

そのため、なるべく自分の希望の部屋に住める想いを諦めず、保証会社の仕組みに詳しい不動産会社へ足を運んでください。

10.まとめ

最後に、裏技をご説明します。

フォーシーズは公式HPで、提携している不動産管理会社が一覧で確認できます。

サイト中央やや下に「お部屋探し」と書いてるボタンです。

この記事を見て、まだフォーシーズの審査にトライしたことがない方は不動産会社から物件を探してみることをオススメします。

※ただし、不動産会社から物件を探すことは一般の方には非常に困難です。

その理由は、どの管理会社がどのエリアに物件を多く持っているか。

また、どの管理会社が審査が緩いかなどが読み解けないためです。

わからない場合は、自ら動く前に弊社エース不動産までお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:53

P-Rent(ピーレント)賃貸保証の審査について、審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます).jpg)

目次

1 P-Rent(ピーレント)賃貸保証の概要

2 P-Rent(ピーレント)賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 P-Rent(ピーレント)賃貸保証の審査に落ちたときの対処法

10 まとめ

1.P-Rent(ピーレント)賃貸保証の概要

P-Rent(ピーレント)賃貸保証は、2009年に新宿区百人町2丁目に設立された保証会社です。独立系保証会社としては、10年以上の社歴があり、都内の新宿近辺の管理会社の利用割合はやや高めです。

会社名称:株式会社P-Rent(ピーレント)

本社所在地 :

〒169-0073

東京都新宿区百人町2-24-13-1F

資本金:1000万円

加盟団体:-

2.P-Rent(ピーレント)賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

この記事をご覧になられた方では“そうだったんだ”、“意外!審査厳しそうなイメージがあった”と思われますが、確かに区分としては審査の難易度は高くはないです。

「独立系保証会社」は、保証会社レベルでは最も審査難易度が最も低いと言えます。なお、独立系保証会社の中でもP-Rent(ピーレント)賃貸保証の審査難易度は以下の通りです。

審査の難易度【高】

↑ 株式会社 ダ・カーポ

↑ ジェイリース 株式会社

↑ 株式会社 クレデンス

↑ 旭化成賃貸サポート 株式会社

↑ アイシンクレント 株式会社

↑ プレミアライフ賃貸保証

↑ ナップ賃貸保証 株式会社

↑ 株式会社 P-Rent

↑ 株式会社 いえらぶパートナーズ

など他数十社

審査の難易度【低】

独立系保証会社の中でもP-Rent(ピーレント)賃貸保証の審査難易度は下位です。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(P-Rent(ピーレント)賃貸保証の審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はP-Rent(ピーレント)賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査は厳しくはありませんが、

将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

連帯保証人あり(審査通過率+40%)

初回総賃料の~50% / 年間更新料 1万円

連帯保証人を付けた場合の審査はほぼ通過すると認識してください。

(ただし、連帯保証人は一般的に、①三親等以内の親族②一定の基準値以上の収入がある③日本国籍で国内在住者という要件があります。)

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。理由は、P-Rent(ピーレント)賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

9.P-Rent(ピーレント)賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:52

大手管理会社の登竜門「ジャックス」。

実際審査は厳しいの?

審査基準、審査通過への対処法などを大公開!

(この記事は約5分で読めます)

目次

1 ジャックス賃貸保証の概要

2 ジャックス賃貸保証は信販系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7保証料

8 本人確認の電話はいつくる?

9 ジャックス賃貸保証の審査に落ちたときの対処法

10 まとめ

1.ジャックス賃貸保証の概要

ジャックス賃貸保証は、全国保証会社の中でもオリコフォレントインシュアと同等程度の審査難易度を誇ります。決済代行会社としてはシェアトップ3に入り、主にカード決済・ローン決済・家賃債務保証を主軸としています。

CIC情報を閲覧することから審査が厳しいともいわれています。

会社名称:株式会社 ジャックス

本社所在地 :

〒150-0013

東京都渋谷区恵比寿4-1-18 恵比寿ネオナート

設立年月日:1954年6月29日

資本金:161億円

加盟団体:CIC

従業員数:連結6,188名/単体2,692名

2.ジャックス賃貸保証は信販系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

ジャックスは金融情報(CIC)と照らし合わせて審査をするため過去にクレジットカードなどの滞納、奨学金未納、住宅・自動車ローンの滞納がある方は審査が通りません。

「信販系保証会社」は、保証会社レベルでは最も審査難易度が高いと言えます。

信販系保証会社は他にも以下のような会社があります。

アプラス

エポスカード

オリエントコーポレーション

オリコフォレントインシュア

セゾン

セディナ

SBIギャランティ

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(ジャックス賃貸保証の審査部の最低基準)をクリアしているか。

②申込書及び署名欄が“自筆”or“自筆と似た筆跡”かどうか。

③所有者(大家さん)がNGを出している職業かどうか。

④反社会的勢力に該当しないか。

⑤本人確認連絡の際に、虚位事項がないか。

⑥エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

「②」は信販系の中でも特にジャックスのみが行っているものです。申込書と審査通過後の契約時に書く契約書の筆跡をチェックされます。そのため、不動産会社の人が筆跡を似せないで代筆をした場合、あとでトラブルになる可能性があります。

↓もっと細かい事が知りたい方↓

【2024年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はジャックス賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

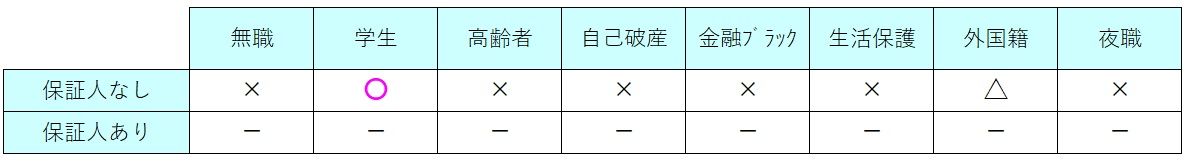

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査が厳しいのが見てわかります。基本的には審査が非常に通りにくいです。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がジャックスに未着(仲介会社に渡してもそこから先が怠慢でジャックスに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。基本的には即日で審査結果が出ます。

7.保証料

基本は下記2パターンです。

✔セキュアレントシステム

初回保証料:総家賃等×30%

月額手数料:総家賃等×1.0% or 月額700円(税抜)

更新保証料:0円.jpg)

✔サポートレントシステム

初回保証料:0円

月額手数料:総家賃等×1.0% ~ 1.2%

更新保証料:0円.jpg)

わかりやすくいうと、

セキュアレントシステムは、家賃保証+引落しサービス

サポートレントシステムは、引落しサービス

というイメージです。

【裏技】

仮に、物件が空室期間が6ヶ月など、難有りな物件の場合は、初回保証料を貸主(大家さん)に負担してもらうという交渉ができます。

通常の礼金をゼロにするよりも、交渉しやすいこともあるので、空室期間が長いかどうかを仲介会社に聞いてみるといいかもしれません。

---

他の保証会社との違いは、更新料がない代わりに、月額保証料があるというイメージです。

ですが、この月額保証料は掛け捨てしているだけの無駄払いに見えますが、この保証会社の場合、家賃は自動引き落としです。 そのため、自動引き落としではない場合、家賃は振込みですがその際に銀行に払う振込手数料(220円~770円)がかからないという点が大きなポイントです。

また、振込に行くという手間がかからないのも大きなポイントです。手間なく、振込手数料なく支払えるというのが「月額手数料」を支払う最大のメリットです。

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.ジャックス賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、多くの管理会社が他の保証会社で再審査をしてくれます。

とくに信用系保証会社で再審査が受けられます。これは救済措置のようなイメージです。

ただし、信用系が落ちると後がありません。信用系(LICC、LGO)も審査を通す方法がいくつかあるため必ず以下コラムをご一読ください。

【2024年最新版】Casa(カーサ) 保証会社 の賃貸 審査 を通す裏ワザと、落ちたときの対策 方法

なお、ジャックス審査が必ずある管理会社は、緑の看板のエ〇ブルです。ジャックスが落ちると、Casaで再審査になります。

また、救済措置方法として、信販系→信用系はありますが、信販系→独立系or信販系→信用系→独立系というパターンはほぼありません。信販系を使っている管理会社は比較的大手が大きく、独立系しか審査の通らない人は受け付けたくないというのが本音です。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ただし、信販系審査はクレジットカードが有効であれば、それ自体がかなりの強みです。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、ジャックスの審査が落ちた場合は、一旦申込を取り下げ、弊社経由でCasa(カーサ)へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

※会員登録は無料です

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:52

レジデンシャルサービス賃貸保証(長谷工グループ)の審査について、審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます).jpg)

目次

1 レジデンシャルサービス賃貸保証の概要

2 レジデンシャルサービス賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 レジデンシャルサービス賃貸保証の審査に落ちたときの対処法

10 まとめ

1.レジデンシャルサービス賃貸保証の概要

レジデンシャルサービス賃貸保証は、長谷工グループ(以下、「長谷工」)が自社物件の保証をするために設立した保証会社です。長谷工の物件は、自社施工(元々は工務店のため)で、都心部に多く、“綺麗”、“建物がしっかりしている”、“高セキュリティ”という物件が多数です。

そのため、新宿区や渋谷区近辺の夜職系の方が好む物件という一方で、審査が厳しい面もあります。

会社名称:株式会社 レジデンシャルサービス

東京所在地 :〒105-0014

東京都港区芝3-8-2

大阪所在地 :〒541-0053

大阪市中央区本町1-8-12

資本金:1,000万円

加盟団体:-

2.レジデンシャルサービス賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

「独立系保証会社」は、保証会社レベルでは最も審査難易度が低いと言えます。

なお、独立系保証会社の中でもレジデンシャルサービス賃貸保証の審査難易度は以下の通りです。

審査の難易度【高】

↑ 株式会社 ダ・カーポ

↑ ジェイリース 株式会社

↑ レジデントアシスタンス 株式会社

↑ 株式会社 レジデンシャルサービス

↑ 株式会社 クレデンス

↑ 旭化成賃貸サポート 株式会社

↑ アイシンクレント 株式会社

↑ プレミアライフ賃貸保証

↑ ナップ賃貸保証 株式会社

↑ 株式会社 P-Rent

↑ 株式会社 レグシス

↑ 株式会社 いえらぶパートナーズ

など他数十社

審査の難易度【低】

独立系保証会社の中でもレジデンシャルサービス賃貸保証の審査難易度は中の上位です。

長谷工は大手です。そのため、独立系保証会社の中でも審査基準が明確に定められており、大手ハウスメーカー(旭化成や積水ハウス等)と似た審査基準を設けています。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(レジデンシャルサービス賃貸保証の審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人(&緊急連絡人)確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、長谷工の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・無職でも預貯金が一定以上(家賃×24ヶ月超程度)ある

・無職の外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

↓もっと細かい事が知りたい方↓

【2020年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

賃貸保証会社 の審査が通らない方必見 カードローン や 借金 をしている人の 審査 を通す 方法

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はレジデンシャルサービス賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

大手管理物件ということもあり、普通に申込みをした場合、審査は通りにくいです。

また、将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は

審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

支払い能力は、収入の他に職業などの属性をふまえて審査さるため、

厳しく見られやすい属性に当てはまる人は、家賃をできるだけ抑えてお部屋を探しましょう。

また家賃が「月の手取り3分の1」より高いほど落ちやすいです。

無職で収入がなかったり、収入証明書が用意できないと高確率で審査に落ちてしまいます。

以下、家賃支払に対する予算一覧の参考です。

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:5-7日

審査否決時:3-4日

通常の保証会社より倍は時間がかかります。

理由は、大手のため審査部や承認を出す上長が土日祝祭日が休みであるためです。

長期休業前(GW、お盆休み、年末年始休暇)で、急ぎで入居希望される方は入居希望が間に合わない可能性が高くなります。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。加えたて、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 9,600円

連帯保証人あり(審査通過率+40%)

初回総賃料の~50% / 年間更新料 9,600円

連帯保証人を付けた場合、審査は結果は大幅に改善されます。

(ただし、連帯保証人は一般的に、①三親等以内の親族②一定の基準値以上の収入がある③日本国籍で国内在住者という要件があります。)

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

とくに長谷工は、現職と前職の『収入証明書』を審査時に必要とするケースが多いです。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、費用は通常の倍かかります。

そして、蛇足ですが、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

9.レジデンシャルサービス賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、全保連(加盟機関:LICC) or Casa(加盟機関:LGO)にて再審査をしてもらえます。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の信用系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。

理論上は、独立系よりも信用系の保証会社のほうが審査が厳しいです。

審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。不安な方は再申し込み前に一度弊社へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。

最初から、審査が緩い物件へ申込をするのがベストです。

とはいえ、長谷工の物件は大変魅力的な物件かつ、立地いいものばかりです。

可能であれば、審査が落ちそうな要因をご自身で心当たりがあれば、申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:52

審査が緩い保証会社は存在します。

審査に落ちて不安な方も審査が通りやすい保証会社はココだ

(この記事は、約3分で読めます)

Tweet

目次

1. 保証会社の難易度の違いとは

2. 審査の緩い保証会社は

3. まとめ

1. 保証会社の難易度の違いとは

賃貸物件を借りる際、保証会社の加入はほぼ必須といって良いです。

以前は保証人必須という時代もありましたが、高齢化や保証能力の問題から、保証人ではなく保証会社必須という物件が増えております。

保証会社の数も把握出来ているだけでも日本全国に150社ほどあるのですが、どのような違いがあり、どのような審査基準かで審査の難易度が変わります。

審査が厳しいとされている順は以下の通りです。

独立系<信用系<信販系

独立系の保証会社は、他の保証会社と情報共有せず、独自の審査基準を設けており、

自社の審査基準をクリアしていれば審査は通過するため、賃貸物件の審査をする保証会社の中では一番緩いと言われております。

信用系保証会社は、加盟団体が存在し、同じ加盟団体に所属している保証会社の情報を共有しております。

その為、もし家賃の滞納歴や保証会社と揉めたことがある場合に関しては、同じ団体に所属の保証会社の審査が通らない事もあるので、注意が必要です。

この信用系保証会社は厳しくもないですが、緩いわけでもありません。

全体的なイメージとしては、緩い方に分類はされます。

信販系保証会社は、CIC、JICC、JBA等の個人信用情報センターの情報を正式に照会できる保証会社です。

その為、クレジットカードの滞納・消費者金融のローン・車のローン・自己破産・債務整理・任意整理・携帯電話の割賦金滞納・奨学金の滞納等がある方は、審査に通過する確率がほぼ0になります。

保証会社の中では、この信販系保証会社が一番審査に厳しいです。

他にも大手管理会社の審査も厳しいので、物件が気に入っても審査が通るかが最大の問題といえます。

2. 審査の緩い保証会社は

これまでの成約事例からみて審査が非常に柔軟で緩い保証会社を公開いたします。

ただし、誰にでも当てはまるわけではありません。

理由としては、信販系トラブルがあるのか、家賃滞納歴があるのか、犯罪歴があるのか、仕事内容に不安があるのか。

皆様、それぞれ審査に不安に感じる事はバラバラだからです。ただし、そんな方々でも審査に柔軟な保証会社を公開致します。参考にしてください。

・株式会社いえらぶパートナーズ

・株式会社オーロラ

・株式会社CAPCO AGENCY

・株式会社近畿保証サービス

・株式会社クレデンス

・大成賃貸保証株式会社

・株式会社宅建ブレインズ

・株式会社ダ・カーポ

・ナップ賃貸保証株式会社

・日本賃貸住宅保証機構株式会社

・一般社団法人 日本住活保全協会

・ハウスリーブ株式会社

・株式会社P-Rent

・株式会社フェアー信用保証

・フォーシーズ株式会社

・プラザ賃貸管理保証株式会社

最後に弊社も保証会社を運営しております。

・Royale Insure(ロイヤルインシュア)

審査に不安な方は、このような保証会社であれば、割と柔軟に審査が通過する場合が多いです。

3. まとめ

上記でも書いたように、どなたにも審査に不安があり、不安な点は人それぞれです。

今回は、どんな方でも審査に通過できる審査が緩い保証会社を公開致しました。

ただし、物件により、利用できる保証会社が決まっています。

気になる物件があっても、まずは審査に詳しい不動産会社にご相談するところから始めてください。審査に不安を持っている方が、むやみやたらに気に入った物件があっても申込する事は危険です。

それで審査に落ちてしまうと、次の審査に問題が生じるためです。

一度でも審査に落ちた事のある方、審査に不安を持っている方は、是非、弊社エース不動産へお問い合わせを頂ければお部屋探しのお手伝いも可能です。

弊社の過去の実績は、驚異の審査通過率92%と審査や保証会社、管理会社に詳しく特化しております。

まずは、何でもご相談下さいませ。もちろん弊社でなくても、審査や保証会社に詳しい不動産屋さんがお近くにあれば、そこにお問い合わせをしても足を運んでも良いと思います。

皆様が安心してお部屋探しを出来る事と安心して生活できる事が第一です。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:51

保証会社としての歴史は、1995年から始まる日本賃貸保証(通称JID)。様々な契約プランを保有しており、日本の家賃債務保証事業をけん引したうちの1社です。今回は、日本賃貸保証の審査について解説します。

(この記事は約4分で読めます。)

目次

1 JID(日本賃貸保証)の概要

2 JID(日本賃貸保証)は、独立系保証会社

3 審査基準や特徴

4 そもそもJID(日本賃貸保証)は会社として大丈夫?

5 審査に必要な書類

6 保証料

7 審査にかかる時間はどのくらい?

8 審査に落ちたときの対処法

9 まとめ

1.JID(日本賃貸保証)の概要

本社所在地:千葉県木更津市羽鳥野6丁目21番地4

賃貸保証事業開始:1995年7月1日

資本金:7億9,500万円

従業員数:489名(2018年12月現在)派遣社員含む

拠点数:32本支店

保証契約数推移:437,000件

代理店社数推移:28,000件

保証会社としては、最古といっても過言ではないほどの社歴です。

2024年現在よりも約30年前に設立した会社です。

2.JID(日本賃貸保証)は、独立系の保証会社

一般的に保証会社はLICC(一般社団法人全国賃貸保証業協会)、CGO(一般社団法人 賃貸保証機構)のいずれか、または両方に加盟していることが多いです。

理由は、審査基準のファクターとして、上記協会加盟団体同士で共有する個人情報の閲覧を必要としています。団体間では、賃貸保証期間時の滞納履歴や、退去時トラブルについてや、その反対の優良入居者情報を共有しています。

昨今の保証会社は、必ずと言っていいほどこの協会に加盟しています。

しかし、

JID(日本賃貸保証)は、どこにも属していません。1匹狼というイメージです。

中堅クラス以上の家賃保証会社は、いずれもどこかの協会に加盟しているというのに。。

3.審査基準や特徴

結論としては、日本賃貸保証(JID)の審査は通りやすいです。

「家賃を払える収入がある」+「過去に日本賃貸保証(JID)で滞納していない」という人であれば、

ほぼ通過できます。

最大の特徴は、下記の属性の方もほぼ審査が通るという点です。

過去に、JID(日本賃貸保証)で滞納履歴がないことが前提です。

・外国籍かつ連帯保証になし

・生活保護かつ連帯保証になし

・年金受給者かつ連帯保証になし

上記の方々の場合、多くの保証会社が「連帯保証人を付ければ通します」という条件が加わります。

JID(日本賃貸保証)は、連帯保証になしの単体+緊急連絡先で審査が通ることがほとんどです。

そのため、審査が比較的緩いと言われています。

ただし、緊急連絡先人がいない場合、審査は通りません。特に前述した年金受給者の場合、高齢であることがほとんどです。ただし、そういった方は家族と疎遠になったり、そもそも親族の緊急連絡先人が用意できないというケースが多くみられます。

本来緊急連絡先人は、①三親等以内②国内在住③65歳未満(確定条件ではありません)のという3つの条件内に当てはまる人を指します。

この条件に当てはまる人を用意できないということです。

ですが、この緊急連絡先人がいない人でも対応できるよ方法があります。その内容は以下別記事で紹介しています。

緊急連絡先 がいない人でも賃貸審査を通す方法。嘘の連絡先がバレた時のリスク。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.そもそもJID(日本賃貸保証)は会社として大丈夫?

JID(日本賃貸保証)は「CSR活動」に取り組んでいます。

通常、会社というのは本業のみを行い、社会貢献というものをないがしろにしがちです。

ですが、CSR活動に重きを置いているこちらの会社は、所謂大手よりも社会的貢献に優れていると思います。

ここではその、多岐にわたるCSR活動を一部ご紹介します。

※CSRとは、企業が利益を追求するだけでなく、組織活動が社会へ与える影響に責任をもち、あらゆるステークホルダー(利害関係者:消費者、投資家等、及び社会全体)からの要求に対して適切な意思決定をする責任を指す。

・保育所や学童の運営

・社員食堂やフィットネススパをJIDグループ社員と地域の方がへ一般開放をして、交流の場としている

・NPO法人(NPO法人Standard Opinion Society)を設立し、職業訓練支援やガレージセールを開いて、収益の一部を寄付する活動をしている

・東日本大震災での支援活動として、離島への診療目的としたドクター専用の連絡船として、小型クルーザーを贈呈する

・JID財団を創立し、奨学制度を通じ、学生への援助活動をしている

といった活動です。

上場会社でもないのにここまでのCSR活動はとても珍しいです。JIDグループで働く社員の方々への配慮もしっかりなされていて、企業の在り方としては模範溢れる会社です。

また、決算情報も開示しています。2023年10月末時点では自己資本比率が50%超と非常に安定しており、優良企業に分類されます。

5.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由は日本賃貸保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

6.保証料

初回に総賃料の30%~50%がかかります。

細かくは下記のようなプランがあります。

| 初回保証料 | 更新保証料 | |

| JIDトリオ | 総賃料の30% | 総賃料の30%/2年 |

| JIDトリオA | 総賃料の30% | 総賃料の30%/2年 |

| JIDトリオB | 総賃料の40% | 総賃料の30%/2年 |

| JIDトリオTrust | 総賃料の50% | 総賃料の30%/2年 |

| JIDトリオTrust アイプラス | 総賃料の50% | 総賃料の1.5%/月 |

各プランの違いは、保証範囲やサービスが異なることです。

「JIDトリオ」の保証範囲は家賃のみ。「JIDトリオB」は家賃+退去費用まで保証してくれます。

保証料が最安の30%となる前提は、JID(日本賃貸保証)と保証委託契約をしている不動産会社が、30%プランを導入しているかどうか。です。

つまり、物件によっては、初回保証料が変動するといことがあるということです。

もし、どうしても初回保証料を30%以内に収めたいという場合は、30%プランを保有している、不動産会社を探して、そこで紹介してもらえる物件で契約するということになります。

ただし、このお部屋探しの仕方は非効率的なためお勧めしません。

7.審査にかかる時間はどのくらい?

通常、2-3日程度です。

それ以上かかる場合は、

・申込者か緊急連絡人のいずれかに、本人確認の連絡がつながらないか

・申込書に未記入欄があるか、付随書類に不備や不足があるか。

・大家さんに最終承認の確認連絡ができない

・審査結果は降りているが、不動産会社からの連絡が遅延しているか。

のいずれかです。

遅いなと思う方は確認してみましょう。

8.審査に落ちたときの対処法

JID(日本賃貸保証)は、独立系信用系保証会社の中でも、中の上(というか上)に値します。そのため、もし審査が通らなかった場合は、信用系でも中の中や、中の下、または独立系保証会社で再審査をかけてもらうように不動産会社に依頼をしましょう。

ただし、管理会社は再審査に躊躇する可能性が高いです。

理由は、JID(日本賃貸保証)に通らない人ってどんな人・・・?と、勘ぐるからです。

そのため、重要なことは、申込を入れる前に仲介会社の担当者の方か、管理会社の担当者の方へ、

「保証会社はどこを使いますか?JIDがあるなら、親(もしくは友人)からあまり勧められなかったので、他の保証会社も一緒に審査してほしい」

と事前に他の保証会社でも審査をしてもらえるように示唆したほうがいいです。手を広げておけば、もしもの時でも再審査をしてもらえることでしょう。

ですが、この記事をネットで探して読んでいる方は既に審査が落ちてしまった方もいると思われますので、その場合は、過去にJID“だけ”で“偶発的な”トラブルを起こしたということを正直に話しをして、他の保証会社で再審査をしてもらえるよう交渉しましょう。

ちなみに偶発的なトラブルというのは、

・仕送り元の親と不仲になってしまったため、家賃援助を受けられなくなったため、一時的に滞納した

・昔働いていた時に交通事故に合って、退職を余儀なくされた。有期雇用だったため有休制度がなかった。

などです。

管理会社の担当者も鬼じゃなければ、情状酌量をしてもらえる可能性は高いため、再審査依頼は丁寧に紳士的な態度でお願いしましょう。

9.まとめ

古株であるのにも関わらず、協会等には入っていない保証会社です。

ただ、25年以上前からあるため、審査時に利用されることは多いです。特徴などを知っておくと事前に防げることも多いため、他の保証会社の特徴と合わせてチェックしておくことをオススメします。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。