「BLOG」の記事一覧(324件)

賃貸の知ってて得する情報をお知らせします。現場で戦う私たちだからこそ発信できる“今の”“生きた情報”のみを無料で公開しています。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:10

同棲の審査は通常よりも厳しいです。

審査を通過するためのポイントを公開

(この記事は、約4分で読めます)

目次

1. 同棲の審査が厳しい理由とは

1.1 騒音トラブル

1.2 家賃滞納リスク

1.3 契約期間が短い

2. 同棲の場合、審査で見られる部分

2.1 2人の間柄

2.2 家賃の支払い能力があるのか

2.3 仕事内容や年収

3. 申込時と契約時に必要なものと契約方法

3.1 身分証明書

3.2 収入証明書

3.3 どちらかが契約者になるか連盟契約

4. 審査に落ちてしまった場合はどうするべきか

4.1 審査の緩い物件を選ぶ

4.2 賃料の価格帯を下げる

5. まとめ

1. 同棲の審査が厳しい理由とは

これから同棲する場合、問題となってくるのは賃貸の入居審査です。

今まで引越し経験のある方であれば、1人での入居審査をしたことがある方もいると思います。

しかし、今回は2人入居での審査となります。

そうなると今までよりも賃料や初期費用も高くなるので審査基準も厳しくなります。

どのような問題があるのかを掘り下げていきますので、確認をしましょう。

✓騒音トラブル

同棲となると、今までの1人での生活と異なり、2人の時間が増えます。

そうなると会話やテレビ、音楽を聴いたりする時間も増えるので、音量には注意しなければなりません。

よくある騒音トラブルは、テレビの音量や足音です。

中には警察を呼んだり、何度もクレームを言いに来るような神経質な方も住んでいる可能性があるので

注意して生活しましょう。

他にもよくあるのが、喧嘩です。

同棲すると喧嘩する事も増えると思います。

そうなると、怒鳴り声が近隣の迷惑になる事も考えられます。

✓家賃滞納リスク

一般的に考えれば、今まで1人暮らしをしていて払えていた家賃ですが、

2人暮らしとなれば家賃も高くなります。

2人で折半するのであれば安心かと思いますが、

1番多いのは、別れてしまい賃料が払いきれない。

もしくはどちらか一人が払う場合に払いきれずに滞納してしまうという方が多いです。

多くの方は、一人が家賃を支払っていた場合、

同居人は滞納していたことに気付かずに、3ヵ月滞納して強制退去になって気付く方も多く見受けられます。

家賃を支払ってもらっている方は、その点を注意してみてあげましょう。

そういったトラブルがあると、次回に部屋を借りたい場合に審査に通りづらくなるので注意しましょう。

✓契約期間が短い

一般的な物件は2年契約です。

1人入居や夫婦の場合は、2年間住み更新される方、もしくは2年後に更新のタイミングで引越しされる方が多いです。

そんな中、同棲入居の場合だと長期間住む方が少ない傾向にあります。

理由としては、

同棲を始めると時間帯が合わない。

生活のリズムが合わない。

喧嘩する。

どちらか一方が出て行ってしまう。

ほかにも色々な理由はありますが、上記であげたような理由から2年以内に解約する方が多いです。

結果、家主の審査で同棲の同居を断られてしまうケースが多い理由と言えます。

2. 同棲の場合、審査で見られる部分

初めての同棲の方は楽しみで仕方ないでしょう。

誰でもどこでも住めるわけではなく、まずは入居審査という問題をクリアしなければなりません。

では実際に入居審査とはどのような内容を見られるのかを知っておきましょう。

✓2人の間柄

まずは入居申込書の記載、最近ではWEBでの申込も増えております。

申込完了後に家主や管理会社がみる部分として、2人の間柄です。

入居審査に通りやすいのは、夫婦と兄弟・姉妹です。

理由は、夫婦や兄弟であれば、長期間住んでくれる方が多いからです。

夫婦となれば、別れる可能性が低いこと、兄弟であれば仕事の転勤や学校に通っている間はずっと住んでくれるという家主にとっては非常にありがたい事です。

しかし、長期間住まない可能性がある、カップルや友達同士の同居は断られてしまう場合が多いです。

申込する際は、結婚予定という内容で申込した方が良いでしょう。

しかし、厳しい管理会社の場合は、婚約の証明書や結婚後の証明書の提出を求められる場合もあるので、

事前に何が必要になるのか確認が必要と言えます。

しっかりと探したい方は、どういった友人関係なのかを伝えて探してもらいましょう。

以前、探したのは江戸川区で地方から出てくる3人組で、

大学に通うためにルームシェアしたいという内容でした。

3人とも親契約で、審査は承認となりましたが、江戸川区全域で探しても3件しか出てこなかったです。

江戸川区全域で3LDKは100件位出てきましたが、ルームシェアOKという物件はわずか3件と非常に少ない状況です。

✓家賃の支払い能力があるのか

保証会社が見る内容として、最も重要な部分は家賃の支払いを滞りなくしてもらえるかどうかです。

どんな事かというと、借りたい物件の家賃に対しての年収が足りているのか。

また勤続年数や社会保険の加入、この辺りもポイントとなります。

2人入居といっても、原則は申込人に対しての審査です。

合算の収入ではなく、1人での収入で家賃を支払えるかという数字がポイントです。

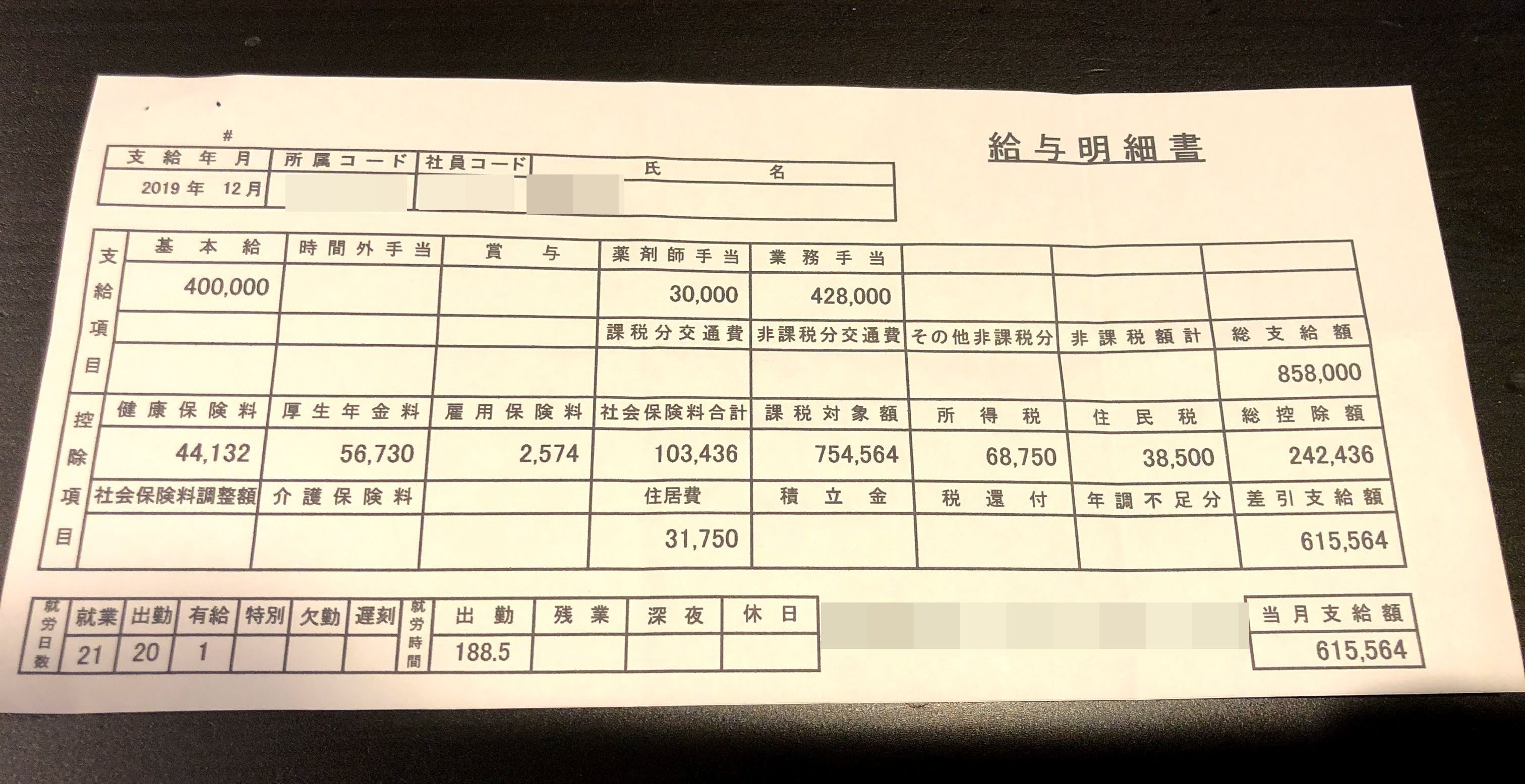

仮に賃料が85.000円だったとして計算してみます。

85.000円×3.3が月収の数字になるか

85.000円×3.3は280.500円です。

この数字が給与明細で確認できるかどうか。

または、85.000円×3.3×12

85.000円×3.3×12は3.366.000円です。

この数字が源泉徴収で確認できるかどうかです。

保証会社は、口頭ではなく書面での確認をします。書面での確認で数字が足りているかが重要となります。

その数字が問題なければ、審査は承認される可能性が高いです。

✓仕事内容や年収

次にみられる部分は、仕事内容や年収です。

一般的な物件は夜職や生活保護受給の方は受け入れてもらえないケースが多いです。

審査に通りやすいのは正社員で社会保険に加入の方です。

派遣や契約社員、アルバイトでも社会保険に加入している場合も割と審査は通りやすいです。

ただし社会保険に加入していない上記の方ですと、少し審査の通過率は下がる傾向にあります。

また自営業の方も審査は割と厳しく、確定申告の提出が必要となる物件が多いです。

確定申告をしていない方は特に審査が厳しくなるイメージです。

最近、審査に出してもなかなか審査に通らないのが、

ウーバーイーツ等の配送の仕事をしている方です。

確定申告なしで、収入の明細はWEBで確認する事は出来ます。

しかし、いくら金額が多くても体が資本となる仕事です。

例えば、怪我をして長期仕事が出来なくなってしまう、

結果、仕事が出来ないという事は収入が得られなくなってしまいます。

保証会社はそう判断するので、自営業で特に体が資本の方は審査に相当苦戦するという事です。

キャバクラやホスト勤務、風俗勤務なども同様にかなり審査に苦戦するという事になります。

3. 申込時と契約時に必要なものと契約方法

物件が決まったら、まずは申込の作業です。流れとしては申込→入金→契約→鍵渡しです。

申込みする際に、必要となるものと契約時に必要となる書類のご用意も事前にしておくとスムーズです。

✓身分証明書

身分証明書として顔写真付きの身分証明書を準備しましょう。

免許証かパスポートが良いです。

マイナンバーカードだと受付してくれない保証会社や管理会社があるためです。

次に保険証もあると良いです。

特に社会保険加入の方は、保険証を提出したほうが審査も早くなる場合もあります。

理由としては、保証会社の審査で勤務先への在籍確認の電話が入らない可能性があるためです。

この本人確認や勤務先確認、緊急連絡先への確認電話は審査でどこの保証会社もすることが多いです。

連絡が取れないと、そこで審査も止まってしまうので、緊急連絡先や勤務先に電話が入る旨は事前に伝えておいた方がかなりスムーズに進みます。

契約時に関しては、物件により異なりますが、入居者全員の住民票と家賃引き落とし用の口座情報と口座印があれば足りる事が多いです。

物件により実印契約しないといけない物件があるので、その場合は実印のご用意と印鑑証明書の取得も必要となることもあります。

✓収入証明書

個人契約であれば、源泉徴収票のご用意があれば大丈夫です。

勤続1年未満の方は、直近3カ月分の給与明細でも代用できます。

上記が一般的ではありますが、管理会社によっては課税証明書や納税証明書の提出を求めてくる場合もありますので、ご注意下さい。自営業の方は確定申告書の写しが必要となります。

✓どちらかが契約者になるか連盟契約

同棲の場合、一般的にはどちらかが契約者になる事が多いです。

ただし、管理会社によっては、連盟契約といって、2人が契約者となる場合もあります。

2人が契約者となる場合だからといって、契約金が倍になる、保証会社の金額が高くなるという事はありません。

契約書上は2人分必要ですが、保証会社や審査上は1人で行うイメージになります。

どちらか一方が契約者になる場合は、出来れば収入が多い方、もしくは正社員で勤務されている方が契約者となるのが理想的です。

例外としては、収入は少ないが、会社から家賃補助があるので、契約者になりたいというのは問題ない事です。ほぼ問題ないですが、過去の事例でいうと、同棲カップルでの入居希望の際、結婚予定で審査に出しました。

その管理会社は大手ではなかったですが、結婚後に証明書の提出が必須と契約時に言われました。

そこまで同棲を嫌がる管理会社もあるので、同棲する際は、物件選びも重要となります。

どんな物件でも審査が通るわけではない事、また通常よりも審査は厳しいという事だけは頭に入れておいてください。

4. 審査に落ちてしまった場合はどうするべきか

審査に落ちてしまう方もいます。

理由はそれぞれで、家主から断られる事。保証会社から断られる事もあります。

保証会社の審査は信販系の審査がほとんどです。

カードトラブルや消費者金融、車や奨学金の分割、最近では携帯電話やメルカリ後払いの分割滞納なども

賃貸物件の審査に影響を与えます。

他にも過去の家賃滞納も関係してくるので、審査に不安がある方は、まずは審査に特化した不動産屋へ相談することから始めてください。

審査引っかかりそうな内容が1つでもあれば、審査に特化した不動産屋へ足を運ぶ事が重要です。

理由としては、審査に特化していない不動産業者は審査に詳しくないからです。

保証会社の特性を知っておかないと、審査の出し方が分からない。

また、審査に通るか分からないものをむやみに審査にかけてしまいます。

結果、それで審査に落ちれば、次の審査により影響を及ぼします。

選択できたはずの物件も審査に通らなくなってしまう可能性が非常に高まるという事です。

近場だったから、気に入った物件があったから申込してみるというのは、結果ご自身の首を絞める事になってしまうので、細心の注意が必要といえます。

✓審査の緩い物件を選ぶ

それぞれ審査に通らない理由があるので、その内容を審査に特化した不動産屋へ相談しましょう。

その内容次第で物件の提案の仕方が変わってくるためです。また審査に関しては、緩い保証会社というのが存在します。

イメージ

信販系<信用系<独立系という順で審査の厳しさが変わります。

独立系保証会社を探す事が出来れば審査は通りやすいです。

しかし、独立系の保証会社を使っている物件はかなり少ないです。

この辺りも審査に特化している不動産屋であれば詳しいので、審査に特化した不動産屋を探して相談してみてください。

✓賃料の価格帯を下げる

審査が通らない理由が賃料設定という場合もあります。

1人の名義に対して審査をするので、今までの1人入居より家賃が高くなってしまいます。結果、収入と借りたい物件の賃料があっているかがポイントです。

審査基準は管理会社により異なります。大手管理会社であれば審査は厳しくなります。

まずはご自身の月収や年収から審査に通る賃料を確認してみましょう。

保証会社は年収と家賃から計算して、しっかり家賃の支払いが滞りなくされるかを判断します。

一度、審査に落ちてしまっても、家賃を下がれば審査が通るという事もあり得ます。

5. まとめ

賃貸審査において、同棲の審査は難易度が上がります。夫婦や兄弟であれば、問題ない事が多いですが、

カップルや友人同士となると審査が格段と厳しくなります。申込みの出し方や物件選びは慎重に行わなければならない部分です。

また賃料設定や間取り、管理会社の選び方も重要です。

結果、審査に特化している不動産屋へ依頼する事が審査通過の近道となるでしょう。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:10

賃貸管理会社の子会社として発足した「アセス信用保証」の審査について、審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます)

目次

1 アセス信用保証の概要

2 アセス信用保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 アセス信用保証の審査に落ちたときの対処法

10 まとめ

1.アセス信用保証の概要

株式会社アセス信用保証は、大阪に本社を置く家賃保証会社です。

大阪・東京の物件をメインに管理している管理会社アズ・スタットの子会社として設立されました。

また、管理会社向けに「Asys(エイシス)」という自社開発の保証管理システムを提供しています。

会社名称:株式会社アセス信用保証

本社所在地 :大阪府大阪市淀川区東三国2-37-10 EIDAI BLD. 6階

資本金:1,000万円

設立:2018年(平成30年)2月

2.アセス信用保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

アセス信用保証は審査区分としてはもっとも審査難易度が低いとされる独立系保証会社に該当します。

独立系保証会社は独自の審査基準を用いて審査する保証会社のことで、他社と情報共有しないため、基本的には信用情報にキズがあっても問題がないという点で審査が緩いと言われています。

しかし審査難易度は独立系保証会社と同基準で、信販系の審査が通らない方でもアセス信用保証の審査通過は可能です。

詳しい審査基準に関しては次の章でご説明します。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(アセス信用保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業でないか

③反社会的勢力に該当しないか。

④本人確認連絡の際に、虚位事項がないか。

⑤エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去にアセス信用保証でトラブルや家賃滞納歴がない

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイト等収入が不安定な場合、連帯保証人をつける

・無職やフリーランスの場合預貯金通帳のコピーを提出(一定の金融資産がある)

またアセス信用保証独自の特徴としては、Asys(エイシス)というシステムから、一度の申し込みで連携している複数の保証会社へ審査をかけることが可能になっています。

このシステムにより、複数回審査をやり直す手間と時間を削減しています。

なお、以下は保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はアセス信用保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

5.属性ごとの審査基準

過去にアセス信用保証でトラブルや家賃滞納をしたことがない方であれば基本的に審査は通りやすいです。

家賃の支払い能力は、収入+職業などの属性をふまえて審査されます。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

そのため基本的に安定した仕事をしていて社会保険に加入している人であれば通る可能性が高いです。

◇無職の場合

家賃の支払い能力を示すことができれば無職でも審査通過は可能です。

預貯金が家賃2年分(24ヶ月)以上あると通りやすいです。

また就職が内定している場合は内定通知書を準備しておくとよいでしょう。

◇夜職の場合

審査基準を満たせば、審査通過は可能です。

ただし大家さんや管理会社の審査で厳しく見られやすいため、むやみに申し込みはせず、審査に詳しい不動産屋さんに相談することをお勧めします。

◇未成年の場合

親権者同意書・印鑑証明書※親権者の実印の捺印

を用意できて審査基準を満たせば審査通過は可能です。

未成年の場合は親権者の同意が必須となります。

◇生活保護を受けている場合

生活保護受給者も審査通過は可能です。

申し込み時に受給を証明できる書類が必要なため事前に準備をしておくとスムーズです。

◇外国籍の場合

外国籍の方も審査基準を満たせば審査通過は可能です。

申し込み時に在留カード等の公的証書が必要になります。

また、アセス信用保証には国際部があり、各種言語で対応できるスタッフがいるため、

日本語が堪能でない場合も安心です。

収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:2-3日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかることがあります。注意点としては、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない

・緊急連絡先に電話がつながらない

・家主の確認が取れない

・収入証明書などの追加書類がアセス信用保証に未着

(仲介会社に渡してもそこから先が怠慢でアセス信用保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

保証料は非公開になっています。

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

本人確認や緊急連絡先への電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、1-2日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

また、緊急連絡先になっている方には事前に連絡が来る旨を伝えておきましょう。

9.アセス信用保証の審査に落ちたときの対処法

対処法はほぼありません。

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも審査難易度が低いため、ほぼ審査落ちすることがないとされています。

弊社には過去に保証会社に在籍し、審査の内部事情に精通したスタッフが複数おりますので、

不安な方は申し込み前に一度エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。

対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:10

自己破産や任意整理、債務整理をしていても審査を突破できる方法を公開

(この記事は、約4分で読めます)

Tweet

目次

1. 審査が通らない保証会社

2. 審査が通りやすい保証会社

3. 審査でやってはいけない事

4. 賃貸審査って何するの

5. まとめ

1. 審査が通らない保証会社

自己破産や任意整理、債務整理をするといわゆるブラックリストに登録

されてしまいます。

現状、賃貸物件を借りる際に個人契約であれば9割以上の物件は保証会

社の加入が必須となるため、ブラックリストに登録されると審査は厳し

くなってしまいます。

原則、信販系保証会社と言われる所の審査は通過しません。

信販系保証会社の審査はCICの情報を閲覧できるため、現在のご自身

の情報が出てくれば、間違いなく審査に通ることはないでしょう。

では、信販系保証会社とはどこか

・ジャックス

・オリコフォレントインシュア

・アプラス

・セディナ

・エポス

ここが信販系審査となりますので、避けると良いです。

2. 審査が通りやすい保証会社

上記の信販系以外の保証会社の選択がベストです。

信用系や独立系といった保証会社が存在します。

実際に住みたい物件の保証会社はどこなのか。ここが一番のポイント

となりますので注意しましょう。

ただし、一般の方が物件を調べていて、この物件は保証会社がどこと

分かるケースは少ないです。

しかし、不動産屋へ足を運んだり問い合わせをするときに保証会社は

どこですか?という質問は原則NGです。

なぜなら、審査に不安がない方なら保証会社はどこですか?という質

問はしないからです。

審査に不安な方しかしない質問となるため、管理会社は怪しむので、

その質問はNGワードとなります。

3. 審査でやってはいけない事

信販系保証会社を除けば、審査は問題ないケースがほとんどです。

例外としては、信用系保証会社で過去に滞納していたり、揉めたり

してしまっていると、審査が通らないケースもあります。

また、この発言はNGというのが以下の内容です。

審査で本人確認の電話が入った際に聞かれてもいないのに、自己破産

や任意整理、債務整理中ですけど大丈夫ですか。という発言です。

もし聞かれてもないと回答しても問題はないです。

補足として、売買の場合は借金やローンの件はしっかり伝える事が重要です。

保証会社や管理会社の電話対応は丁寧に話しましょう。

対応が悪ければ、それで審査に落ちてしまう事あります。

4. 賃貸審査って何するの

一般的な賃貸物件の審査としては、保証会社・管理会社・オーナー

さんの3つの審査があるイメージです。

ただし、オーナーさんに関しては保証会社や管理会社がOKを出せ

ば了承してくれる方が多いです。

なぜなら、以前と違い保証人をたてるわけではなく保証会社を利用

するからです。

保証会社を利用することにより、入居者が家賃や退去時費用を支払

いしなかったとしても、保証会社からオーナーさんへ代位弁済して

家賃収入を得ることが出来るからです。

その為、問題となるのは保証会社と管理会社さんの審査を通過させ

ることがポイントとなります。

保証会社は上記で記載した通り、選ぶ保証会社を間違わなければ原

則、審査は通ります。

管理会社は、その方が入居してトラブルを起こさないかを判断する

事がメインとなります。

入居後のトラブルの対応は管理会社が対応するためです。

管理会社は、入居申込みがあった際の申込書や身分証の写真、SNS

やインターネットでその方がどういう方か調べることが多いです。

内見時、管理会社が立ち会う場合は身だしなみや言葉遣いも注意する

必要があります。

5. まとめ

自己破産や任意整理、債務整理をしていたからといって審査が全く

通らない訳ではありません。

ただし、物件選びは非常に重要です。

弊社へお越しいただいた方の声を聞くと、他で審査に落ちたので来店

する方もいらっしゃいます。

なぜ落ちるかは簡単な事で、審査に詳しくない不動産屋に行ってしま

った事、またはご自身の状況を把握せずに審査に通らない保証会社の

物件に申込んでしまったことです。

まずは、審査やしっかり話せて相談できる不動産屋へ足を運ぶ事が重

要です。

エース不動産は、審査に詳しいスタッフが揃っております。

また、自社で管理している物件であれば審査通過率は9割以上です。

自己破産や任意整理、債務整理をされていても諦めないで下さい。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

賃貸保証会社の審査が通らない方必見

カードローンや借金をしている人の審査を通す方法

(この記事は約8分で読めます。)

賃貸保証会社へ加入するためにはその保証会社の審査を通過する必要があります。賃貸物件を借りようとすると、いまや賃貸保証会社の加入は契約条件として必須となっています(厳密には全体の9割ほどが加入必須)。

ただ、

『もし万が一、自分自身がカードローンや金融機関で借金をしていて賃貸保証会社の審査を受けることになったら?』

借金をしていて賃貸保証会社の審査を受けるなんて、不安になるかと思います。

『でも、賃貸保証会社の審査に通らなければ、気に入った賃貸物件に住めない…。』

『保証会社は自分自身の借金のことをどの程度把握しているか、もしくは調べられるのか…。』

今回は借金をした状態で、賃貸保証会社の審査を受けなければならない場合の審査通過方法を伝授します。そして、スムーズに審査を通す方法を徹底的に解説していきます。

目次

1. 賃貸保証会社の審査時に借金している事はバレる?

2. どうして賃貸保証会社は『借金があるか?ないか?』をわからないのか

3. 自らが借金の事を賃貸保証会社に告げればどうなる?

4. 信販系の保証会社には注意が必要!

5. 今は借金をしていないが、最近まで借金をしていた方の審査はどうなる?

6. まとめ

賃貸保証会社の審査時に借金している事はバレる?

まずは借金にもいろいろと種類があります。車のローンで借金、住宅ローンで借金、カードキャッシング、携帯電話本体の分割払いなど世の中には様々な種類の借金の仕方がありふれてます。

そして、その状況化の中で賃貸保証会社の審査を受ける場合ですが、正直に申し上げて、賃貸保証会社は審査を受けられる人が借金をしているか、どうか、ということは、多くの賃貸保証会社はわかりません!

そのため、結論としては、借金をしている人でも賃貸保証会社の審査は通ります。ここでの借金は種類や多重債務を問いません。いくつもの消費者金融から借金を重ねている多重債務者と言われる方だって、賃貸保証会社の審査が通ると言う何とも言えない現実がそこにはあります。

実際に何らかの借金をしている方で、これから賃貸保証会社の審査を受けるにあたって、若干の心配があった人は一安心ではないでしょうか。

どうして賃貸保証会社は『借金があるか?ないか?』をわからないのか

賃貸保証会社の審査で、保証会社が一番重要視しているのが『この人は家賃を払っていけるかどうか』です。

つまり、

仕事をしていて毎月の収入がしっかりあり、尚且つ収入に見合った家賃の賃貸物件に住むと言う事であれば、基本的に審査に通ります。極論を言えば

200万の借金をしているが、仕事をしていて毎月30万位の収入があって7万の家賃に住む為に賃貸保証会社の審査申込を受けても審査は通ります。

しかし、保証会社とローン会社が同一つまりグループ会社の場合ですと、否決をもらう可能性はわずかですがあります。重複してしまいますが、このようなケースの場合の賃貸保証会社審査は

OK:仕事はしている

OK:毎月の収入がある(30万円)

OK:家賃7万円

OK:ネット上に犯罪歴が残っていない

審査で見ているのはここだけです。

また、書面審査後の、本人確認電話の際、「借金をしていますか?しているならいくら借金していますか?」という質問も申込者にはしません。

又、賃貸保証会社の所有しているデーターで、一個人の借金情報なんて保有していません。

これが、賃貸保証会社の審査の実情です。

※※注意※※

近年SNSが発達しているため、自分の情報を何でもかんでもネットに上げる方がいますがこれはやめましょう。ある一部の保証会社では、facebook・twitter・Instagramの投稿履歴を追う会社があります。

借金をしているかどうかを知るすべがないだけで、もし多額の借金をしていることがSNS上で分かった場合は保証会社の担当者ベースで審査を落とされてしまう可能性もあります。

自らが借金の事を賃貸保証会社に告げればどうなる?

賃貸保証会社の審査で借金をしているか?どうか?はわかりません(上記一部の特殊な例を除く)。しかし、そうとは言え、正直に自らの借金事情を保証会社へ伝えてしまう方もいるでしょう。

嘘はつけない!

という、正直な方…(個人的には素晴らしい方だと思います)。

ほかにも、賃貸保証会社は自分の個人情報を調べ上げていて、嘘をついても何でもお見通しなのでは・・・。なんて考える方もいるかもしれません。しかし、もし自らが借金している事を賃貸保証会社に告げれば、まず間違いなく審査に影響します(数万円なら問題なし)。

厳密に言えば借金の内容次第ですが。例えば、しっかりと仕事をして固定収入を得ている独身サラリーマンの人でも『女性遊びが好きで、生活費に困ってて、今借金を繰り返しています。たしか金額は200万位ですかね。』

こんな事言ってる人、普通に審査は通しません。

結局、資金管理能力がだらしないから借金しているんでしょ?とういう人は家賃支払いは後回しにするしますよね?と保証会社の担当者に思われても仕方ないですからね。さすがに、賃貸保証会社だってこんな事を知り得れば審査に通してくれないので注意しましょう!

『正直に伝えれば審査に通るかも?』

なんて考えは捨てましょう。現実は冷たいものです。

信販系の保証会社には注意が必要!

賃貸保証会社の審査にて、仮に借金をしていても審査に通ると説明させて頂きました。しかし一つだけ例外があります。

本ブログの冒頭でも説明しましたが、信販系(金融情報を保有している)の保証会社の存在です。信販系の保証会社とは(略称で)

オリコ

ジャックス

ライフ

エポス

アプラス

セディナ

などのカード会社を指します。これら、信販系の保証会社は大手管理会社を中心に幅広く利用されています。そして、特にオリコやエポスは、利用割合がトップクラスの2強です。信販系の保証会社すべてに共通して審査基準が異なりますので、気をつけましょう!

独立系(金融情報を保有していない)と言われる

日本セーフティー

カーサ

JID

全保連

ジェイリース

フォーシーズ

カプコエージェンシー

ナップ

オーロラ

新日本保証

近畿保証サービス

などとは異なります。

これら上記で挙げた賃貸保証会社もよく不動産会社に利用されています。上記で挙げた保証会社は、申込をしてきた本人の借金をしているかどうか?までは調べません。

しかし、信販系の保証会社は『借金があるか?どうか?』を調べ、且つその情報をもとに審査を通すか否かの判断をします。この信販系保証会社と独立系保証会社の審査の違いだけには気を付けましょう!

今は借金をしていないが、最近まで借金をしていた方の審査はどうなる?

賃貸保証会社の審査申込時に借金をしていなく、つい最近まで借金をしていて

完済した!なんて方はどうでしょうか?

この場合も一緒で、独立系の賃貸保証会社であれば現在、借金をしていようが、してまいが審査に影響はありません。申込者本人が賃貸保証会社へ言わない限り、賃貸保証会社にはわからないのです。しかし、ここでもクレジットカード会社である信販系の保証会社は違います。

クレジットカードでの事故(滞納履歴や不履行)は約5年データー履歴に残ります。ですからこの期間は、どの信販系の保証会社でも審査に通りません。

※ワンポイント※

裏ワザですが、法人の代表者であれば、法人経由でクレジットカードが作れます。その場合、エポスカードを作りエポスカードのRoom iDの審査をすれば審査が通ることが稀にあります。

完済後、5年経てばデーター履歴から消えるので審査も通るかと思いますが、

保証会社が広まったのが近年の話のため前例が少ないため、実際に5年を経過した人が信販系の保証会社を通ったり、クレジットカードが造れたということを聞いたことがありません。

なお、ご自身の金融情報は、個人情報機関である『CIC』が情報を所有していますので、気になる方は一度ご自身の信用調査を含めて調べてみては如何でしょうか?

まとめ

賃貸保証会社の審査基準は各社様々です。しかし、『借金』をしているから審査に通らない、、、。なんてことはないので安心してください。過剰なまでに勝手な思い込みで損をしないように気を付けてくださいね!

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

信用情報を記録しているCICとは。過去に金融トラブルがあった方は要注意

(この記事は、約4分で読めます)

目次

1. 信用情報とは

1.1 信用情報の内容

1.2 信用情報を取り扱う機関CICとは

2. 信用情報を確認する

2.1 信用情報の開示請求方法

2.2 賃貸審査前に事前に確認しておくメリット

3. もし信用情報が傷ついていたら…

4. まとめ

1. 信用情報とは

✓信用情報の内容

信用情報とは、クレジットや各種ローン等の契約や申し込みに関する情報のことで、過去にどのような取引があったのか、客観的な事実を登録した個人情報のことです。

この信用情報はお金を貸しても返してくれる人なのか、信用に値する人なのかを知る手がかりとなるため、お金を借りる際に重要視されています。

クレジットやローン等の申込みを受けた金融機関は、審査の一環として信用情報機関に照会し、申込者は過去にどのような取引をしたことがあり、問題なく取引ができているのかを確認します。

たとえば以下のような情報も記載されているのです。

・その人の返済状況

・申込情報(例えばローン等の申込を受け、貸金業者が照会した事実を表す情報)

信用情報に事故がある、つまり問題がある場合は審査通過が難しくなります。

そしてたいていの場合、その情報は5年間残り続けることになります。

信用情報を扱う機関は3つ存在していますが、それぞれ提携して情報交流を行っています。

その取扱い機関の代表例がCICです。

✓信用情報を取り扱う機関CICとは

CICは正式名称を株式会社シー・アイ・シーといい、クレジット会社の共同出資により、昭和59年に設立された、主に割賦販売や消費者ローン等のクレジット事業を営む企業を会員とする信用情報機関です。

また、CICは、割賦販売法および貸金業法に基づく指定信用情報機関として指定を受けた唯一の指定信用情報機関です。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟会員であるクレジット会社などから収集し、それらクレジット会社からの照会に応じて情報を提供しています。

加盟資格を満たし、且つ厳格な加盟審査を経て入会した加盟会員は、様々な業種で構成されています。

例えば、

・信販会社

・百貨店

・消費者金融会社

・クレジット会社

・リース会社

・保険会社

・保証会社

・携帯電話会社

など様々な業種の企業が信用情報を参照・調査することが可能です。

2. 信用情報を確認する

✓信用情報の開示請求方法

主にインターネットで開示請求する方法と、郵送で開示請求する方法があります。

■インターネットでの開示請求方法

STEP1 利用環境、クレジットカードを確認する

↓

STEP2 クレジット契約で利用した電話番号から指定の電話番号に電話する

↓ 受付番号を取得し、1時間以内に操作する

STEP3 自分の情報を入力

↓ 取得した受付番号を入力する

STEP4 開示情報の表示

■郵送での開示請求方法

STEP1 信用情報開示申込書を記入

↓ HP上からダウンロード

STEP2 手数料(1,000円)を用意する

↓ ゆうちょ銀行で定額小為替証書を用意する

STEP3 申込と本人確認

↓ 申し込みに必要な書類を準備する

STEP4 必要書類等を「郵送開示センター」へ郵送する

✓賃貸審査前に事前に確認しておくメリット

事前に信用情報を把握しておくことで、賃貸の物件探しにおいてある程度ムダを省くことができます。

相談先の不動産仲介会社であらかじめ信用情報に難があることを伝えておくことで、審査が通らない物件は初めから除外して探してくれます。

そうすることで、ムダな検討時間や審査をかけずに最短ルートで物件探しをすることができます。

3. もし信用情報が傷ついていたら…

もしご自身の信用情報が傷ついていたら、先述したように正直に相談先の不動産会社に伝えましょう。

我々プロは、どの物件だったら通る・通らないというのをこれまでの経験で把握しています。

もしその事実を黙っていたとすると、通らない物件にまで候補に入れてしまい、結果的に審査落ちになってしまう確率が高くなってしまいます。

・信用系、独立系保証会社で審査をかける

・自社管理物件を紹介する

などの方法があります。

それぞれの詳細は他ブログでも紹介していますので、そちらを参考にしてみてください。

また、時間はかかりますが完済から5年後まで待って、信用が回復してから物件探しをするというのも1つの手ではあります。

4. まとめ

過去にクレジット・カードローンの滞納や自己破産をしていて信用情報に傷がついていることは珍しくありません。

私たちエース不動産はそういった審査に難がある方のお力になりたいと考えています。

お気軽にご相談ください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

ほっと保証の審査について、

審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます)

目次

1 ほっと保証の概要

2 ほっと保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 ほっと保証の審査に落ちたときの対処法

10 まとめ

1.ほっと保証の概要

ほっと保証株式会社は賃貸住宅の家賃保証会社です。

本社は北海道に置いていますが、全国主要都市に支店があります。

会社名称:ほっと保証株式会社

本社所在地 :北海道札幌市中央区大通西9丁目1番18号 ソニー生命札幌ビル5F

資本金:¥30,000,000

設立:2011年7月28日

2.ほっと保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

ほっと保証は審査区分としてはもっとも審査難易度が低いとされる独立系保証会社に該当します。

独立系保証会社は独自の審査基準を用いて審査する保証会社のことで、

他社と情報共有しないため、基本的には信用情報にキズがあっても問題がないという点で審査が緩いと言われています。

ただし、ほっと保証はクレジットカード会社のライフカードと提携しているのでCIC情報(個人の信用情報)の閲覧が可能です。

そのため厳密にいうとほっと保証は信販系保証会社に該当します。

しかし審査難易度は独立系保証会社と同基準で、信販系の審査が通らない方でもほっと保証の審査通過は可能です。

詳しい審査基準に関しては次の章でご説明します。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(ほっと保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業でないか

③反社会的勢力に該当しないか。

④本人確認連絡の際に、虚位事項がないか。

⑤エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去にほっと保証でトラブルや家賃滞納歴がない

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイト等収入が不安定な場合、連帯保証人をつける

・無職やフリーランスの場合預貯金通帳のコピーを提出(一定の金融資産がある)

またほっと保証には3つの他社と異なる特徴があります。

①ほかの保証会社とは違う入居者向けプランが2つ

・リカバリープラン

審査が通らなかった物件で通常、初回保証料(総家賃の)50%以上のところ、倍額の100%払うことによって審査承認を得られるプランです。

・ライトプラン

安く簡単に保証をするというコンセプトのプランで、通常保証料、総家賃の50%以上のところ、このプランでは初回保証料1万円から対応可能です。

ただし、対象者は現時点で入居している方で保証会社が外れる場合に限るためかなり限定的です。

②ナイトレディープラン

こちらはほっと保証が2企業と提携して誕生した水商売の女性限定のプランです。

その2社とはクレジットカード会社のライフカード、荷物預かりサービスのサマリーポケットです。

ほっと保証が「家賃保証」を、ライフカードが「クレジットカード」を、サマリーポケットが「荷物の収納管理」を提供するというパックプランになっています。

一般的に水商売の方は審査が難しいと言われていますが、このほっと保証のナイトレディープランはキャバクラ、クラブ、ラウンジ、風俗店などにお勤めの女性で、給与明細などの提出ができる方であれば申し込み可能です。

③ほっとインターナショナルサポート

名前の通り、外国籍の方向けのプランです。

賃貸借契約や重要事項説明、保証会社の利用の概要、さらには入居後のアナウンス等日本語が堪能でない外国籍の方を様々なかたちでサポートするプランとなっています。

英語、中国語、台湾語、韓国語、ネパール語、ベトナム語など様々な言語で対応可能です。

なお、以下は保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はほっと保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

5.属性ごとの審査基準

過去にほっと保証でトラブルや家賃滞納をしたことがない方であれば基本的に審査は通りやすいです。

家賃の支払い能力は、収入+職業などの属性をふまえて審査されます。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

そのため基本的に安定した仕事をしていて社会保険に加入している人であれば通る可能性が高いです。

◇無職の場合

家賃の支払い能力を示すことができれば無職でも審査通過は可能です。

預貯金が家賃2年分(24ヶ月)以上あると通りやすいです。

また就職が内定している場合は内定通知書を準備しておくとよいでしょう。

◇夜職の場合

審査基準を満たせば、審査通過は可能です。

ただし大家さんや管理会社の審査で厳しく見られやすいため、むやみに申し込みはせず、審査に詳しい不動産屋さんに相談することをお勧めします。

◇未成年の場合

親権者同意書・印鑑証明書※親権者の実印の捺印

を用意できて審査基準を満たせば審査通過は可能です。

未成年の場合は親権者の同意が必須となります。

◇生活保護を受けている場合

生活保護受給者も審査通過は可能です。

申し込み時に受給を証明できる書類が必要なため事前に準備をしておくとスムーズです。

◇外国籍の場合

外国籍の方も審査基準を満たせば審査通過は可能です。

申し込み時に在留カード等の公的証書が必要になります。

また、ほっと保証には国際部があり、各種言語で対応できるスタッフがいるため、

日本語が堪能でない場合も安心です。

収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:2-3日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかることがあります。注意点としては、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない

・緊急連絡先に電話がつながらない

・家主の確認が取れない

・収入証明書などの追加書類がほっと保証に未着

(仲介会社に渡してもそこから先が怠慢でほっと保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

初回保証料 : 賃料の50% 以上

更新時 : 10,000円 / 年

保証料とは家賃の保証をしてくれる手数料のようなものです。

保証会社を利用する場合必ず支払う必要があります。

なお上記は通常の初回保証料の目安で、プランによって保証料は異なります。

①ライトプラン

家賃10万円以下の物件の場合:初回保証料1万円

家賃10万円以上の物件の場合:月額家賃の20%

②リカバリープラン

初回保証料:総家賃の100%(家賃1カ月分)

③ナイトレディープラン

初回保証料:総家賃の100%(家賃1カ月分)

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

本人確認や緊急連絡先への電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、1-2日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

また、緊急連絡先になっている方には事前に連絡が来る旨を伝えておきましょう。

9.ほっと保証の審査に落ちたときの対処法

対処法はほぼありません。

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも審査難易度が低いため、ほぼ審査落ちすることがないとされています。

弊社には過去に保証会社に在籍し、審査の内部事情に精通したスタッフが複数おりますので、

不安な方は申し込み前に一度エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。

対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

賃貸審査時に提出する収入証明。ないと審査が通らない!?「でも、ないんだよね・・・」

そんなときは、今すぐチェック!

Tweet

目次

1. そもそもなんで収入証明書がいる?

1.1 収入証明書の種類

1.2 保証会社は家賃支払い能力が知りたい

2. 収入証明書を取得する方法

2.1 勤務先に依頼する

2.2 自営業者は確定申告をする(裏技あり)

2.3 自分で作る(注意)

3. 収入証明書が出せなくても審査を通す方法

3.1 収入証明書が不要な物件を選ぶ

3.2 フロー(収入)情報ではなく、ストック(貯蓄)をアピール

3.3 納税証明書を提出する

4. それでも審査が通らなかったときには?

5. まとめ

1. そもそもなんで収入証明書がいる?

収入証明書が必要な理由は、家賃支払い能力を確認するためです。もしそれを証明する必要がなければ、月給20万円の方が、家賃50万円の物件を借りることができてしまうためです。

とはいえ、必ず必要になるというわけではありません。大家さんや保証会社によっては不要だと言われることもあります。

(具体的に不要となるケースは「3」で記載します)

✓収入証明書の種類

収入証明書は何種類かありますが、必要になる場合の業種や用途がそれぞれ異なります。以下どれか1つor複数を求められます。

【現在働いている人】

①給与明細(3カ月分)

②源泉徴収票(昨年度分)

③納税証明書(昨年度分)

④確定申告書(昨年度分)

【これから務める人】

⑤内定通知書

⑥前職の給与明細(3カ月分)

⑦前職の源泉徴収票(昨年度分)

⑧HP掲載の採用募集要項

【適用される雇用形態】

・正社員:②,⑤,⑦,⑧のいずれか

・契約社員:①,②,⑤,⑥のいずれか

・アルバイト:①,②,⑤,⑥のいずれか

・自営業:④,⑦

✓保証会社は家賃支払い能力が知りたい

上記は、収入を証明するための書類です。収入が客観的に証明できれば、支払える可能性も客観的に理解できます。保証会社が知りたいのは『家賃支払いができるか・できないか』だけです。

(細かく言えば、過去の滞納履歴や犯罪歴・反社チェックをもとに判断します)

2. 収入証明書を取得する方法

一般的に前述した収入証明書は、誰でも簡単に取得可能です。特殊な方法ではなく、ここではあくまで一般的な方法を記載します。

✓勤務先に依頼する

勤務先は、今働いているところや過去働いていたところです。その人事部や組織が小さければ代表者に直接依頼すれば発行をしてくれます。

時々、

「うちではそういうのは発行していない」

「1度発行した給与明細は発行できない」

ということで断られる方がいますが、会社として、交付拒否は法律的(所得税法第231条)にNGです。つまり交付義務があるため、拒否ができません。

(とはいえ、10年前に勤めていた勤務先へ交付依頼をするのは社会通念上非常識なので、こういう場合は拒否されます)

✔自営業者は確定申告をする(裏技あり)

自営業の人は、確定申告書を提出します。

が、多くの人が勘違いしているのは、『期限内に申告した、確定申告書』を提出しなければならない。と、思っているということです。

違います。

審査に必要なのは、確定申告書です。

つまり、確定申告書がない方は、すぐに確定申告をしましょう。確定申告はやろうと思えば1日で完了します。

(レシートなどを持って行って税務署に行けば、毎年3月1~15日以外でしたら、職員の方が親切に申告方法を教えてもらえます)

また、申告する売上高(収入)は、最低家賃の60倍以上に設定しましょう。

例えば、家賃10万円の物件を希望の場合は、最低申告額は600万円です。

高いように思えるかもしれませんが、売上高600万円でもそこから諸経費を差し引くと手残り数百万になると思います。一般的な自営業者の方はこれが給与のようなイメージだと思います。

そして、裏技というのは、すでに一度申告した確定申告では金額が足りない時です。

方法は、修正申告です。

つまり収入を上方修正して、再提出することをいいます。

なお、その分費用は上がる(はず)なため、利益(所得)が大幅に増額するということはないと思います。

✔自分で作る(注意)

収入証明書を自分で作ることもできます。例えば、給与明細や源泉徴収票は特別会社の判子などはなくても作れるため、エクセルや、ネットの簡単作成アプリなどで誰でも作れます。

ですが、この行為自体は「私文書偽造」になるため、当然発覚したら、賃貸契約無効(契約がなかったことになる)となり、強制退去です。

そのリスクを負ってすることではないことです。

とはいうものの実態としては、簡単に個人で作れるほど上記書類は楽ではありません。標準報酬月額から所得税や保険料等の計算をしつつ、年末調整を行ったりもするため、一般的にはできません。

当然、素人が作った給与明細や源泉徴収票は審査時に、税理士などがチェックするため、偽物であるとわかります。

そのため、無理なことはせずに次章「4」をご確認の上、物件を探すようにしましょう。

3. 収入証明書が出せなくても審査を通す方法

✓収入証明書が不要な物件を選ぶ

そもそも、収入証明書が提出不要な場合があります。例えば、審査の緩い保証会社であるときや、体裁的な収入証明書(金額が少なくてもOK)を出すだけでいい、その他(ノウハウなので非公開)という場合です。

収入証明が出せないのであれば、最初から出さなければシンプルですよね。

ではどの物件がその物件に該当するかは、SUUMOやHOME'Sからはわかりません。一般的な不動産会社の営業マンでも経験を積んだ一部の人間にしかわからないでしょう。

その場合は、専門会社に依頼することがベターです。

✓フロー(収入)情報ではなく、ストック(貯蓄)をアピール

家賃支払い能力を客観的に証明する方法は、何も収入証明書だけではありません。会計的な考え方にはなりますが、

・フロー:毎月流れるお金→給料

・ストック:貯められたお金→預貯金

という考え方です。

家賃はお金です。つまり、家賃が支払えるフローかストックがあればいいのです。もし、無職の方でも、ストック(貯金)があれば、それで審査を通すことが可能です。

弊社にも何度かお越しになるお客様で、現在無職だが3,000万円の預貯金がある。それでも保証会社の審査が通らなかったという方です。

これは通らなかったのではなくアピールするポイントを誤っていて、通るはずの者が通らなかったというだけです。アピール方法を誤らなければ審査は通ります。というよりもシンプルに例えると、預貯金3,000万円あれば、年収500万の人と遜色ないぐらい審査を通すのは簡単です。

✓納税証明書を提出する

収入証明書を紛失して、勤務先がすぐに収入証明書を出してくれないパターンでも、安心してください。なぜなら収入があればその分税金(所得税)を払っています。

その納税証明は都税事務所で、簡単に取得できます。

納税証明書には収入が明記されているため、それを給与明細や源泉徴収票の替わりに提出すればいいのです。

むしろ、大手管理会社(三井、三菱系列)の賃貸物件の審査時には、複製可能な給与明細や源泉徴収票ではなく、納税証明書を提出するように指示されるケースがあります。

もし、手元に収入証明書がない場合は、ぜひ管理会社や保証会社に交渉してみましょう。

【注意】

なお、納税証明書の改ざんは絶対にやめましょう。

公文書偽造にあたります。これで審査を通ったとしても、発覚した場合、強制退去かつ永久ブラックリスト入りします。

夜職系専門の不動産仲介会社では、実態として、執り行われるケースがありますが、人生100年時代です。

リターンがリスクに見合ってないため、選択肢から除外しましょう。

4. それでも審査が通らなかったときには?

収入証明書を揃える。収入や売上なども問題ない。

それでも審査が通らなかった。というかたはいらっしゃいます。

シンプルに審査が「ほぼ」ない物件に住むしかありません。

「そんな物件あるの!?」→「あるんです」

エース不動産では、

①エース不動産と親密な大家さんの物件

②エース不動産自体が大家さんの物件

を推奨しています。流れとしては、

まずは、希望の条件を聞く

↓

希望エリアで予算・条件の合う物件を探す

↓

物件を提案する

↓

「簡単な」審査をする

(ここで行う審査は反社会的勢力であるかないかという点などです。99%審査は通ると思ってください)

↓

契約金の支払いを(現金)分割か一括かで支払う

↓

入居

です。最短3日で入居まで可能です(物件により来店日より即日鍵渡しも可能)。

5. まとめ

結論としては、収入証明書自体は、最悪なくても審査は通ります。

ただし、家賃を支払うリスクがないことを別の方法で証明する必要があります。それらは大家さんや保証会社を安心させるための材料です。

その視点で、営業担当の方に資料を提出しましょう。

もし、お困りな事があれば一都三県の部屋探しでしたら、エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

ZOZOTOWNのツケ払い滞納やバックレで入居審査にどう影響があるのか。結論、賃貸審査には影響はない。ただし、思わぬ落とし穴がある。

(この記事は、約3分で読めます)

Tweet

目次

1. ZOZOTOWNのツケ払いとは

2. ツケ払いで延滞すると賃貸物件を借りる際に影響があるのか

3. ツケ払い代行業者とは

4. まとめ

1. ZOZOTOWNのツケ払いとは

商品を受け取った後に、請求書でコンビニ・銀行・LINE Payからお支払いができる、後払い決済サービスです。

GMOペイメントサービスが【GMO後払い】をZOZOTOWN向けに

【ツケ払い】として提供しているサービスです。

コロナの影響もありますが、それ以前からインターネットで商品を

買う方が非常に増えております。

後払いが出来るのは非常に良いサービスですが、無理なく支払いが

出来るように買い物をすることをお勧めいたします。

2. ツケ払いで延滞すると賃貸物件を借りる際に影響があるのか

原則、ツケ払いの延滞で賃貸物件の審査に関係してくる事はないです。

ただし、注意が必要なところが一点だけ存在します。

それは、ツケ払いの延滞が3か月以上あった場合です。

理由としては、3か月以上滞納してしまうと裁判になってしまう可能性が

あるからです。

裁判となってしまうと、いわゆるブラックリスト入りしてしまうため、

信用情報に傷がつく可能性があります。

そのため賃貸物件の審査にひっかかってしまう可能性も非常に高まります。

ブラックリスト入りすると、どうなるかというと、延滞などの理由で信用情報にキズが付くと、新たなクレジットカードの発行やスマホ機種代の分割払い、さらに自動車ローンなどが利用できなくなる可能性があります。

その為、賃貸物件の審査に関しても信販系の保証会社の審査に通過しなく

なる可能性が高まります。

3. ツケ払い代行業者とは

ZOZOTOWNのツケ払い代行業者は、GMOペイメントサービスという会社です。

GMOペイメントサービスは信用情報を管理する情報機関に加盟していないので、賃貸物件を借りる際の審査に影響がないというのが結論です。

ただし、今後下記のどこかに加盟すると情報共有されてしまうので注意が必要となります。

信用情報機関とは、下記の事です。

指定情報信用機関

CIC:クレジットカード会社や消費者金融業者が加盟

日本情報信用機関

JICC:消費者金融業者や銀行などの金融機関が加盟

全国銀行個人信用情報センター

KSC:銀行、信用金庫、信用組合などが加盟

ここに登録されてしまうといわゆるブラックリスト入りという事です。

ブラックリスト入りしてしまうと完済から5年から10年後にリストから

外れます。

それまでは1回でも登録されてしまうと、色々と厳しい現状となってしま

いますので注意しましょう。

4. まとめ

ZOZOTOWNのツケ払いサービスに関してのお話でした。

現状、GMOペイメントサービスは信用情報機関に加盟していない事から

賃貸物件の審査に与える影響はないと考えられます。

しかし、今後加盟した場合や、現状で3ヵ月以上の延滞をしている方や

裁判となってしまっている方はブラックリスト入りしている可能性が非常

に高いです。

そうなると信販系保証会社の賃貸物件の審査は通らない可能性が9割以上

となってしまいます。

審査に不安がある方も多いと思いますが、弊社エース不動産では保証会社

や管理会社の特性を熟知しており、審査に不安な方を中心に物件のご紹介

をしております。

審査に不安な方でも審査通過率は9割以上を維持しておりますので、

何かしら不安がある方はお気軽に弊社へお問い合わせ・ご来店下さいませ。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:09

貯金のない人必見!手元に貯金がなくても即入居できる賃貸物件を借りる方法とは

(この記事は、約4分で読めます)

Tweet

目次

1. 基本、貯金残高は審査に影響しない

2.契約時にかかる費用は

3. 費用を抑える方法

3.1 もともと初期費用の安い物件を選ぶ

3.2 閑散期を狙う

3.3 初期費用分割をする

3.4 初期費用を借り入れる

4. まとめ

1. 基本、貯金残高は審査に影響しない

定職に就いている場合、通常は貯金残高を審査で聞かれることはありません。

収入の証明さえできれば、通帳にいくら入っているかも証明する必要はありません。

貯金があるかどうかの問題は、あくまで「初期費用」が払えるかどうかの問題になります。

極端な話、家賃に見合った収入があれば、

契約時に初期費用分だけ借り入れしてお金を作れば審査を通すことだってできます。

(借金があるかも審査では見られません)

ただし、無職の場合には預貯金審査といって貯金が家賃の1~2年分程度あるか?を

問われることがあります。

2. 契約時にかかる費用は

一般的に初期費用の目安は1か月の家賃額の5倍です。

内訳としては敷金、礼金、前家賃、仲介手数料、保険料、

保証会社を利用する場合は保証料、その他引っ越し費用です。

一括して仲介会社へ支払うのが普通ですが、最終的なそれぞれの行先としては

・大家さんへ : 敷金、礼金、日割り家賃、前家賃

・不動産会社へ : 仲介手数料

・損害保険会社へ : 火災保険料

・鍵交換業者へ : 鍵交換費用

・家賃保証会社へ : 保証料

となります。

このほかに、鍵の交換料、害虫駆除代、消臭費用などが発生するケースなどもあります。

これらがフルでかかってくれば家賃の5倍程度になるということです。

逆にいうと、どれかを安くできれば(もしくは無料にできれば)、費用を安く済ませることも可能です。

3. 費用を抑える方法

✓もともと初期費用の安い物件を選ぶ

例えばもともと敷金や礼金がゼロの物件というのがあります。

条件面があまり良くない物件には賃借人が付きづらいので、初期費用を安くしているのです。

例えば、都心から離れている、駅距離が遠い、築年が古い、日当たりが悪い、などです。

また、最初の1~2か月分の家賃を免除してもらえる「フリーレント」物件も狙い目です。

退去時の部屋のクリーニング費用も後払いの物件を選べば少しでも初期費用を抑えられます。

✓閑散期を狙う

不動産の閑散期はだいたい6~8月頃です。

この時期ではお客さんも少ないので、初期費用割引キャンペーンなど

さまざまなキャンペーンが打ち出されます。

また物件の動きも比較的緩やかなので落ち着いて物件探しをすることができます。

逆に、引っ越しシーズンとなる1~3月は繁忙期で物件の需要も高まるので、

キャンペーンなどはなかなかありません。

✓初期費用分割をする

不動産仲介会社にもよりますが、初期費用の分割に応じてくれるところもあります。

ただし何回まで分割してもらえるかは相談先の仲介会社にもよりますし、お客さんによっても異なります。

なぜなら、その人の信用度によって、どの程度大目に見るかが変わってくるからです。

一般的には初回に一括で払うのが原則なので、

あくまでお客さんに致し方ない理由がある、かつそのお客さんが信用に値する場合だけの

特別な対応となります。

なので分割払いを特別にOKにしてもらうためには不動産屋に信頼してもらわないといけません。

しかも分割払いの回数が多くなるほど、信用できる人でないとOKが出ません。

例えば分割払いNGは以下に当てはまるような人です。

・過去に借金を踏み倒している等、お金遣いに問題がある

・態度が悪い、印象が悪い

・コミュニケーションに問題がある

など

実は不動産屋の営業マンは、お客さんが来店したときから一挙手一投足を細かくチェックしています。

細かな行動、言動、服装などはすべて見られています。

最近ではリモートで接客しているケースもありますが、人となりを見極めるためにも

対面で接客した方でないと分割には応じないことが多いです。

もし初期費用の分割にしたいのであれば、店舗に来店して相談することをお勧めします。

✓初期費用を借り入れる

初期費用を一時的に借り入れ、その額を後で返済するという方法もあります。

消費者金融で借りるという方法もありますが、仲介会社が応じていることもあります。

分割払いと借り入れはほぼ同じですが、同様に人柄や信頼が重要なポイントになります。

4. まとめ

貯金がなくて審査が心配という方はとりあえず審査に出すのではなく、

審査に特化した不動産会社にまずは相談しましょう。

エース不動産では、お客様一人ひとりにあわせて最適なプランを一緒に検討してご提案致します。

この記事を書いた人 青木 業界歴 15年 | 15年間の不動産歴を元に、お客様へ最適なお部屋探しを提供いたします。上野で不動産経験が長いため、特に東側のエリアは得意です。 人生の思い出の1ページにそんなお部屋探しを目指します! |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 11:54

独立系保証会社の「新日本信用保証」

実際審査は厳しい?ゆるい?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. 新日本信用保証の概要

2. 日本賃貸住宅保証機構は独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. 新日本信用保証の審査に落ちたときの対処法

10. まとめ

1.新日本信用保証の概要

2008年に創業した家賃保証会社です。都心部の管理会社がサブで使っているケースが多く、新日本信用保証をメインで使っているところはほぼありません。

巷では、家賃滞納があった際の取り立てが厳しいという声がありますが、きちんと家賃を払っていれば何の問題もありません。審査も比較的ゆるめの保証会社です。

会社名:新日本信用保証株式会社

所在地:東京都墨田区江東橋2-19-7 富士ソフトビル 13F

創立:2008年3月3日

資本金:9,500万円

加盟機関:なし

2.新日本信用保証は独立系保証会社(審査難易度:★★☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは下位と言えます。

なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

新日本信用保証★★☆☆☆

いえらぶパートナーズ★★☆☆☆

クレデンス★☆☆☆☆

アドヴェント★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(新日本信用保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、新日本信用保証の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。理由新日本信用保証の社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラムにて掲載します。

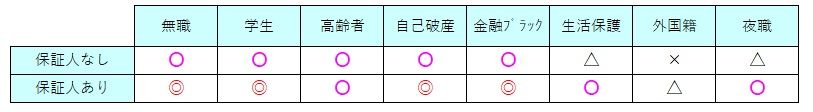

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

◇未成年の場合

年齢制限はなく申し込み可能です。

ですが大家さんや管理会社によっては親族の名義で代理契約を求められる場合があります。

※未成年が自分の名義で申し込むときは、親権者(法定代理人)同意書が必要です。

新日本信用保証は職業や勤務年数を問わずは幅広く申し込み可能です。

ただし収入の安定していない職業の場合は正社員に比べて厳しく審査される傾向があるため、家賃を手取りの4分の1まで抑える等の対策が必要です。

厳しくみられる属性としては

- ・無職

- ・生活保護受給者

- ・就職予定のない学生

- ・未成年、高齢者

- ・外国籍

- ・水商売、夜職

- ・アルバイト、派遣社員、契約社員

- ・個人事業主、フリーランス

などが挙げられます。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類が新日本信用保証に未着(仲介会社に渡してもそこから先が怠慢で新日本信用保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

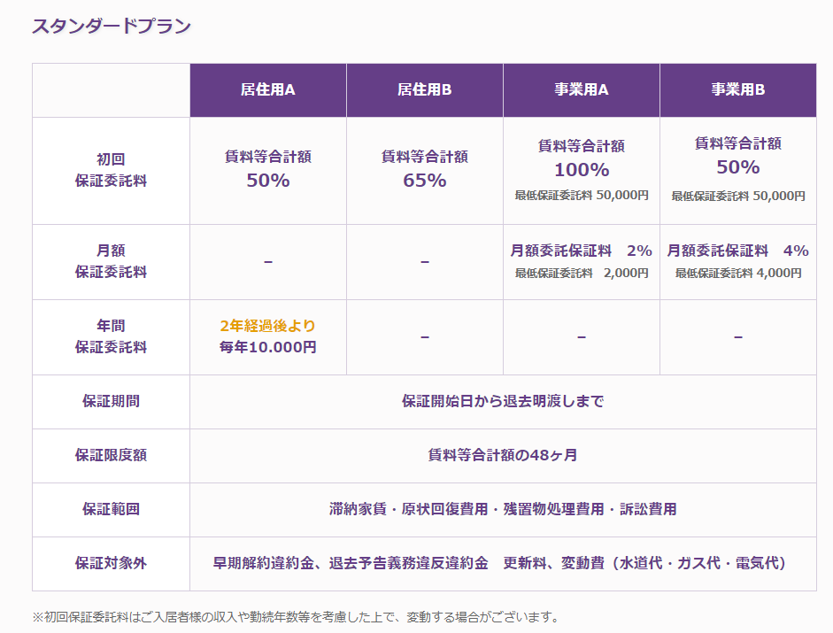

7.保証料

※公式HPより抜粋

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.新日本信用保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。理論上は、独立系は審査が通ることを前提に行うからです。審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。不安な方は再申し込み前に一度、エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。最悪、新日本信用保証構の審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、独立系保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。