「2021年03月」の記事一覧(8件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:26

やってしまいがちな水道光熱費の滞納。「ブラックリスト」でも賃貸審査を通す方法とは

(この記事は、約4分で読めます)

Tweet

目次

1. 純粋な光熱費滞納は審査に影響しない

2. ブラックリスト入りするパターンと、その確認方法

3. ブラックリストでも入居審査に通る抜け道

3.1 独立系保証会社を利用する

3.2 不動産会社(管理会社) 兼 大家さんに相談する

3.3 不動産会社(管理会社)兼 保証会社に相談する

4. 選ばなければ、物件探しはなんとかなる

5. まとめ

1. 純粋な光熱費滞納は審査に影響しない

公共料金(水道光熱費)の支払い方法は大きくわけて以下の3種類があります。

2. 振込用紙を金融機関やコンビニに持参する支払方法

3. クレジットカード決済

このうち、1と2の支払い方法で滞納や延滞を起こしてしまっても、賃貸の入居審査には影響がありません。

なぜなら、利用料金の支払先となる水道局やガス会社、電力会社などは延滞情報を一般公開することがないため、入居審査を行う管理会社や保証会社はそれらの情報を検索することができないからです。

2. ブラックリスト入りするパターンと、その確認方法

しかし、どんな場合でも光熱費の滞納が審査に影響がないわけでは決してありません。

問題は上記3の「クレジットカード決済」の場合です。

この場合、クレジット会社が利用者の光熱費を立て替えで支払っているため、

クレジット会社に対して延滞を起こしていることに他なりません。

そして、たいていの場合、公共料金を滞納している方はそれだけに留まっていることは少ないです。

あわせて家賃滞納やその他のクレジット払いの滞納がかさんでいるケースがほとんどです。

クレジットの支払い状況は主にCICという情報機関に登録されます。

消費者のクレジットおよび消費者ローンに関する信用情報(個人の属性・契約内容・支払状況・残債額など)を加盟企業であるクレジット会社などから収集し、クレジット会社からの照会があれば情報を提供しています。

信販系保証会社と呼ばれる保証会社は間違いなくCICの情報を参照しています。例えばオリコフォレントインシュア、エポスなどの保証会社です。

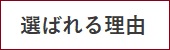

信用情報の開示には手数料として1,000円かかりますが、本人確認書類さえあれば以下のステップで簡単に自分の信用情報を確認することができます。

CICでは、金融事故情報は5年間保存されます。

※CIC公式HPから抜粋

3. ブラックリストでも入居審査に通る抜け道

確かに信用情報は5年~10年で記録が消去されます。なので、それを待てばブラックリストだったかどうかは関係なく賃貸審査をかけることができます。

だからといって、家を借りるのにそんなに待てないよ、というのが現実だと思います。

そこでブラックリストでも審査を突破する抜け道をお伝えしたいと思います。

✓独立系保証会社を利用する

「独立系保証会社」とはその名前のとおり、独自の(つまり他の保証会社などの滞納履歴や個人信用情報を参照せず)審査を行っている保証会社になります。

なので、クレジットカードの滞納があったからといって、審査に通らないわけではありません。

保証会社の詳しい種別や審査の特徴は、また別のブログで説明していますので、合わせて読んでみてください。(下にリンクがございます)

独立系保証会社の一例を挙げると、

・ いえらぶパートナーズ

・ 日本賃貸保証

・ プレミアライフ

・ あんしん保証

・ クレデンス

あたりです。(実際はもっとあります)

ただ、独立系保証会社は審査がゆるい分、家賃の支払いのリスクを保証するために、入居時の保証料や更新時の一時金など費用の負担が大きい場合があるのが特徴です。

基本的に保証会社は大家さんや不動産会社が決めているので、入居者が自分で保証会社を選ぶことはできません。

とはいえ、不動産会社もお客様が部屋を借りられるように相談に乗ってくれます。クレジットカードの支払いを滞納履歴があるなど、審査が不安なら不動産屋に「審査に不安があるので審査が通りそうな物件を紹介してほしい」と伝えれば、審査に通りそうな保証会社を探してくれます。

独立系保証会社の審査はゆるいので、ほぼ審査落ちすることはありません。

ただ、もし審査落ちとなった場合、同じ保証会社での再審査は受け付けてもらえません。

しかし、上述したように独立系保証会社は他社との情報共有がされないため、1社落ちたからといって他社もダメということはありません。なぜその保証会社が落ちてしまったかを解明したうえで、複数の保証会社にトライしてみる価値はあります。

✓不動産会社(管理会社) 兼 大家さんに相談する

通常、不動産会社で紹介してもらう物件で審査をかける場合、管理会社⇒保証会社⇒大家さんというフローで審査の関門が控えています。

しかし不動産会社の自己所有物件なら、その不動産会社が大家さんにあたるわけですから、自己判断で入居審査をかけることができます。

また、保証会社が必要か不要かも大家さんの自己判断なので、その不動産会社が保証会社不要と言えば、即時で契約をすることができます。

不動産屋さんで相談する際、「所有物件はありますか?」と相談してみるのもよいでしょう。

✓不動産会社(管理会社) 兼 保証会社に相談する

ごく稀に不動産会社と保証会社の両方の機能を兼ね備えた会社があります。

大家さんとのつながりが強いため、お客さんに物件紹介から家賃保証まで自分たちで一貫して行うので、信用して物件を貸してあげてくださいねとお願いすることができるのです。

実は、私たちエース不動産もそのうちの1つです。

つまり、わざわざ他社の保証会社の審査を通さなくても、私たちだけの判断で保証ができるということです。

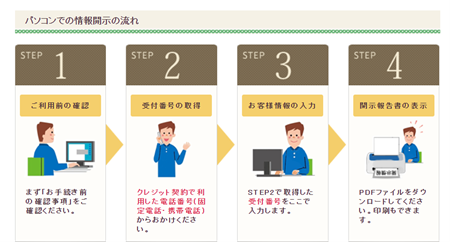

▼エース不動産が保証会社である証拠

4. 選ばなければ、物件探しはなんとかなる

信用情報がブラックリストしている方は、やはり審査が厳しく物件がみつかりづらいのが現実です。

たとえば自分が大家さんだったとして、過去に滞納を繰り返している人に家を貸したいですか?と自問自答すれば当然の結果だと思います。

そこで、あれこれ条件を付けて物件を探すのは控えることをオススメします。

(物件選びで失敗するパターンで一番多いのは、あれこれ条件を付けすぎる人です)

ただでさえ審査が通る物件が少ない中で、あれこれ条件を付けてしまうと、いつまで経ってもヒットする物件が見つからないまま時間だけが過ぎていくことになります。

最低限の希望エリアや予算で、まずは住めるところを決めることを目標としましょう。

条件のあまり良くない物件には、大家さんが空室対策として、敷金・礼金の無料キャンペーンなどをうたっているケースもあるので、不動産会社で聞いてみるのもよいでしょう。

5.まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/09/02 13:22

今注目を浴びている”動画配信者”という職業。入居審査は果たして通るの?

Tweet

目次

1. ライブ・動画配信者は個人事業主の一つ

2. 専業のライバーが賃貸を契約するハードル

2.1 収入が不安定

2.2 事業の継続性が低い

2.3 大家さん、管理会社のイメージが悪い

3. 審査通過率を上げるための対策

3.1 起業してから2年以降に審査をかける

3.2 事務所(企業)に所属する

3.3 預貯金があればアピールする

3.4 可能なら納税証明書を提出する

3.5 確定申告の修正申告をする

3.6 そもそも審査のゆるい物件を選ぶ

4. 物件を借りるうえでの注意点

5. まとめ

1. ライブ・動画配信者は個人事業主の一つ

いま、最も新しいお金の稼ぎ方として注目されている「動画配信」。

「好きなことで生きていく」という有名Youtuberのキャッチフレーズに心を動かされ、一念発起して動画配信の道に進む人が増えてきました。

専業の配信者が賃貸の審査をかけるとき、あくまでも「個人事業主」として扱われます。

審査基準も基本的には個人事業主が審査をかけるときと何ら変わりはありません。

2. 専業のライバーが賃貸を契約するハードル

✓収入が不安定

動画配信は視聴者が少なくとも数万人いないと、それだけの収入で生活はできません。

一部の人気アーティストを除いて、月に10万も稼げないままの配信者がほとんどです。

当たり前ですが賃貸住宅の大家さんは、最初の審査で「借主に安定した収入があるか?」をすごく重要視しています。

また、管理会社も同様に、入居後の督促対応を踏まえ、面倒が少なそうな人を選びます。

✓事業の継続性が低い

また、撮影できる機材があれば誰でも始められるという参入障壁の低さや、芸能界にいたプロが個人配信の世界にどんどん流入してきていることもあり、視聴ファンの獲得が年々難しくなってきています。

テレビ業界より断然アーティストの流行りすたりが激しい業界です。

つまり一時人気が出て収入が上がったとしても、いきなり収入が減る可能性があります。

そうした収入の不安定さから、年単位で継続することが難しい職業です。

✓大家さん、管理会社のイメージが悪い

物件を貸す側にとって、動画配信者のイメージは

・収入が不安定

・部屋で撮影をして近隣トラブルの元になる

・常識がない

といった厳しいものです。

また、ファンや視聴者がYouTuberの自宅を割り出して押しかけ近所迷惑になるような行為をしたり、部屋の中で火を起こすなど常識はずれの企画動画を撮影するマナーの悪い配信者がいたりするので、動画配信者のイメージはまだあまり良いものではありません。

運よく理解のある大家さんに当たればいいのですが、大家さんは年配の方が多いこともあり理解が得られないケースがほとんどです。

3. 審査通過率を上げるための対策

✓起業してから2年以降に審査をかける

2年目以降に借りる理由は「まだ事業が安定しておらず、今後に不安が残る」という点と「前年度の収入証明書を発行するのが難しい」という点です。

大家さんとしては家賃の支払能力があるかは大切な問題なので、収入証明書を提出できるかどうかは最重要になります。

当然ながら、2年目にならないと収入証明は提出できません。

もし時期的に余裕があるのなら、2期分の決算書類の提出を出せる3年目までお引っ越しは待つ事をおススメします。

✓事務所(企業)に所属する

事務所に所属すると企業案件を紹介してもらえるので、安定して大きな収入を得やすくなります。

企業に所属していれば収入も安定しますし、自宅を事務所として使用する必要もありません。

収入の安定性という面ではフリーより事務所に所属していたほうが審査上安心感を与えることができます。

また、賃貸住宅だけでなくクレジットカードといったものの審査にも通りやすくなります。

✓預貯金があればアピールする

預貯金がある場合、残高証明書を提出することで預金審査で貯蓄をアピールすることができます。

預貯金の額は家賃の1年以上あれば望ましく、2年分あれば通過確率は堅いラインに乗ってきます。

ちなみに、ビットコインなどの仮想通貨の貯蓄があったとしても、参考程度としてしか見られません。

仮想通貨を所持している場合は預金審査をかける前に換金しておくとよいでしょう。

✓可能なら納税証明書を提出する

自分でいかようにも作成できてしまう収入証明書よりも、きちんと納税されたことが行政によって証明されている納税証明書のほうが信頼度はアップします。

納税証明書は都税事務所で入手可能です。

三井などの大手管理会社が管理する比較的高級物件の審査では、納税証明書の提出が必須の場合があります。

✓確定申告の修正申告をする

既に確定申告している収入では希望する物件に見合わない場合、申告している収入を修正申告することで収入を底上げするという方法があります。

つまり収入を上方修正して国税庁に再提出するという意味です。

再申告する売上高(収入)は、最低家賃の60倍以上に設定しましょう。

ただし、その場合は納税額も上がってしまうことがあるので、追加納税が発生しても支払えるかどうかを事前に確認しておきましょう。

✓そもそも審査のゆるい物件を選ぶ

一般的な賃貸審査の流れは

管理会社⇒保証会社⇒大家さん

というフローをたどります。

イラスト化するとこんな感じです。

しかし、実はもっとゆるい審査で入居できる方法があります。

弊社が直接所有・管理する物件や保証する物件なら、余計な審査をかけずに入居が可能です。

つまり、通常なら通過すべき審査をスキップして入居できる仕組みを整えています。

4. 物件を借りるうえでの注意点

居住用の物件を借りる際、そこを事務所として使用したり撮影場所として使うことはできません。

居住用と事務所用では固定資産税が違うことや、いろんな人が出入りすると他の入居者に迷惑がかかる、防犯上の不安などが理由です。

特に動画の撮影やライブ配信など、声や音が近隣トラブルになる可能性が大きいです。

事務所兼自宅として借りるのが難しい際は、事務所としての使用を諦めるのも1つの手段です。

もし、住居として借りておいて内緒で事務所として使用していると、大家さんに知られたときにトラブルになり、最悪の場合強制退去になってしまいます。

5. まとめ

ここまで述べてきたように、動画配信者が賃貸住宅を借りるのはハードルが高いです。

だんだんと認知度は上がってきたとはいっても「収入が不安定」というイメージはまだ消えていないため、少しでも通過確率を上げるためにも今回紹介した方法はぜひ実践してみてください。

弊社にも動画配信者のお客様がまれにいらっしゃいますが、無事に入居審査は通過できていますので、お困りのことがあればぜひご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/08/02 00:00

都内の賃貸初期費用は高い。最初は抑えたい方必見!初期費用の分割方法や、何回まで分割できるのか、具体例をご紹介

(この記事は、約3分で読めます)

Tweet

目次

1. 一般的な初期費用の相場はいくら?

2. 初期費用を分割払いにするコツ

3. 相場の半額以下!エース不動産の初期安プラン例

4. まとめ

1. 初期費用の相場はいくら?

賃貸契約にかかる初期費用は一般的に家賃の4.5倍~5倍と言われています。

内訳としては、

・敷金 →家賃1か月分

・礼金 →家賃1か月分

・前家賃 →家賃1か月分

・仲介手数料 →家賃1か月分

・鍵交換費用 →1.5万~2万

・火災保険料 →1.5万~2万

・保証会社の初回保証料 →家賃0.5か月分~1か月分

例えば家賃が5万円だとすると、初期費用は25万円程度です。

でも手持ちがそんないから分割払いにしたい!という方も多いです。

弊社で行っている初期費用分割の例や、初期費用分割にするコツなどをご紹介します。

2. 初期費用を分割払いにするコツ

相談先の不動産屋さんによっては、初期費用の分割払いが可能なことがあります。

初期費用の流れとしては

敷金・礼金・前家賃 →物件オーナーへ

保証料 →保証会社へ

火災保険料 →保険会社へ

仲介手数料 →不動産(仲介)会社へ

という流れでお金が動きます。

つまり、「仲介手数料」以外は不動産会社が回収した後に第三者に支払わなければいけないお金です。

一方、仲介手数料は不動産会社に対して支払われる報酬であるため、不動産屋の判断次第で払ってもらうタイミングをずらすことも分割にすることも可能なのです。

また、どうしてもそれ以上分割したいという場合は、最悪、不動産会社が他社に契約金や前家賃などを立て替え払いをする場合もあります。

ただ、一般的には初回に一括で払うのが原則なので、あくまでお客さんに致し方ない理由がある、かつそのお客さんが信用に値する場合だけの特別な対応となります。

なので分割払いを特別にOKにしてもらうためには不動産屋に信頼してもらわないといけません。

しかも分割払いの回数が多くなるほど、信用できる人でないとOKが出ません。

当然、信用できない人は分割払いはさせてもらえません。

例えば分割払いNGは以下に当てはまるような人です。

・過去に借金を踏み倒している等、お金遣いに問題がある

・態度が悪い、印象が悪い

・コミュニケーションに問題がある

など

実は不動産屋の営業マンは、お客さんが来店したときから一挙手一投足を細かくチェックしています。細かな行動、言動、服装などはすべて見られています。

不動産屋を味方につけるためにも、横柄な態度を取ったり嘘をついたりすることは絶対にせず、分割払いを希望する場合は事情を説明した上で丁寧に依頼しましょう。

3. 相場の半額以下!エース不動産の初期安プラン例

弊社での初期安、分割プランの一例をご紹介します。

管理会社や大家さんと長年の付き合いがあるからこそ、他社にはないような初期費用のプランを実現できております。

ほんとに3万円で入居できるの?と思われるかも知れませんが、可能です。

オーナー様と直接つながっている物件だからこそ実現できる料金体系です。

しかも、最短で即日~3日以内に入居が可能です。

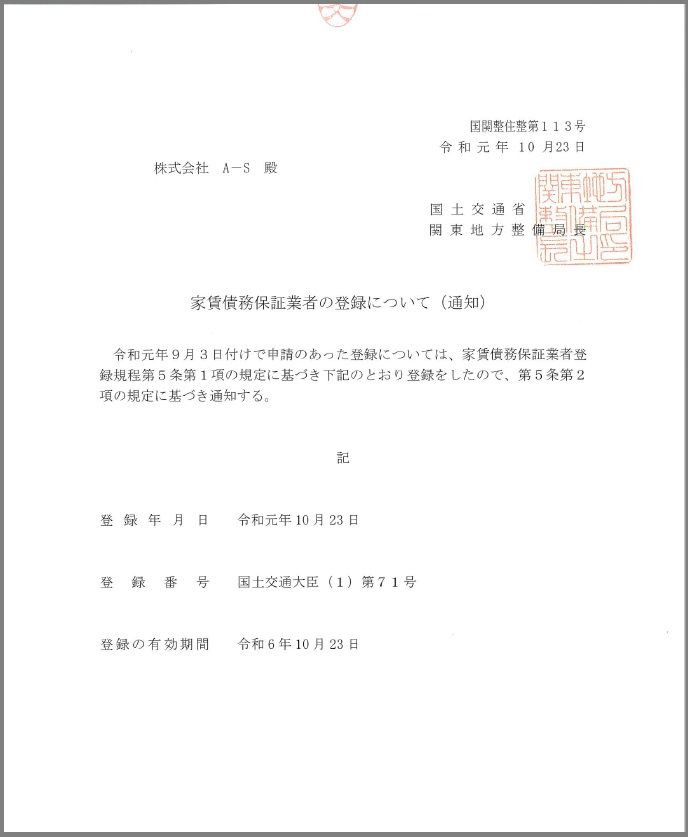

↓初期費用3万で5か月の分割払いにすると、こんな感じの料金プランになります

さらに、

弊社では、なんと初期費用の最大9か月分割が可能です。

ただし、分割払いをされる場合は手数料として3,000円がかかります。

4. まとめ

弊社では独自の仕組みで、他社では実現できないような初期費用の安さで物件をご紹介しております。

手持ちがあまりないけど物件を借りたい!という方はぜひ弊社にご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/08/02 00:00

個人事業主の審査は確定申告書の「総収入」をチェックされます。その理由と、よくある疑問にお答えします

(この記事は、約3分で読めます)Tweet

目次

1. 個人事業主の審査対象は「総収入」

2. 家賃収入や株式配当金は審査対象に含まれる?

3. 資産状況にも注意!

4. まとめ

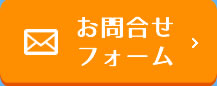

1. 個人事業主の審査対象は「総収入」

個人事業主が入居審査をかける際に、審査対象になるのは「総収入」です。

この数値が家賃の3倍以上あるかが一つの目安になってきます。

よく、所得なのか収入なのかという質問を受けますが、

収入 − 必要経費 = 事業所得

という計算式が成り立ちます。

つまり、個人事業主は収入(≒売上)の額が対象になります。

以下の確定申告書のフォーマットでいうと①に記載される金額です。

2. 家賃収入や株式配当金は審査対象に含まれる?

結論、家賃収入や配当金は収入として見てもらえないと考えてください。

ただし、家賃20万を超えるようなタワーマンションなどの高級物件の場合、収入が基準に届かないときに不労所得資産(=不労所得を生み出すストック資産)を示すことで審査を有利に進めることができます。

具体的には、株式・債券・外貨為替・不動産の権利書などです。

家賃の支払いが厳しくなっても、最悪そういった資産を売却して現金を作ることができますよ、という証明になります。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

3. 資産状況にも注意!

「元入金(=純資産)」という言葉知っていますか?

元入金=資産額 - 負債額

で計算される金額です。

「資産」とは、現金、預金、売掛金、減価償却費(車や機械等)などのことをいい、一方「負債」とは銀行借入金、買掛金、未払金、預り金などをいいます。

例えば、資産300万、負債200万であれば、元入金100となり「資産超過」という状態になりますが、資産200万、負債300万であれば、元入金がマイナス100万となることから「債務超過」となります。

もし債務超過の場合、賃貸審査はかなり厳しいものになります。

「利益が黒字だから審査に通るだろう」というのは皮算用です。

元入金の額を計算したうえで、自分が債務超過でないかどうかは事前に確認しておきましょう。

4. まとめ

サラリーマンに比べて個人事業主やフリーランスは入居審査のハードルが各段に高くなります。

「何度審査をかけても通らない!」という人も、「これから物件探しをするけど、審査が不安だな…」という人も、私たちにご相談いただければ審査通過方法をお伝えします。物件探しでお困りのことがあれば、ぜひ一度ご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/08/02 00:00

結婚するまで知らなかった…

旦那が過去に借金滞納して部屋が借りられないなんて。希望の物件を借りれる対処法を実例含めて公開!

(この記事は、約4分で読めます)

社長!昨日とある専業主婦の方から問い合わせがありました。旦那が賃貸の審査に通らないというお悩みです。

奥さんとしては驚きですよね。ちなみに、僕も審査通らないですよ。昔エース不動産が軌道に乗らないときに借金したことがあって(苦笑)今でもその履歴が後を引いてて審査通りにくいです。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1. 旦那が賃貸入居審査に通らない理由

2. 審査が通らない場合の物件の探し方

2.1 協力的な不動産会社の管理物件を借りる

2.2 審査が緩い物件を借りる

2.3 大家さんから直接物件を借りる

3. 実例集

3.1 結婚前の初めての部屋探しで知りました(24歳会社員)

3.2 戸建建替え時の仮住まいのはずが…(40歳会社員)

3.3 単身赴任で東京に上京する予定の部屋探し(38歳会社員)

4.審査に落ちてしまった際の対処法

4.1 独立系保証会社に変更して審査をしてもらう

4.2 旦那の信用情報を確認する

4.3 親族に代理契約してもらう

4.4 名義を変更して申し込む

4.5 引っ越し時期を見直す

5.まとめ

1. 旦那が審査通らない理由

ご主人の信用力不足で審査が通らないということは多々あります。

それも結婚前に家賃滞納やクレジットカード滞納のブラックリストに載ったことで、信用力が下がることが昨今とても多くなってきました。

まずは、ご主人が賃貸審査に通らない代表例を順位をつけて書いていきます。

1位 クレジットカードの滞納

2位 キャッシングをした時の返済遅延

3位 過去保証会社利用の時にした家賃滞納

4位 奨学金の未返済

5位 (会社経営失敗等による)自己破産

本来、婚姻前の個人資産や債務は連帯扱いにはならないため、ご主人の債務はご主人に帰属します。

とはいえ、そこまでドライな夫婦生活を送っている家庭は少ないため、奥様も同じ重荷を背負っている状態が多いです。夫婦ともに困難を乗り越えていくスタンスも重要です。

2. 審査が通らない場合の物件の探し方

原因がわかったところで、具体的なお部屋の探し方をご説明します。

また、下記をご説明する上で事前に認識しておく重要事項2点を覚えておいてください。

(例:狭くてもいい 駅から遠くてもいい 独立洗面台を希望しない など)

・初期費用を貯めておく

(例:都心エリアは家賃×4~5ヵ月分が相場)

※相場よりかけ離れた物件条件の提示をしても、

市場にそもそもの物件がなければ審査を通す前の話になります。

ご注意ください。

✓協力的な不動産会社の管理物件を借りる

通常の賃貸借契約では、不動産会社が仲介として間に入り、大家さんと借主の直接契約になります。その方法だと、保証会社や管理会社などの審査ステップを踏むことになります。とくに保証会社と連携を組む管理会社は、保証会社に説明してくれる役目を果たします。

協力的な管理会社であることのメリットは下記の通りです。

・大家さんへ夫婦間のことをプレゼンしてくれる

・審査が緩い保証会社で審査をしてくれる

・保証会社が難色を示しても、担当者同士(管理会社と保証会社)で解決してくれる

など、メリットが豊富です。

なぜこのようなことになるかというと、仲介会社が間に入ると、申込者の実態が不透明です。申込書類だけではその人を判断できないため管理会社は性悪説(人はみな悪いという考え方)を前提に審査をします。

ですが、管理会社へ直接申込みをすれば、申込者の実態の透明性は保たれるため、審査は比較的緩くなります。とはいえ、管理会社も独自の審査基準を持っています。何も考えず、対策を立てなければ当然審査は落ちます。

ケースバイケースなため、不明な方は弊社までご連絡ください。

✓審査が緩い物件を借りる

また、審査が緩い物件を借りることも重要です。具体的には、信販系(前述の1位~5位の情報を度外視して審査をする系列)の保証会社を利用する物件のみを探しましょう。

金融情報がブラックになっている場合、信販系の保証会社審査は通りません。では、その場合、どの物件が信販系かということですが、、

一般の方には、絶対にわかりません。

なぜなら、不動産会社が募集条項(SUUMOやHOMES、物件資料)には公開していないからです。

理由は単純に、

『それを調べる人や知りたい人は審査が不安』

➡『家賃滞納リスクがあるひとでしょ』

ということの裏返しだからです。

だから、掲載していないのです。そのため、信販系保証会社が利用できない方は、ネットから物件を探すことは、広大な海から失くした指輪を拾うことと同義です。

管理会社や物件によって十物件十色です。まずは物件を探すよりも、審査の緩い物件を幅広い知識で知っている不動産会社へ相談することをオススメします。

✓大家さんから直接物件を借りる

最終手段です。

大家さんから直接物件を借りましょう。では大家さんを探す方法は何かというと、『ジモティ(外部サイトへ移行します)』という個人間情報共有サイト(昔の掲示板のようなイメージ)

があります。

そこには大家さんが直接募集している物件掲示板があり、物件が多数あります。ただし、全て大家さんが直接募集している物件ではないため、ご注意ください。

また、不動産会社自体が大家さんである物件というのもありますが、通常審査には保証会社が入ります。そのため、審査は甘くはありません。

(弊社エース不動産が大家さんの物件は保証会社自体が弊社でもあるため審査はありません)

3. 実例集

本章では、弊社で対応解決した事例を3例記載します。

【ケース1・24歳会社員】

結婚前の初めての部屋探しで旦那がブラックだと知りました

最も多いケースです。実際に、新婚生活が始まるタイミングや、カップル同士の同棲時に発覚するケースです。

解決策としては、

①希望条件に近い、ファミリータイプの弊社管理物件を紹介

②大家さんにお客様概要を弊社がプレゼン

③保証会社は審査が甘い(信販系ではない)ところを選択

です。無事、2週間後に新居へご入居いただき、引っ越し祝いもお送りし大変喜んでいただきました。

【ケース2・40歳会社員】

戸建建替え時の仮住まいで気楽な部屋探し。審査が通らず、、

20年以上前に建てた戸建を建て替えることに。20年以上も賃貸を借りていなく、保証会社の存在自体を知らずに生きてきた方が陥るケースです。ずっと持ち家で過ごしてきた方には寝耳に水です。

解決策としては、

①マンスリータイプ(月額支払い)の審査不要の物件

②間借りタイプの物件

③保証会社は審査が甘い(信販系ではない)ところを選択

です。審査もない物件を提案したため、6ヶ月間の期間限定入居で無事お部屋に入居いただきました。足りない家具家電は、ご自身でご用意いただくこととなりました。

【ケース3・38歳会社員】

単身赴任で東京に上京する予定の部屋探し

ご主人が愛知県から栃木県に単身赴任。奥様は、人生の息抜きもかねて東京にお子様とお部屋を借りて、夢の東京ライフを期間限定でするとのことでした。

しかし、奥様は無事にお部屋を見つけて審査も通ったのですが、ご主人が審査が通らず…。

解決策としては、

①マンスリータイプ(月額支払い)の審査不要の物件

②奥様を連帯保証人&保証会社緩めの物件

③保証会社は審査が甘い(信販系ではない)ところを選択

です。

この場合、お子様へは審査が通らないという情報を知られないようにするため慎重に連絡をするように管理会社への根回しも十分に注意をしました。

4.審査に落ちてしまった際の対処法

✓独立系保証会社に変更して再審査をしてもらう

審査というのは1つの物件に対して1回~3回行われます。

1回目 1次審査…管理会社が用意した一番審査の厳しい保証会社で審査

信販系保証会社であることが多い

↓

2回目 2次審査…1次審査よりゆるい保証会社で審査

信用系保証会社であることが多い

↓

3回目 3次審査…最もゆるい保証会社で審査

独立系保証会社であることが多い

という流れで管理会社が提携している保証会社で審査を行います。

自己破産歴のある方は信販系保証会社の1次審査、信用系保証会社の2次審査はほぼ確実に通らないため、

3次審査の独立系保証会社にすべてを賭けましょう。

1、2次審査が通らなかったからといって諦めずに

3次審査にチャレンジするつもりで最初からいるとよいでしょう。

✔旦那の信用情報を確認する

意外と知らない方が多いのですが、

審査に落ちてしまった際、保証会社は何故審査否決になったのか理由は教えてくれません。

そのため審査に落ちてしまった原因は自分で調べるしかありません。

個人信用情報に傷がある恐れがある場合は、個人信用情報の確認をしましょう。

なお個人信用情報の確認は、

・クレジットカード関係:CIC(個人情報保管機関)

・消費者金融関係:JICC(日本信用情報機構)

・銀行や信金関係:JBI(全国銀行信用個人情報センター)

で確認可能です。

また家賃滞納歴に関してはLICC(家賃保証協会)で確認可能です。

LICCの公式ホームページにアクセスして窓口なら550円、ネット申請なら1,100円で取り寄せができます。

この情報を得て自分で現状を理解した上で不動産屋さんの営業担当へ相談することをお勧めします。

✔親族に代理契約してもらう

代理契約とは入居者は自分、契約者は別の方という構図になります。

家賃の引落や契約名義も代理で契約してくれた方になりますが、

契約者が変わる=審査の対象もその契約者の方に変わるため、

代理で契約される方が

・一定の収入がある

・緊急連絡先がある

であれば審査の土台に乗り審査通過率は上がります。

もし親族で頼れる方がいる場合はこの方法もご検討ください。

✔名義を変更して申し込む

旦那様が個人信用情報に傷があって審査が通らない場合は

奥様に名義を変更して申し込むのもひとつの手段です。

ただしこの手段が使えるのは

「奥様が個人信用情報に傷がない なおかつ 安定した収入がある」場合に限られます。

なお、審査時に個人信用情報を確認されるのは「契約者」のみで同居人は調べられないため、奥様名義で申し込めば旦那様の情報は審査に影響しません。

✓引っ越しの時期を見直す

前述した対処法でも難しい場合は、引っ越しの時期を見直すことを検討しましょう。

これは意外に感じる方もいらっしゃるかと思いますが、

時期によって審査難易度が変わる場合があります。

その要因の1つとして「保証会社のノルマ」があります。

保証会社のノルマとは

金融機関がお金を貸し出すのに1年間のノルマがあるのと同じです。

1年の前半戦で審査否決を連発していたとすると

後半戦はノルマをクリアするために少し審査の基準を落とす

といったカラクリがあるということです。

ただし我々はその審査がゆるくなる時期まではわかりません。

そのため、このタイミングで!と狙い撃ちはできませんが、

どうしても審査が通らない場合は

あえて時期をずらしてみると案外審査通過できるといったこともあります。

急ぎのお引越しでない場合は検討してみてください。

5. まとめ

ご家族間でも、予期せぬ出来事であることが多く、

またセンシティブ(過敏で傷つきやすい事柄)な内容です。

特に家族観での住生活の計画もあるため、弊社では、ご案内スタッフとして、既婚者が対応することが多いです。

入居日が差し迫っている、審査に3回以上落ちた、東京の相場がわからない、学区内で探す必要がある、など。

お困りの方は、ご相談だけでもかまいません。

ぜひ、エース不動産へご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:55

初期費用はなるべく抑えたい、でもバストイレ別だけは譲れない!希望の物件は果たしてどこにある?

Tweet

目次

1. 都心の物件はまず諦める

2. 郊外の"お買い得" 物件を狙う

2.1 フリーレント物件

2.2 退去費用の後払いOKが多い

2.3 初期費用キャンペーン

2.4 テレワークの積極活用を

3. 初期費用は分割できることもある

4. まとめ

1. 都心の物件はまず諦める

弊社にいらっしゃるお客様のほとんどが、「初期費用を10万以下に抑えたい、でもバストイレ別だけはお願いします」という希望条件を出されます。

私自身も、バストイレ別は家探しの際に必須条件にしているため、その気持ちは十分理解できます。

賃貸契約にかかる初期費用は一般的に家賃の4.5倍~5倍と言われています。

都心でバストイレ別となると ある程度の広さ(少なくとも20㎡)が必要なので、最低でも家賃は5万円以上になります。

例えば家賃が5万円だとすると、初期費用は25万円程度です。

そして、基本的に都心物件では値引きはできないと考えてください。

都心では初期費用が高くても借り手の需要があるため、なかなか費用を値引いてくれることはありません。

でも実は、郊外物件ではこれらの費用を削減できる場合が非常に多いのです。

郊外物件とは都心駅(例えば新宿駅)から電車で30分以上離れたエリアを指します。具体的には東京市部(23区外)、埼玉、千葉エリアです。

2. 郊外の"お買い得"物件を狙う

✓フリーレント物件

「フリーレント」とは、はじめの数か月間の家賃がタダになることです。

だいたい初めの1か月間~2か月間というパターンが多いです。

都心物件でフリーレント付きはまずありません。

郊外物件のオーナーさんが空室対策でフリーレントを付けていることがあります。

条件のあまり良くない物件(駅から遠い、日当たり悪い、築古、1階など)ほどお得な条件付きで借りられることがあります。

ちなみに、物件の広告に「FR」と書いてある場合フリーレントのことを指します。

例えば「FR1」は「フリーレント期間が1か月付いていますよ」、という意味です。

✓退去費用が後払いOKが多い

都心物件では、退去時のクリーニング費用(ワンルームだと約4万~6万)は、契約時に先払いのパターンが8割がたです。

「敷金ナシ」とうたっている物件も、実は退去時クリーニング費用は先払いということがほとんどです。

「敷金ナシ」は広告の見かけ上目を引くための戦略でしかありません。

敷金はクリーニング費用に充てられることが多いので、大家さんにとっては「敷金」として受け取ろうが「クリーニング費用」として受け取ろうが同じことなのです。

しかし、郊外に行けば行くほど退去費用は退去時の支払いでOKな場合が多いです。

物件オーナーにとっては退去時費用を先に払ってもらえれば安心ですが、やはり郊外物件だと借り手がつきにくいこともあって、後払いでもいいよという慣習が強いです。

✓初期費用キャンペーン

不動産業界の閑散期には初期費用がお得になる割引キャンペーンが打ち出されることが多いです。

特に郊外物件ではキャンペーンが頻繁に打ち出されます。

狙い目は閑散期の7月~8月、11月~12月です。

いわゆる夏季休暇、年末休暇あたりはみんなお休みモードになるため引っ越しする人は少なくなります。

逆に一番の繁忙期は1月~3月です。

この時期は、自然に借り手が付きやすいため大家さんもかなり強気です。ゆえにキャンペーンも少なくなります。

特に緊急の理由がない限り、この時期に物件探しをするのは避けたほうがいいです。

✓テレワークの積極活用を

昨今のコロナ禍の中で、テレワークを活用する企業が一気に増えました。

これまでは、会社が都心にあれば通勤の便の良い場所に住む必要がありましたが、テレワーク化が進みだんだんその必要がなくなってきました。

もしご自身の勤務する会社がテレワークOKなら、郊外で安く質のいい物件を借りて住んだほうがお得かと個人的には考えます。

3. 初期費用は分割できることもある

相談先の不動産屋さんによっては、初期費用の分割払いが可能なことがあります。

初期費用の流れとしては

敷金・礼金・前家賃 →物件オーナーへ

保証料 →保証会社へ

火災保険料 →保険会社へ

仲介手数料 →不動産(仲介)会社へ

という流れでお金が動きます。

つまり、「仲介手数料」以外は不動産会社が回収した後に第三者に支払わなければいけないお金です。

一方、仲介手数料は不動産会社に対して支払われる報酬であるため、不動産屋の判断次第で払ってもらうタイミングをずらすことも分割にすることも可能なのです。

ただ、一般的には初回に一括で払うのが原則なので、あくまでお客さんに致し方ない理由がある、かつそのお客さんが信用に値する場合だけの特別な対応となります。

なので分割払いを特別にOKにしてもらうためには不動産屋を味方につける必要があります。

当然、信用できない人には分割払いは許可しません。

例えば分割払いNGは以下に当てはまるような人です。

・過去に借金を踏み倒している

・クレジットカードがブラック

・態度が悪い、印象が悪い

など

実は不動産屋の営業マンは、お客さんが来店したときから一挙手一投足を細かくチェックしています。細かな行動、言動、服装などはすべて見られています。

不動産屋を味方につけるためにも、横柄な態度を取ったり嘘をついたりすることは絶対にやめ、分割払いを希望する場合は事情を説明した上で丁寧に依頼しましょう。

4. まとめ

初期費用を抑えたい場合は、物件を探すエリアを少し広げ都心から電車で30分圏外の物件まで視野を広げてみましょう。初期費用10万~15万で住める物件の数がグッと増えます。

弊社では初期費用の分割払いも可能ですので、物件探しにお悩みの方はぜひご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報

ペットと一緒に暮らしたい!ペット可物件の部屋探しで成功するポイント

(この記事は、約5分で読めます)

Tweet

目次

1. ペットを飼える物件の種類と特徴

1.1 ペットとの共生を前提につくられた「ペット共生住宅」

1.2 普通の賃貸だがペット相談可物件

2. ペット飼育可物件を探すコツ

2.1 不動産屋さんに依頼して大家さんに交渉してもらう

2.2 ペットの種類や頭数を事前に確認する

2.3 初期費用は高くなっても仕方ない

2.4 物件周辺環境もチェックしておく

3. まとめ

1. ペットを飼える物件の種類と特徴

✓ペットとの共生を前提につくられた「ペット共生住宅」

「ペット共生住宅」とは、ペットの飼育を前提につくられた物件を指します。

室内が汚れや爪による傷に強い素材でつくられており、ドッグランやトリミングルームが設けられていることもあるため、ペットの飼育において利便性が高いのが特徴です。

ほかの入居者にもペットを飼っている人が多く、住人間で理解を得られやすい点がメリットとして挙げられます。

ペット専用の出入り口や同乗用のエレベーターなどもあり、飼っていない人も気持ちよく居住できることを目的としているため、トラブルを避けて生活できるのです。

ただ、一般的な物件と比べて建設や設備のコストがかかるため、賃料や管理費は割高になってしまいます。

また、物件的にもかなりレアなので、探してすぐに見つかるものではありません。

✓普通の賃貸だがペット可物件

賃貸物件のなかには、入居者の間口を広げるために(大家さんの空室対策として)、もともとあった条件を緩めてペットを飼えるようにしたものがあります。

また、本来はペット可ではない物件も大家さんに交渉することで(お金次第で)OKにしてもらえるケースもあります。

入居開始時に飼っていなくても、途中からペットを飼うことも可能です。

その場合、管理会社経由で大家さんに依頼してもらう形になります。

気を付けていただきたいポイントは、築年数が経過していたり駅から遠かったりするなど、マイナスの条件を埋める目的でペットの飼育が認められていることがほとんどです。

逆に言うと条件の良い物件はペット不可のケースが多いです。

またペット相談可物件は市場にある賃貸物件全体の15%~20%程度になります。

いずれにせよ、ペットと一緒に住める物件はそんなに多くないということはまず念頭に置いておきましょう。

2. ペット飼育可能物件を探すコツ

✓必要な条件を明確にして優先度を決めておく

ペット可の物件はもともと数がそれほど多くなく、エリアによってはなかなか見つけられないこともあります。希望の条件をすべて満たした部屋を探すのは難しいため、あらかじめ諦められる条件を明確にしておくことが重要です。

特に、駅近の好立地などでペット可の物件を探すのは難しいといえます。立地のデメリットを埋めるためにペットの飼育を認めてくれる貸主もいるため、なるべく幅広い条件で探すようにしたほうが有利でしょう。通勤や通学先と同じ沿線だけでなく、別の沿線も検討してみたり、通勤・通学時間を緩められるかも検討してみてください。

✓不動産屋さんに依頼して大家さんに交渉してもらう

ペットを飼育したい旨を不動産屋さんに伝えてみましょう。

大家さんと直接つながりのある不動産屋さんでは、大家さんに交渉をしてもらえるケースがあります。

本来はペット不可の物件であっても、初期費用や家賃を通常より割高で支払うことで大家さんにOKを出してもらえることもあります。

✓ペットの種類や頭数を事前に確認する

一口にペットと言っても犬、猫、観賞魚、鳥、爬虫類など幅は広いです。

どんな種類のペットが飼育できて、何匹まで飼えるのか契約書類をよく確認しておきましょう。

また分譲賃貸マンションの場合、管理規約にペットに関する規則が記載されていることが多いので、そちらも事前にチェックしておきましょう。

✓初期費用は高くなっても仕方ない

ペットを飼育する際には、初期費用が高くなる場合があります。清掃や傷の修繕費用として、敷金が高くなってしまうケースがあるので注意が必要です。

よくある例では、家賃1か月分を上乗せすることでペットOKになるケースがあります。

ペット可の物件は、初期費用に関する情報がきちんと記載されている場合が多いものの、念のため不動産会社に具体的な料金を確認しておきましょう。

物件によっては、敷金以外でペットによる傷やにおいについて原状回復の費用を負担しなければならないこともあるため、事前に確認しておくとより安心です。

✓物件周辺環境もチェックしておく

意外と見落としてしまいがちなのが、住まいの周辺環境に関する点です。ペットが病気やケガをしたときのことを考えて、動物病院が近くにあるところを選ぶと安心度が高いといえます。近くに散歩できる公園や安全な道があることもポイントになってきます。

また、日当たりが良い部屋や、人と居住スペースを分けられる間取りを選ぶのもポイントの1つです。例えば、猫はなわばりを大切にするので、独立したスペースをつくってあげたほうが、より居心地よく感じる場合もあります。

まとめ

これから日本はますます人口が減って、空き家が増えていくと言われています。地方都市ではこの空き家問題が更に深刻化します。空室対策としてペット可物件は増えていくかもしれません。ただペット可物件はなかなか選択肢が少ないという現状があります。

これからペットを飼育しようと考えている方は、あらかじめペット可物件の特徴や特性を知ったうえで部屋探しの優先順位をしっかりと付けていくことが大切です。

私たちエース不動産では、これまで多くのペット飼育物件をお客様にご契約いただいてきました。もしお部屋探しでお困りのことがあれば、ぜひご連絡ください。

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

ここで出会えたのもありますので以下、SNSでフォローorシェアをして備忘録を残しておいてください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/06/01 23:54

親元から離れたい。でも捜索願を出されたら…親の協力なしに賃貸物件を契約する方法とは

最近、未成年のお客さんが増えていますね。でも未成年だと親の協力が必要なのでは…

確かに、原則はその通りです。ただ、抜け道的な方法で親の協力がなくても家を借りることはできます。

目次

1. 捜索願を取り下げる正当な理由とは?

2. 親の協力がなくても家を借りる方法

2.1 不動産会社の管理物件を借りる

2.2 「長期宿泊」という名目で借りる

3. 未成年で親権同意書が必要な物件は100%借りられない?

4. まとめ

1. 捜索願を取り下げる正当な理由とは?

事情があってどうしても親元から離れて生活したい、でも親に捜索願をだされてしまったら…という悩みをかかえている未成年の方は意外に多くいらっしゃいます。

もし捜索願を出されてしまうと、「行方不明者」としてあらゆるところに

見つかってしまえば親元に連れ帰されることになります。

要は、「居場所を伝えてほしくない」という届け出をすることで捜索願が出されたとしても、それを拒否することができます。

ただし、それには正当な理由が必要になります。

例えば、

・親や家族からDVを受けており、逃げるようにして家出をしている人

・ストーカー被害に遭っており、犯人に居場所を知られたくない人

といった理由がある場合に限られます。

特にこうした理由がない限り、未成年者の家出目的による捜索願不受理届は容認されません。

2. 親の協力がなくても家を借りる方法

弊社には、以下のような事情で相談に来られる未成年の方が数多くいらっしゃいます。

・親と仲が悪く、家を借りたいけれども親に頼れない

・水商売をしていて、本当のことを親に言えず相談できない

このように、何らかの事情で親の協力が得られなくても住まいを確保する方法をご紹介します。

✓不動産会社から直接物件を借りる

通常の賃貸借契約では、不動産会社が仲介として間に入り、大家さんと借主の直接契約になります。

その方法だと、保証会社や管理会社などの審査ステップを踏むことになります。

審査の中で、これは怪しいなと少しでも思われてしまったら審査落ちの可能性が高まります。

なので、なるべく審査の回数が少ない方法を取るのが賢明です。

弊社が取れる方法としては、

① 弊社が付き合いの長い大家さんから物件を借り、弊社と賃貸借契約を結ぶ

② 弊社が所有する物件で契約する

という2通りの方法があります。

① は簡単に言うと弊社が間に入って物件を“又貸し”するという形になります。

こうすることで、お客様は弊社以外で余計な審査をかけることなく物件を借りることができます。

これができるのも、弊社が長年かけて物件オーナー様と信頼関係を築いてきたからこそなのです。

✓「長期宿泊」という名目で借りる

賃貸として借りることが難しい場合、長期の宿泊として民泊物件を借りるという方法があります。

イメージとしては、民泊用の部屋を1か月単位で借りて住むといった感じです。

民泊物件を借りるにあたっては親の同意は不要になります。

旅行でホテルを予約するときに親の同意はいらないですよね。

それと一緒です。

有名な民泊サイトとしては「Airbnb」や「Booking.com」というサイトがあります。

弊社では、都心で民泊物件を管理している会社と提携しているため、親の同意なし・即日でも入居可能な物件をご紹介することができます。

民泊物件のメリットとしては、

・家具・家電付きなので、入居さえすればそのまま生活できる

・初期費用を抑えて入居できる(仲介手数料も保険料もかかりません

・お部屋のクリーニングサービスが付いている

中には初期費用はクリーニング費用のみで入居できる物件もあります。

逆にデメリットとしては、

・1か月ごとに契約の更新が必要

・家賃(宿泊費用)が賃貸物件に比べて割高

原則として未成年は単独で賃貸の契約を結ぶことができず、親の同意が必要になってきます。

これは、「未成年は自分で判断ができない」という考え方にもとづいています。また、未成年では家を借りていく資金力や収入もないのが普通だからです。

賃貸借契約を結ぶ場合、通常は「親権者同意書」に親から署名・捺印をもらって管理会社、保証会社に提出するという流れになります。

ただし、親権同意書がないと100%不可能というわけではありません。

保証会社によっては、親権同意書と一緒に親の印鑑証明書の提出を求められることがあります。

提出された親権者同意書が偽造されたものでないかを裏付けるためです。

一方、親の印鑑証明書等の提出を求められない保証会社も存在します。

弊社のように未成年のお客様が多い不動産会社だと、親の印鑑証明が必要な保証会社と必要でない保証会社はほぼ全て把握していますので、印鑑証明の提出を求められない保証会社に絞って審査をかけます。

4. まとめ

未成年で、しかも親の協力が得られない場合、たいていの不動産会社では「審査不可」とみなされます。

しかし弊社ではそのような方にも住める物件を提供したいと考えており、これまで多くのノウハウも蓄積してきました。

お困りの方は、ご相談だけでもかまいません。

ぜひ、エース不動産へご連絡ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。