「保証人、保証会社でお困りの方必読情報」の記事一覧(278件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:41

そもそも賃貸の審査とは何を用意し、何をするのかを公開致します。

Tweet

目次

1. 賃貸契約の入居審査とは

2. 審査で用意するものは

3. 賃貸審査でのチェック項目とは

4. まとめ

1. 賃貸契約の入居審査とは

賃貸物件の場合、誰でも入居できるわけではありません。その為、入居審査というものがあります。

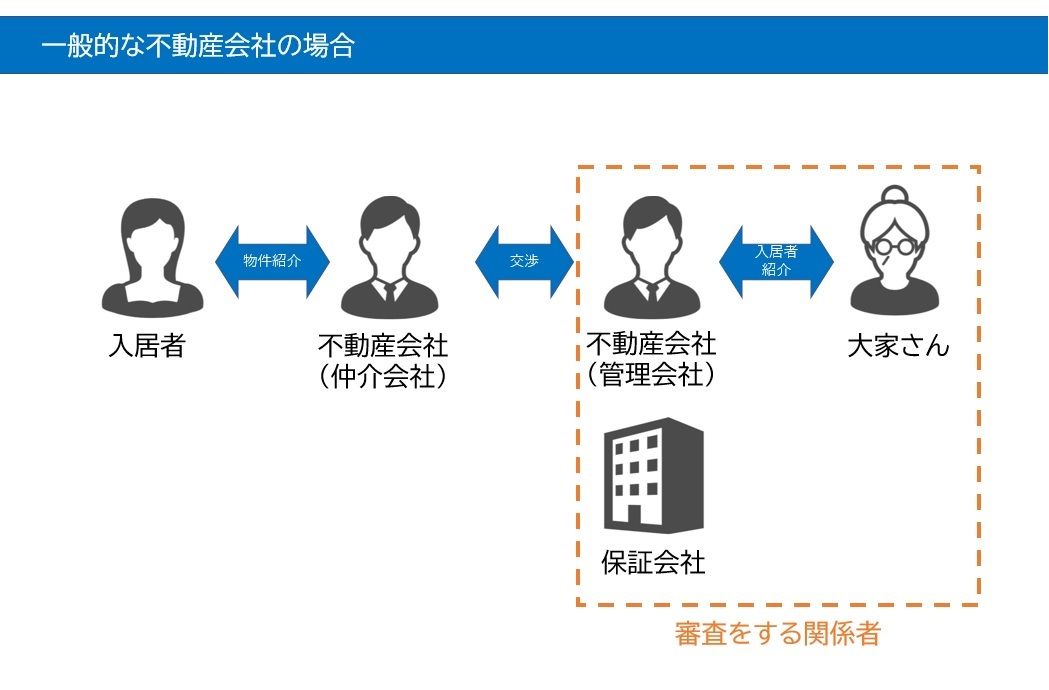

家主は借主を選ぶ権利があります。ほとんどの家主は、その物件をどこかの不動産屋へ管理委託しているケースが多く、管理会社の審査もあります。

他にも以前は保証人をたてて借りていたという方もいらっしゃるかもしれませんが、現在の賃貸募集の仕方としては保証会社へ加入する物件が9割以上となっております。

理由としては、保証人の高齢化により保証能力の低下であったり、保証会社が主流になり、万が一借主や保証人が賃料を滞納してしまった場合にも保証会社が代理で家主に賃料を支払うからです。

そうすることにより、家主は安心して入居者の募集が出来ます。

では、入居審査とは何をするかという問題です。

絶対にNGなのは反社会的勢力の方です。暴対法の施行により、賃貸物件を借りる事は不可能となりました。

では、一般の方が審査時に何をするかというとまず、借りるために申込書の記入が必要となります。

申込書にご本人のお名前・現住所・携帯電話番号・勤務先名・勤務先住所・勤務先電話番号・勤続年数・年収等の記載をします。

また、本人以外に必要な項目として、緊急連絡先の設定が必要です。緊急連絡先は原則同居されない身内の方で、お名前・現住所・生年月日・携帯電話の情報が必要となります。

生年月日を覚えていないという方も多くいらっしゃりますが、必要項目となるので、事前に確認しておくことをお勧めいたします。

少しでも不備があると審査が止まってしまうためです。他には、本人確認書類である免許証や保険証、パスポートを一緒に提出し審査が開始される流れとなります。

2. 審査で用意するものは

個人契約と法人契約ではご用意すべき書類が異なります。

物件により管理している会社が違うため、ご用意する書類も若干違いは出てきます。

まず、個人契約の場合

・免許証かパスポート

・保険証

・源泉徴収票か直近の給与明細3カ月分

これが必要となる場合が多いです。

審査が厳しいところですと、課税証明書や納税証明書を求められる場合もありますので、ご注意下さい。

次に法人契約の場合法人の規模により審査に必要な種類が異なります。

・謄本

・決算書

・入居者の身分証

審査が厳しい管理会社の場合はさらに

・決算書3基分

・会社概要のパンフレット

・印鑑証明書

・代表者が保証人となり、代表者の身分証と印鑑証明書、収入証明

このあたりが一般的に必要とされる書類です。

印鑑証明書の提出が必要となる場合は、契約書にも実印を押印するケースが多いです。そのあたりも事前に確認しておいた方がスムーズに手続きが出来ます。

3. 賃貸審査でのチェック項目とは

チェックされる項目は複数御座います。

見た目

物件の内見時に管理会社や家主が立ち会うケースがあります。

この時は細心の注意が必要となります。まず、見た目は必ず見られます。

髪の毛の色や髪型、タトゥーが入っているか話し方はどんな感じか。見た目で判断されることも多いので何か当てはまる方は、事前に対策を考えた方が良いと思います。

次に、立ち会いがない場合は申込書や身分証明書で判断されます。

身分証

免許証をお持ちの方は、免許証番号を確認してみてください。横並びの12桁の数字が御座います。最後の数字は免許証再交付の数です。そこが1でもついていると審査に落とす管理会社もあるので注意しましょう。

余談ですが、私も若いころに車の上に財布を置いて、そのまま置いたのを忘れ車を走らせ自宅へ帰ってから気付き・・・財布ごと無くしてしまいました。その為、最後の数字は1になっております。

物件選びさえ間違わなければ、そこで審査に落ちる事もないので安心してください。

また、保険証が社会保険と国民健康保険では、審査基準がだいぶ変わります。社会保険に加入していると会社への在籍確認の電話が入らないケースも多いです。それだけで審査の時間はだいぶ削減されます。

電話連絡

身分証以外のチェック項目でいうと、本人確認や会社への在籍確認、緊急連絡先への電話連絡が入る場合が御座います。

本人確認に関して電話対応をしっかりしましょう。丁寧にわかりやすくはっきりしゃべると印象は良いです。逆に、言葉使いが悪かったり、話し方が乱暴ですと審査で断られてしまう可能性が高まります。

会社への在籍確認に関して会社に存在しない(在籍していない)と言われてしまうと審査は否認となります。

在籍はしているが、外出中や休みという対応であれば、まったく問題ないです。緊急連絡先への確認に関して事前に引っ越しをする旨と電話連絡が入る旨を伝えて了承を得ましょう。

申込書

記入事項に未記入があると審査は進みません。その為、ご本人の内容以外の緊急連絡情報は事前に承諾を得て、すぐに記入できるように事前準備をしておきましょう。

内容としては、お名前・現住所・生年月日・携帯電話の情報が必要となります。もし、保証人様となって頂ける場合は、追加で勤務先の情報も必要となります。聞きづらいかもしれませんが、年収も記入欄にあるので忘れずに聞いておくと良いです。

また、これは重要な部分ですが申込書に虚偽があると入居でも強制解約となる場合がありますので、注意して下さい。

年収

年収は重要な項目の一つです。一般的に月収の1/3が家賃の目安となります。

例えば借りたい物件の総賃料が70.000円だった場合。

70.000円×3(審査基準)=210.000円(月収)となります。

この基準を満たしていれば、審査は通る可能性が高いです。ただし、審査が厳しい場合は審査基準が3ではなく3.3の計算となります。

勤続年数や転職

勤続年数が1年未満の場合は、前職の内容も一緒に聞かれる場合があります。

また添付書類として、前職の源泉徴収票の依頼を求められる事もあります。

また、現職の源泉徴収票が出ていない可能性が高いので、給与明細3カ月分もご用意しておいた方が良いです。転職の場合は、採用通知書や内定通知書が必要となります。

もしその書面がない場合は、管理会社の基準にもよりますが、過去の経験では、内定や採用が決定したメールの文章でも審査が承認となった事もありますので、そういった文面は大事にしてください。

4. まとめ

賃貸物件に住むには、まず物件の申込みをして審査があります。そのため、事前に申込内容や緊急連絡先情報、必要書類のご準備をしておきましょう。

また、審査に不安がある方が非常に多いと思います。

過去に家賃の滞納をしている、信販系ブラック、犯罪歴がある、無職や生活保護受給者など弊社エース不動産ではあらゆる方に対応しております。まずは、何でもご相談頂ければかならずお力になれます。

お気軽にお問い合わせを頂ければ幸いです。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:41

不安点を回避すれば、お部屋は必ず契約できます。

まずは不安点をしっかりと打ち合わせをしましょう。

(この記事は、約5分で読めます)

Tweet

目次

1. 賃貸の審査とは

1.1 保証会社審査

1.2 家主審査

1.3 管理会社審査

2. 申込時と契約時に用意する書類とは

2.1 申込時

2.2 契約時

3. 審査の不安材料

3.1 信販系トラブル

3.2 家賃滞納歴

3.3 職業

3.4 無職

4. 物件選びのポイント

4.1 審査の通る物件にする

4.2 エリアを広げる

5. まとめ

1. 賃貸の審査とは

賃貸の物件を借りる際、必ず通るのが入居審査です。

では、審査とはいったい何をしているのかという部分です。

まずは入居申込書の記載があります。

最近では、WEB上で申込する物件も増えてきています。

申込とは、申込人と原則は身内の方で緊急連絡先の設定が必要となり、

お名前・現住所・携帯電話番号・生年月日・勤務先名・勤務先住所・勤務先電話番号・勤続年数・年収ほか

物件により追加で情報が必要となります。

審査の過程で、申込人と緊急連絡先に電話連絡が入る場合もあります。

緊急連絡先の方には、事前にその旨を伝えておくと審査がスムーズです。

また、よくあるのが緊急連絡先の生年月日が分からないという方も多いです。

聞きづらいかもしれませんが、審査で必ず必要となりますので、事前に確認をしておきましょう。

それでは、審査の流れとなります。

✓保証会社審査

申込書の記入が終わりましたら、審査開始です。

最近では一昔前と違い、保証人ではなく保証会社必須加入という物件が主流となっています。

なぜなら、保証人の高齢化で保証能力の低下や、入居者が万が一家賃を滞納した場合に家主が保証人に連絡して代わりに立替えて払って下さい。などの連絡するのも大変な作業です。

電話がすぐにつながれば良いですが、繋がらない、折返しもないとなれば直接保証人の家に行くなど大変です。もし地方に住んでいれば交通費もかかりますし、行っても会えない可能性も出てきます。

結果、保証会社が主流になり、今まで家主がやっていた行動を保証会社がやってくれるので家主は楽になります。万が一、入居者が家賃を滞納しても代理で保証会社が家主に家賃を支払い、保証会社が入居者へ請求します。

入居者が入居期間中や退去時費用の支払い等で問題を起こしても家主は保証会社が対応してくれるので、家主としてはメリットしかないと言えます。

では、保証会社の審査とは何をチェックするのかです。

入居申込書と身分証を元にチェックするのですが、申込人の仕事内容、年齢、年収など細かくチェックする所が多いです。

まずは家賃をしっかり支払っていけるのかをチェックするので、審査基準というものがあります。

一般的には、支払い能力があるかの判断は賃料の3倍の月収が必要となっております。

例えば、家賃60.000円の物件を借りたい場合

60.000円×3(審査基準)=180.000円です。

180.000円の月収を得ている事が証明できれば、審査は通りやすいとされます。

証明とは、給与明細や源泉徴収票の事を指しております。

また、保証会社にはいくつかの種類がある事を覚えておきましょう。

信用情報機関での審査をする会社と信用情報機関での審査をしない

保証会社が存在します。

信用情報機関での審査をする場合とは、いわゆるブラックリストに

登録されているかどうかです。

例えば、消費者金融の借入やカードローン、最近では携帯電話の分割支払金などの情報を閲覧し問題がないかをチェックされます。

もしここに引っかかってしまえば、審査は承認されない可能性が非常に高いです。

自己破産されている方も該当しますので、注意が必要です。

気に入った物件があっても、保証会社がどこなのかというのが問題となりますので、もし審査に不安がある方は、まずは気に入った物件があってもインターネットで掲載している業者に問い合わせをしない事。

審査や保証会社へ特化した不動産業者へ問い合わせをする事からはじめると良いです。

そうすることによって、審査の通過率が格段と上がります。

もし、その物件がダメだとしても条件に近く審査に通りやすい物件の提案をしてもらえます。

✓家主審査

家主により審査の具合は変わります。

家主審査といっても、反社会的勢力や金融事故の情報は調べないので、もし保証会社の利用なしで保証人をたてれば良い物件であれば、保証人の内容次第で審査は柔軟なイメージです。

一般的に多いのは、管理会社に任せているから、管理会社が承認すれば良いという家主が多いです。

中には、家主が入居者と面談(顔合わせ)するような物件も存在します。

これは物件次第ですが、極めてまれなケースです。

✓管理会社審査

管理会社は原則家主に変わり、入居後に入居者とやり取りする事が仕事となります。

その為、入居した後にトラブルになりそうな方は審査で断るケースがあります。

管理会社は入居者情報を元に勤務先内容やSNS等で、その方がどういった方かをチェックします。

過去の実例として、賃貸の一戸建てを貸した際に住居で貸したが、その一戸建て内でYouTubeの撮影をしていました。それも室内を汚してしまうような内容の投稿が多かったので、その一戸建ては強制解約となりました。

新しく借りる際にも、管理会社はそういった投稿までチェックし、入居後に何か問題が起こりそうな場合は、申込みの段階で断るケースがあります。

他にも申込書の内容では会社員なのに、SNS上では水商売をやっている内容の投稿があったりすると断られる事もあります。

2. 申込時と契約時に用意する書類とは

申込書の記入とは別に、本人確認書類の提出が必須となります。

✓申込時

個人契約の場合

・顔写真付きの身分証明書(免許証かパスポート)

・保険証

・収入証明書(給与明細3カ月分、源泉徴収、確定申告など)

法人契約の場合

・会社謄本

・決算書3期分

・入居者身分証明書

✓契約時

個人契約の場合

・身分証の原本コピー(オモテ・ウラ)

・現住所の住民票3ヵ月以内に取得のもの

・収入証明書のコピー

・家賃引き落とし用の口座情報と口座印

法人契約の場合

・会社概要か会社案内のパンフレット

・会社謄本

・入居者身分証

また、個人、法人に関わらず物件により実印契約の場合もあります。

その際、実印のご用意はもちろんですが、印鑑証明書の提出も必須となります。

もし印鑑登録されていない場合は、お住まいの地域の役所に実印登録されたい印鑑を持参して印鑑登録をしましょう。印鑑と顔写真付きの身分証明書を持参していれば、時間にもよりますが、原則当日に印鑑証明書の発行も可能です。

あくまでも一般的な必要書類を書きましたので、物件により必要書類が異なりますので、申込や契約したい物件の必要書類は事前に確認を取る必要があります。

3. 審査の不安材料

それぞれ審査で不安な点は異なると思います。

その方にあった対処法や物件の探し方は異なりますので、審査や保証会社に特化した不動産会社へ問い合わせをすることが契約への近道です。

弊社も審査に不安な方をメインにご対応させて頂いています。

毎日何組もの方を対応させて頂いており、保証会社や審査に詳しいので、不安点がありましたら、何でもご相談下さいませ。

✓信販系トラブル

信販系トラブルとは、いわゆるブラックリスト入りしているかどうかです。

ブラックリスト入りしてしまうと、支払いの完済から5年から10年データは残ってしまうと言われております。

その期間は、賃貸物件の審査にも影響が出てしまいますので、これから審査に出す場合や審査に落ちてしまった方は、審査や保証会社に特化した不動産屋へ問い合わせをしましょう。

過去に自己破産されている、任意整理や債務整理されている方。

携帯電話の分割金の滞納なども最近では引っかかってしまいます。

直近で増えてきているのは、メルカリの普及により、メルペイ定額払い(翌月後払い)の設定をして、支払いが遅れた場合も信用情報に傷がついてしまうので気をつけましょう。

他にも奨学金や自動車ローン、消費者金融の借入なども関係します。

信用情報を見る保証会社は以下のとおりです。

株式会社アプラス

株式会社エポスカード

株式会社オリエントコーポレーション

株式会社ジャックス

株式会社セゾン

株式会社セディナ

株式会社ライフ

✓家賃滞納歴

家賃の滞納歴がある方は、まずどこの保証会社で滞納したことがあるのか。

ここを必ず覚えておきましょう。

先ほどの信用情報を見る会社とは別に、大きく分けて以下の保証協会があります。

全国賃貸保証業協会(LICC)

賃貸保証機構(旧LGO 現CGO)

独立系保証会社

どこの保証会社で滞納しているかにより、同じグループに属している場合は情報共有されており、審査で引っかかってしまいます。引っかかってしまうという事は、審査否認となるため、どこの保証会社の家賃滞納があるかも重要なポイントとなります。

✓職業

職業に関してですが、風俗やキャバクラ、芸能関係などの水商売は特に審査が厳しいです。

理由としては、安定した収入を得られない可能性がある事や生活リズムの違いが大きな原因です。

水商売=体を壊してしまうと収入がなくなってしまうという考えがあります。

実例で言うならば、キャバクラ勤務の女性がお酒の飲みすぎで、胃に穴があいてしまい1ケ月勤務できなかった方がいました。そうなるとまるまる1ケ月無収入という結果になり、家賃を滞納してしまった。

風俗業の方で、性病にかかり数か月勤務できなくなり、家賃を滞納してしまい、結果強制退去となってしまった。

このように、会社員のように有給休暇等なく、自分の体が資本となる仕事の場合は審査が非常に厳しいです。

しかし、中には水商売でも良いと言ってくれる物件も存在はしております。

物件数としては非常に少ないため、家賃や初期費用の設定が高めである可能性は

高いです。

✓無職

無職の方の場合、審査が一番厳しいです。

理由として、なぜ無職なのかという事です。

例えば、体を壊して働けない、持病があり働けない等の理由であれば、生活保護の対象になるはずです。

生活保護の受給者であれば、無職よりは審査が通る、または受け入れてくれる物件が増えます。

なぜ無職なのかという理由次第では、審査の土台にのる事もあります。

過去の成約事例でいうと、親が残した遺産があり貯金が2.000万円ある。

その為、引っ越し時に通帳残高の写しを提出して審査承認となっています。

物件や保証会社により、預貯金審査出来るものと出来ないものがありますのでご注意下さい。

また、借りたい物件の賃料にもよりますが、過去の例で言うと賃料の3カ月分から24カ月分の預貯金額で審査承認の事例はあります。

現状無職でも、これから仕事が決まっている方は問題ないと言えます。

正社員であれば、採用通知書や内定通知書の発行がされていれば、それが証明

となるため、審査も通りやすいです。

ただし、採用通知書や内定通知書内に年収や月収の記載があるほうがより良いです。

4. 物件選びのポイント

一般的に審査に不安がないようであれば、サイトに公開されている物件から好きなものを選べます。しかし、審査に不安がある方が同じように探しても審査に引っかかってしまう可能性の方が高いです。

理由として、物件を選んでもどこの保証会社の審査が行われるかの記載がない場合が多いからです。

例えば、信販系審査が通らない方が信販系審査する物件に申込しても審査は通りません。

同じように、家賃滞納がある方が、同じグループに属している保証会社の物件に申込しても審査が通らないです。

そういった見極めが必要となるため、審査や保証会社に特化している不動産屋へ足を運びましょう。

一般サイトで物件を探し、物件公開している不動産屋へ行っても、審査に詳しくないところが多いです。

審査が通るか分からないが、とりあえず申込してみましょう。

この行動が一番危険です。

審査が通らなければ、次の物件の申込みにも影響します。

一度でも審査に落ちてしまうと履歴が残るので、一件目の審査が何よりも重要となります。

✓審査の通る物件にする

審査に通りやすい物件を選ぶことが第一優先です。

どこの保証会社で滞納したのかにもよりますが、独立系保証会社が審査は一番緩いと言われています。

お探しのエリアや価格帯で、独立系保証会社の物件が出てくれば良いですが、一般的には有名な保証会社を使っている管理会社や家主は多いです。

そういった物件を避けて、審査に緩い保証会社の物件選びが審査承認の近道となります。

また、我々エース不動産は家主と直接つながっている物件も多く、保証会社も承認率が高いところをご用意しております。

弊社紹介であれば、過去の審査承認率が驚異の92%を維持しておりますので、もし不安が少しでもある方はご相談下さいませ。

✓エリアを広げる

お探しのエリアで、もし物件が見つからなかった場合は、同じ沿線上で

数駅延ばす、隣の区も検索範囲に入れてみてはいかがでしょうか?

そういった妥協で物件が見つかる事もあります。

5. まとめ

審査に不安がある方でも必ず物件は見つかります。

まずは、ご自身の審査に不安な事を、審査に特化した不動産屋へ細かく話して打ち合わせしましょう。

審査に不安があっても、必ず抜け道はあります。

また、状況次第では多少の妥協が必要となる場合もあります。

お部屋の条件面やエリアを変える事により、良い物件と巡り合える事もありますので、そのあたりも担当の営業マンと話してみると良いと思います。

この記事を書いた人 青木 業界歴 15年 | 15年間の不動産歴を元に、お客様へ最適なお部屋探しを提供いたします。上野で不動産経験が長いため、特に東側のエリアは得意です。 人生の思い出の1ページにそんなお部屋探しを目指します! |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:41

入居審査は家主や管理会社、保証会社により異なります。審査が通過しやすい選び方とは

(この記事は、約5分で読めます)

Tweet

目次

1. 分譲賃貸と一般賃貸住宅の違いとは

1.1 分譲賃貸は部屋ごとに家主が違う

1.2 分譲だと同じ建物でも部屋ごとに募集条件が違う

1.3 賃貸マンションは家主が一緒

1.4 分譲賃貸の方が建物も共用部も設備が整っている

2. 分譲賃貸の審査基準とは

2.1 管理会社により審査基準が違う

2.2 大手管理会社

2.3 審査が緩い管理会社もある

3. 審査が通りやすい物件の選び方

3.1 海外オーナーの物件

3.2 海外家主の物件の注意事項

3.3 分譲よりも一棟家主の物件

4. まとめ

1. 分譲賃貸と一般賃貸住宅の違いとは

分譲賃貸とは、そもそも一般の賃貸住宅と何が違うのか。

よく聞く分譲という言葉ですが、知らない方も多いと思いますので説明させて頂きます。

分譲とは分割譲渡を略しており、土地や建物を区分けして販売する事です。

賃貸マンションで分譲というと、部屋ごとに購入者が違う。

結果、部屋ごとに家主が違うという事になります。

1Rや1Kの間取りであれば投資目的で建てられている物件。

2LDKや3LDKであれば、購入してそのまま住んでいる方が多いです。

2LDK以上の間取りでも賃貸貸ししているお部屋もありますが、何らかの事情で賃貸に回ってくる場合が多いです。

例えば、家主が海外出張中の期間だけ貸したい。

新しく購入したので、今まで住んでいた物件を貸したい等他にも理由はいくつもあります。

では、具体的に一般住宅との違いについてお話し致します。

✓分譲賃貸は部屋ごとに家主が違う

分譲マンション=1部屋ごとに家主が違います。

部屋ごとに販売されているので、購入した方がその部屋の家主となります。

部屋ごとに家主が違うと説明はしましたが、2部屋購入している家主がいれば、同じ家主という事もありえます。

1Rや1Kであれば、投資目的で購入される方が多く、買った家主は収益目的で賃貸募集に出します。

✓分譲だと同じ建物でも部屋ごとに募集条件が違う

同じマンション内でも部屋ごとに家賃設定や初期費用が異なります。

上記で説明したように、部屋ごとに家主が異なるため、それぞれ購入した金額も違いますし、いくらで賃貸募集に出すかも家主の賃料設定次第となります。

例としては、同じ建物で同じ間取り、同じ階数の号室違いがあったとします。

202号室 賃料65.000円 管理費13.000円

203号室 賃料75.000円 管理費 5.000円

このように賃料や管理費が違うケースがあります。

極端に家賃設定が違う場合も多いです。

中には相場よりも安く募集を出しているお部屋もあるので、そういった物件に巡り合えると良いですね。

ただし、相場よりも安すぎる物件は何かしら問題がある可能性が高いので注意しましょう。

過去の経験上の話ですが、極端に安い部屋で多かった例

・下階もしくは横の部屋の方が、音に神経質でちょっとした音にもクレームを入れてくる。

・前入居者が室内で亡くなっている。

・室内の設備トラブルがある。

・差し押さえされている。

このような近隣トラブルに注意も必要となります。

✓賃貸マンションは家主が一緒

分譲と違い、一般の賃貸住宅は一棟まるまる家主が一緒です。

分譲マンションと違い家主が一緒なので、メリットとしては、どこの部屋にどのような方が入居しているか明確です。

分譲の場合は、部屋ごとに家主が違うので、家主が違うという事は、管理している不動産屋も違うという事になります。そうなると、誰でも良いから入居してくれれば良いという管理会社であれば、審査も緩いです。

水商売、風俗業の方が入居している場合や、1Rで外国籍が4人で住んでいるなんてこともありました。

生活リズムや生活習慣が違う方が入っていると近隣トラブルも多くなります。

結果、一棟マンションは家主が一緒なので、近隣トラブルは少ないと言えます。

最近では個人情報の関係であまり詳しくは開示されませんが、なにかしらトラブルがある場合も借りる前に情報共有されるので安心できます。

✓分譲賃貸の方が建物も共用部も設備が整っている

分譲の場合大きな違いで言えば、購入目的で造られているので、構造がしっかりしています。

RC(鉄筋コンクリート造)やSRC(鉄骨鉄筋コンクリート造)で防音や耐震に優れている。

フローリングや扉、水廻りの材料も良いものを使っております。

他にも敷地内ゴミ置場や防犯カメラ、オートロックがある物件が多く、全体的に設備が優れていると言えるでしょう。

結果、一般住宅よりも優れているという事になります。

築年数がある程度経つとわかりやすいのですが、分譲マンションの場合、良い材料を使っているので、一般住宅と比べると傷み具合が少なく、同じ築年数の物件と見比べるときれいに見える傾向があります。

次に実際に借りるときに関わってくる、賃料はどうなのかという問題です。

分譲マンションの方が、造りが良いので建築コストも高いです。

その結果、借りるときの賃料も一般住宅と比べると高い事が多いです。

2. 分譲賃貸の審査基準とは

✓管理会社により審査基準が違う

分譲賃貸の審査基準は、厳しい事が多いです。

理由としては、家主がどこの不動産会社に物件を預けているかによります。

保証会社の審査が通れば良いという管理会社であれば良いですが、管理会社の審査もある場合は、少し厄介です。

✓大手管理会社

家主が預けている業者が大手管理会社の場合ですと、保証会社だけではなく、管理会社の審査基準も関係してきます。その為、若干審査がうるさい可能性が高いです。

保証会社の審査が承認されても大手管理会社ですと、管理会社の審査基準を設けており、その承認も得られなければなりません。

大手になればなるほど、審査で複数人の承認を得なければならない可能性が高まります。

イメージで言うと、平社員の審査→課長の審査→部長の審査→専務の審査→最終的に社長が承認するかどうか。このような流れで複数人の審査が行われる場合もあります。

保証会社の審査に関しては通常通りの審査です。

物件により、利用する保証会社が異なります。

万が一、審査に不安がある方は、事前に審査や保証会社に詳しい不動産会社へ問い合わせをしましょう。

一般サイトで物件を探し、気になった物件があっても審査に通過しなければ住む事は出来ません。

審査に1度でも落ちてしまうと、その物件は借りられなくなってしまう可能性も高まります。

その為、審査に不安がある方は、まずは審査や保証会社に特化した不動産業者へ問い合わせをしましょう。

一般公開されている物件でも、広告掲載していない業者でも原則取り扱い出来るはずです。

✓審査が緩い管理会社もある

分譲賃貸でも審査が緩い管理会社があります。

大手管理会社出ない場合は、保証会社の審査さえ通れば承認という事が多いです。

あとは審査に問題があるかどうかなので、そのお部屋がどこの保証会社を使うのかという見分けさえ出来れば、審査は柔軟です。

3. 審査が通りやすい物件の選び方

分譲賃貸マンションで審査が通りやすい物件の選び方があります。

✓海外オーナーの物件

外国籍の方が投資目的で購入して、販売した業者がそのまま賃貸管理もしている場合は、審査が非常に緩い可能性が高いです。

誰でも良いから入居してくれれば良い、家賃さえ回収できれば良いという考え方が多いためです。

他にも、大手管理会社が管理していない場合は、管理会社の審査が緩い場合もあります。

扱う保証会社の差もありますのでご注意下さいませ。

✓海外家主の物件の注意事項

法人契約の場合は注意して下さい。

海外家主とは、外国籍の家主や日本国籍の方でも国内に住所がなく海外に住んでいる場合、または海外で勤務を1年以上している方を指します。

こういった方が家主だった場合は、賃借人の法人様に賃料の20.42%を源泉徴収税として税務署に毎月納付しなければなりません。

理由としては、海外家主の申告漏れを防ぐため、賃料を支払う借主が源泉徴収額を税務署に支払いする義務が発生するためです。

✓分譲よりも一棟家主の物件

分譲よりも一般的な賃貸物件の方が審査は柔軟です。

価格帯にもよりますが、大手管理会社が少ない事と、管理している会社も柔軟に対応してくれる事が多いです。

審査において、それぞれ不安な点は異なると思います。

信販系で審査が厳しい方、家賃滞納歴がある方、その方にあった物件探しが重要です。

こちらを参考にしてください。

我々、エース不動産も毎日物件提案で色々なお客様をご対応しております。

どういった物件で、どこの保証会社を利用しているのか。

こういったポイントさえおさえていれば、審査が通りやすい物件選びは簡単です。

皆様の気になる物件がどんな物件なのかを判断する事も可能ですので、何かお困りごとがあれば、メール・電話・LINEでお問い合わせを頂ければ、解決いたします。

4. まとめ

分譲賃貸マンション審査は、管理会社次第と言えます。

保証会社の審査に関しては、一般の賃貸マンションと変わりません。

管理会社の審査が通るかが重要と言えます。

また、物件自体は分譲マンション方が、グレードが高いです。

室内に限らず、共用部の設備も優れています。

建物の耐震性や防音性に優れているので、お探しの価格帯があうようであればお勧めです。

ただし、一般の賃貸マンションの方が、家主が一人なので、どんな方が入居しているか明確にわかるので、安心して入居できると言えます。

この記事を書いた人 青木 業界歴 15年 | 15年間の不動産歴を元に、お客様へ最適なお部屋探しを提供いたします。上野で不動産経験が長いため、特に東側のエリアは得意です。 人生の思い出の1ページにそんなお部屋探しを目指します! |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:40

保証会社の裏側完全暴露

審査に落ちるのには5つの理由がある。審査に通過する秘訣も併せて公開!

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

目次

1. 審査落ちしても理由は教えてもらえない

2. 入居審査で落ちる理由トップ5

2.1 理由1:家賃の滞納履歴がある

2.2 理由2:クレジット(信用情報)がブラック

2.3 理由3:家賃が年収に見合ってない

2.4 理由4:職業の印象が悪い

2.5 理由5:身なり、態度が悪い

3. 審査に落ちてしまった際の対処法

3.1 まずネックは何かを自覚する

3.2 審査のゆるい保証会社で再審査してもらう

3.3 収入のある親族に代理契約をしてもらう

3.4 条件を低くして別部屋に妥協して入居する

3.5 改善が難しいことは専門の不動産会社に相談する

4. まとめ

1. 通常、審査落ちしても理由は教えてもらえない

経験がある人ならわかると思いますが、

賃貸の入居審査で落ちてしまった場合、「落ちた」という事実だけが伝えられ、

なぜ落ちたのか?は教えてもらえないことがほとんどです。

私も過去に賃貸物件を借りようと審査をかけたときに、「大家さんの審査で落ちてしまいました」とだけ伝えられた経験があります。

(これは特殊なケースですが、職業が不動産関連(=同業者)の場合、大家さんの情報を取得する目的で物件を借りようとしているのだと怪しまれて審査落ちすることがあります)

また、実際に審査すらせずに、体よく断られる理由として保証会社により審査が通らなかった。と言われることもあります。

つまり、審査をかけた人にとっては、何が理由で落ちたのか、何をどう改善すれば審査が通るようになるのかが全く分からないということです。

この記事では、入居審査に通らない理由をご紹介しています。

これから賃貸物件を借りようと思っている人は、ぜひ審査をかける前にこれらのポイントに気をつけてみてください。

✓理由1:家賃の滞納履歴がある

保証会社を付けている場合、家賃の滞納履歴は記録され、保証会社間でその情報が共有されます。

現在に至っても家賃の未払い分が残っている場合はもちろんのこと、過去に保証会社を利用していて現在は家賃の未払い分は解消しているが、何度も保証会社から代位弁済(代わりに家賃を払ってもらうこと)を受けたことがある場合も、その履歴はしっかりと残っています。

家賃を引き落としにしていて、たまたま口座残高が足りず支払いを遅延してしまったとしても、すぐに振り込みをしていれば問題ありません。

ただし、毎月遅延してしまうなど、頻度が多い方は要注意です。

なお、家賃の滞納履歴は 通常保証会社にデータとして蓄積されつつ、家賃債務保証協会にも情報が登録されることがあります。

家賃債務保証協会は、大きく2つの協会が存在し、

①一般社団法人 全国賃貸保証業協会(LICC)

②一般社団法人 全国保証機構(CGO)

があります。

✓理由2:クレジット(信用情報)がブラック

クレジットカードやカードローンの滞納履歴があると、

信用情報機関(クレジット会社、保証会社など)に登録されてしまいます。

これがいわゆる「ブラックリスト」です。

ブラックリスト認定されてしまうと、8割以上の確率で審査落ちしてしまうのが現状です。

しかも、信用情報機関に登録された情報は5年~10年間残されることになります。

つまり、現在はすべて返済済みだったとしても、直近5年以内に何かしらの金融事故を起こしていた場合、その情報は筒抜けということです。

ご自身の信用情報は簡単に閲覧できますので、下記のブログを参考にしてみてください。

✓理由3:家賃が年収に見合ってない

収入に対して家賃が見合っていないと審査通過は難しいです。審査通過の目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるといわれています。

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

また背伸びして物件にあれこれと条件を多く求める人がおちいる傾向にあります。

言うまでもなく、条件のいい物件はその分家賃が高くなります。

最低限の条件としてエリアなど譲れない条件を設定することは必要ですが、

限られた予算の中でそれ以上を求めると、いつまで経っても物件は見つかりません。

その他の条件は叶えばラッキー、叶わなくても仕方ないくらいに割り切ることも大切です。

例えば、あまり欲張りすぎないほうが良い条件として挙げられるのは

・バルコニーの向き

・収納の広さ

・駅距離

・キッチンサイズ

・バストイレ別

等です。

条件をある程度妥協をすることで、物件の選択肢を事前に広げておきつつ、

徐々に自分の条件にあうものに絞るようなイメージで部屋探しをするのがベストです!

なお、広い部屋や収納が広めを希望する人も多くいますが、

使わない荷物を取り溜めておくスペースにも家賃は発生しています。

半年に1回断捨離をすることで、実は使わない不用品を洗い出すことができます。

つまり、使わないものは捨てることで、本来そのスペース分は無駄に家賃を支払うことなく節約できてかつ物を持ち過ぎないということで心もスッキリします。

適正なお部屋の広さを保てるように普段から整理整頓を心がけることをオススメします。

✓理由4:職業の印象が悪い

個人的には職業で人を差別するようなことは言いたくないのですが、

賃貸物件の大家さんなんかをやっている人は年齢層が高い人が多く、入居者の職業によっては悪いイメージを持っていることは事実です。

例えば、大家さんから見た水商売のイメージは

・収入が不安定

・昼夜が逆転するので、近隣住民と騒音トラブルになる可能性がある

・金遣いが荒く、家賃滞納するかも知れない

・感情的で、社会常識が欠けている

大家さんが元々水商売をやっていたとかそういう特別な事情がない限り、水商売歓迎しますという人は少ないでしょう。

また補足になりますが、基本的に安定した仕事をしていて社会保険に加入している人であれば通る可能性が高いです。反対に収入が不安定になりがちな職業は審査に不利です。

例えば、

- ・無職

- ・生活保護受給者

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

- 「安定して家賃を払えるか」という点が審査通過可否のカギになります。

✓理由5:身なり、態度が悪い

意外に思われる方もいらっしゃるかも知れませんが、「人柄」も重要な審査ポイントの一つです。

大家さんや管理会社は、入居者と少なくとも年単位の長い付き合いになります。

ゆえに対応がしっかりできる人、コミュニケーションが取れる人が好まれるのは当然のことです。

また、人柄に問題がある人は、近隣トラブルを起こしかねないと思われても仕方ありません。

そういった兆候は、普段の身なりや態度に表れます。

正直言って、人柄がどの程度の割合で審査に影響するかは分かりません。

ただ、1%でも審査通過の確率を下げてしまう可能性がある以上、人柄に問題がある人だと思われてしまうことは避けなければいけません。

・不動産会社に行くとき

・物件の内見に行くとき

・保証会社から電話がかかってきたとき

などは服装、態度には十分気を付けましょう。

できるだけ派手な格好は避け、誠実に対応することが大切です。

3. 審査に落ちてしまった際の対処法

✓まずネックは何かを自覚する

上述したとおり、賃貸審査に落ちるパターンとしてはある程度限られてきます。

自分がどれかに当てはまるか、思い当たる節はないか、今一度振り返ってみましょう。

そして、自分には物件を借りる上で何がネックなのか?をまず明確にすることが大切です。

まずは己を知ることが第一歩です。

己を知ると言っても、深く悩む必要はなく、周囲の友達などに軽く相談するといいです。

仮に自身の詳細なことを相談する人がいない、相談したくないと思う場合は、最寄りの入居審査に強い不動産会社に相談することをオススメします。

✓審査のゆるい保証会社で再審査してもらう

審査というのは通常、1つの物件に対して1回~3回行われます。

1回目 1次審査…管理会社が用意した一番審査の厳しい保証会社で審査

信販系保証会社であることが多い

↓

2回目 2次審査…1次審査よりゆるい保証会社で審査

信用系保証会社であることが多い

↓

3回目 3次審査…最もゆるい保証会社で審査

独立系保証会社であることが多い

という流れで管理会社が提携している保証会社で審査を行います。

管理会社は大体5、6社の保証会社と提携していてその中から1、2、3社を選択して審査を行いますが、

1次審査は一番審査の厳しい保証会社であることがほとんどです。

何かしらネックがある方は、この信販系保証会社の1次審査と信用系保証会社の2次審査は通らないことが多いため、3次審査のにすべてを賭けましょう。

基本的には1次審査に落ちると管理会社から2次審査に移行してよいかの確認が入ります。

そこで了承することで自動的に再審査に移行する形になります。

✓収入のある親族に代理契約をしてもらう

代理契約とは入居者は自分で、契約者は別の方という構図になります。

家賃の引落や契約名義も代理で契約してくれた方になりますが、

契約者が変わる=審査の対象もその契約者の方に変わるため、

代理で契約される方が

・一定の収入がある

・緊急連絡先がある

であれば審査の土台に乗り審査通過率は上がります。

✓条件を低くして別部屋に妥協して入居する

審査落ちしていまうということは言い換えると、

第三者(審査する側)からみて背伸びをしすぎているという風に評価されているわけです。

まずは背伸びをせず、身の丈に合った家賃帯の物件に条件を下げて物件を探すようにしましょう。

特に前述した「家賃が収入の3分の1以内に治まっているか」は大きなポイントです。

3分の1以内におさまっていても収入が不安定であったり、他に家賃滞納を不安視されるような要因がある場合はさらに抑えた家賃帯で探すことをお勧めします。

✓改善が難しいことは専門の不動産会社に相談する

自分のネックが何かがはっきりしたら、それがすぐに改善できるのかできないのかを区別しましょう。

例えば、身なりを整えたり、物件の条件を捨てて収入に見合った家賃の物件を探したりすることは誰にでもすぐにできることです。それだけで物件審査が通るようになるなら、すぐにでも改善して審査をかけてしまいましょう。

問題は、すぐには自分の力でどうにもならないネックです。

例えば家賃やクレジット返済の滞納歴、職種ネックなど。これらは、一人で悩んでいても仕方ありません。

デリケートな話なので、なかなか人に言いづらいこともあると思いますが、

専門の不動産屋ですべてを打ち明けてしまったほうが、物件探しの最短ルートをたどることができます。

なぜなら、不動産会社は過去にも同じようなお客さんをたくさん経験しており、そういった人たちがどうすれば審査に通るのかノウハウを持っているからです。

逆に、そこで嘘をついたり言いたくないことを隠してしまうと、不動産屋も正確な状況を把握できなくなり、適切な物件や保証会社をチョイスできなくなるので、自分自身のためにも正直に自分の状況を話しましょう。

4.まとめ

一度入居審査に落ちてしまった人など、何かしらネックを抱えている人が

一人で物件を探し続けることは大きな時間のロスになります。

特に今回ご紹介した審査落ちの理由TOP5の当てはまる方は申込前に対策が必要です。

一度審査落ちしてしまいますと、その後のお部屋探しに影響することもありますので、できれば審査に落ちる前に弊社へ足を運んでいただけると幸いです。

一人で抱え込まず、誰かに(できれば専門家に)相談してみることが解決への第一歩です。

お部屋探しでお困りのことがあれば、一度エース不動産へご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:40

勤続年数が短い、転職を繰り返している…

入居審査が不安だけど大丈夫?そんな疑問にお答えします

(この記事は、約3分で読めます)

Tweet ![]()

目次

1. 原則、勤続年数は1年以上が望ましい

2. 転職回数はどこまで見られる?

3. 勤続年数が短くても審査に通過する方法

3.1 審査がゆるい物件を選ぶ

3.2 相談先の不動産会社の自社管理物件を契約する

3.3 転職前に賃貸契約をしてしまう

4. まとめ

1. 原則、勤続年数は1年以上が望ましい

管理会社の審査上、お勤めの会社の勤続年数は1年以上あるのが望ましいです。

なぜなら、1年以上勤務していないと「源泉徴収票」が出せないからです。

一般的に賃貸審査の過程では、『収入証明』をする必要があります。

収入証明が必要な場合というのは中小企業にお勤めの方でその会社の規模が大きくはなく、

いくら稼いでいるのかがブラックボックス状態の方や、派遣社員の方が提出ケースが多いです。

(逆に大手の方で、ググれば平均年収が出ている企業などは提出不要とされることが多いです)

なお、源泉徴収票が出せない場合、最低3か月分の収入証明書を求められることが多いです。

大手管理会社で審査の厳しい状況だと、勤続年数が足りない場合、

前職の源泉徴収票の提出を求められたり、最悪の場合審査に乗らないケースもあります。

(新卒の場合だと、内定通知書や予定収入を証明できる雇用契約書などで対応することになります。)

ある程度の勤続期間があることで、コロコロ仕事を変える人ではないという推定が働くので、

収入面でも安心材料の1つにはなります。

実際、入居審査の条件として「勤続年数○○年以上」にしている大家さんや保証会社も存在します。

2. 転職回数はどこまで見られる?

結論、転職回数が何回であっても賃貸審査には影響しません。

そもそも、入居申込書には転職回数や過去の転職経歴を書く欄がないため、

審査の考慮対象にはされていないのです。

過去にあったことよりも、現時点での収入や勤務先、勤務形態などを基準に審査が行われます。

3. 勤続年数が短くても審査に通過する方法

✓審査がゆるい物件を選ぶ

審査が厳しい都心のハイグレード物件などは大手の管理会社がバックにいることが多く、勤続年数もしっかり見られることが多いため、そういった物件を外したほうが物件の幅は広がります。

ただ、審査がゆるい→あまり人気のない物件→条件が良くない(築年数が古い、駅から遠い、都心から遠いなど)というケースが多いので、ある程度の妥協は必要かも知れません。

✓相談先の不動産会社の自社管理物件を契約する

相談先の不動産会社が直接管理している物件だと、通常の審査に比べてゆるい審査で(しかもスピーディーに)入居できることがあります。

ただし、ある程度の信頼関係が得られないと不動産会社も管理物件を貸そうとは思わないので、誠実に対応しましょう。(実は接客時の言動や服装なども細かくチェックされています。)

✓転職前に賃貸契約をしてしまう

近々転職しようかなと考えている場合、転職する前に引っ越してしまうほうが審査上は得策です。

(ただし、家を決めてから転職した場合、職場が思わぬ場所になってしまって通勤に不便が生じることもありますので注意が必要です)

4. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。

お部屋探しでお困りであれば、いつでもご相談ください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:40

審査に不安な方必見!弊社がたたき出す驚きの審査通過率とは?

Tweet

目次

1. 一般的な審査で落ちる確率

2. エース不動産で審査に落ちる確率

3. 審査通過率を上げている具体的方法や理由

3.1 ツテのある大家さんの物件を借りる

3.2 自社で所有している物件を契約する

3.3 審査の緩い保証会社と提携している

3.4 営業スタッフが保証会社で勤務経験あり

4. まとめ

1. 一般的な審査で落ちる確率

まず、前提として「賃貸審査においてネガティブな要素がある」という条件で審査にかけた場合を想定します。例えば、「クレジットがブラック」「過去に家賃の滞納歴がある」「カードローンの滞納がある」などです。

一般的にこういった要素がある場合、審査に落ちる確率は75%~80%です。

(賃料は5万~15万程度の物件を想定。)

そして1度審査に落ちてしまうと、その履歴は裏で共有されることが多いので、2度目以降の審査はどんどん望みがうすくなっていくだけです。

2. エース不動産で審査に落ちる確率

弊社エース不動産で同じようにネックを抱えた方の審査通過率を、創業以来過去8年間の実績から算出すると、5%~8%程度です。

つまり、90%以上の割合で審査を通過し、無事に契約にまで至っているわけです。

これには大きな理由があります。

エース不動産では、審査に”ネック”がある方でも審査に通過できるようノウハウを蓄積してきたからです。

弊社が行っている、審査が厳しい人でも突破できる具体的な方法を以下で述べていきます。

✓ツテのある大家さんの物件を借りる

付き合いの長い大家さんだと、これまで積み上げてきた信頼があるため、多少ネックがあるお客様でも目をつぶって審査を通してくれます。

ラフな言い方をすると「顔パス」のようなものです。

これまで数多くの大家さんと関係を築き上げてきた関係性があるからこそできるわけです。

✓自社で所有している物件を契約する

弊社は、物件を仲介(大家さんとお客様の橋渡し)をするだけでなく、自分たちで物件を保有して管理まで行っています。

例えば、一棟アパートや戸建て、区分マンションなど物件の種類はさまざまです。

つまり、自社が大家さんとして物件を貸し出して契約することも可能です。

この場合、審査基準は自社の一存で決めることができるため、他社の管理会社や保証会社の審査をかけることなく契約することが可能です。

余計な審査をかける必要がない分、ご来店から最短3日で入居、といったスピード感での契約も可能です。

✓審査の緩い保証会社と提携している

弊社では通常より審査の緩い保証会社と複数社提携しています。

審査が緩いとは、過去の家賃の滞納歴などを見ない、カードブラックでもOKなど。

たとえ1社落ちたとしても、複数社提携しているため、申請先の会社を変えてリベンジすることも可能です。

✓営業スタッフが保証会社で勤務経験あり

弊社の営業スタッフは全員、過去にどこかしらの保証会社で勤務経験があります。

そのため、審査の過程で見られるポイントを熟知しています。

お客様一人一人のバックグラウンドや審査ネックに合わせて、審査突破への戦略を練ることが可能です。

4. まとめ

不動産の審査に不安がある、困ったことがあるときは専門の不動産会社に相談するのが一番の近道です。

ただ、そういった専門会社は数少ないのが現状です。

もし審査でお困りの方は、ぜひ弊社までご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:40

保証会社により審査基準が変わります。保証会社の特徴をおさえれば審査は通ります

Tweet

目次

1. 保証会社の審査は何を調べるのか

2. 保証会社の特徴をおさえておこう

2.1 信販系保証会社(CIC)

2.2 全国賃貸保証業協会(LICC)

2.3 賃貸保証機構(旧LGO 新CGO)

2.4 独立系保証会社

3. まとめ

1. 保証会社の審査は何を調べるのか

審査基準は保証会社により異なります。独自の審査基準があるので、明確に明かされているわけではありません。

一般的な審査や弊社の過去の成約事例から言える事はたくさんあります。絶対と言ってよいのは、借りたい物件の家賃に所得が見合っているか。ここは大きなポイントになるでしょう。

極端すぎる話をすると、アルバイトで毎月10万円を稼いでいる方が、家賃25万円のタワーマンションを借りたいと言っても審査は通りません。目安としては、総所得の1/3が基準となっております。

参考例として賃料80.000円の物件に申込した際、審査通過率が高い年収は288万円以上となります。

80.000円(賃料)×3(審査基準)×12(1年間)=2.880.000円

この基準を満たしていれば、審査の通過率は高くなります。

2. 保証会社の特徴をおさえておこう

審査に不安な方も多いと思います。では、皆様がどのような内容で審査に困っているのか。ここが一番のポイントなる部分です。

信販系、いわゆるカードブラックや消費者金融から借り入れがあったり、未払いがある場合に同じ信販系保証会社の審査がある物件に申込みをしても審査の承認は得られない可能性が9割です。

同じように、家賃を滞納している方が、同じ保証会社に申込して審査は通過しません。

保証会社同士も会社は違っても情報共有する時代です。何かしらの問題を抱えている方は、まず審査に特化している不動産会社へ相談する事が重要です。

なぜなら審査に詳しくないところに行くと、審査の通し方を知らないからです。

気に入った物件があったからといって、申込する事は非常に危ないです。もし審査が通過しなければデータに残ります。

次に気に入った物件があっても、審査に通過する確率が下がってしまう可能性があるからです。

そんな危険な事はしてはいけません。多少遠くても、審査に特化した不動産会社へ足を運ぶ事が、審査通過の最短ルートとなります。

下記て保証会社の情報を記載いたします。もし家賃の滞納や揉めている、過去に未払いがある場合は、同じグループに属している保証会社は審査が通りづらいです。

理由としては情報共有されている可能性が高いためです。

✓信販系保証会社(CIC)

株式会社アプラス

株式会社エポスカード

オリエントコーポレーション

株式会社ジャックス

株式会社セゾン

株式会社セディナ

株式会社ライフ

✓全国賃貸保証業協会(LICC)

アーク株式会社

株式会社アルファー

株式会社エイト賃貸保証

エルズサポート株式会社

株式会社近畿保証サービス

興和アシスト株式会社

ジェイリース株式会社

全保連株式会社

株式会社宅建ブレインズ

賃住保証サービス株式会社

ナップ賃貸保証株式会社

ニッポンインシュア株式会社

ホームネット株式会社

株式会社ランドインシュア

株式会社ルームバンクインシュア

✓賃貸保証機構(旧LGO 新CGO)

ALEMO株式会社

株式会社Casa

日本セーフティー株式会社

フォーシーズ株式会社

✓独立系保証会社

書きませんが、実は独立系保証会社は意外と多いです。

しかし、家主や管理会社は保証会社を選ぶ際に、保証内容を非常に重要視します。

家賃保証以外にも、退去時、孤独死、駐車場料金、水道代、ハウスクリーニング、鍵交換、残置物処理、法的手続き、更新料などこのような保証内容が存在します。

これはやはり名前の知れ渡っている会社の方が保証内容が良いケースが多いため、独立系保証会社は使われていない事が多いです。

その為、審査に通過しやすいのは独立系保証会社ですが、実際に借りたい物件がそこの審査という確率が非常に少ないです。

審査に不安な方が、まず第一優先する事は、審査に特化した不動産会社へ足を運ぶ事です。

その次に、物件を選ぶ作業ですが、いくら気に入っても住めなければ意味がありません。そのため、審査に通過する物件選びをしましょう。

その為には、まずは皆様の状況をしっかりと不動産会社の担当者へ伝える事です。

信販系がダメなのか、家賃滞納や未払いがあるのか。どこの保証会社で滞納や未払いがあるのか。

重要な点がたくさんあるので、間違っても審査に特化していない不動産屋に行き相談しても無意味です。

われわれエース不動産の強みは、過去のノウハウを活かし審査の通過率が非常に高い事です。

また家主と直接取引ある物件も多数取り揃えており、保証会社もかなり緩いところも選択できることです。

まずは何か不安を抱えている方がいらっしゃれば、是非ご相談下さいませ。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:39

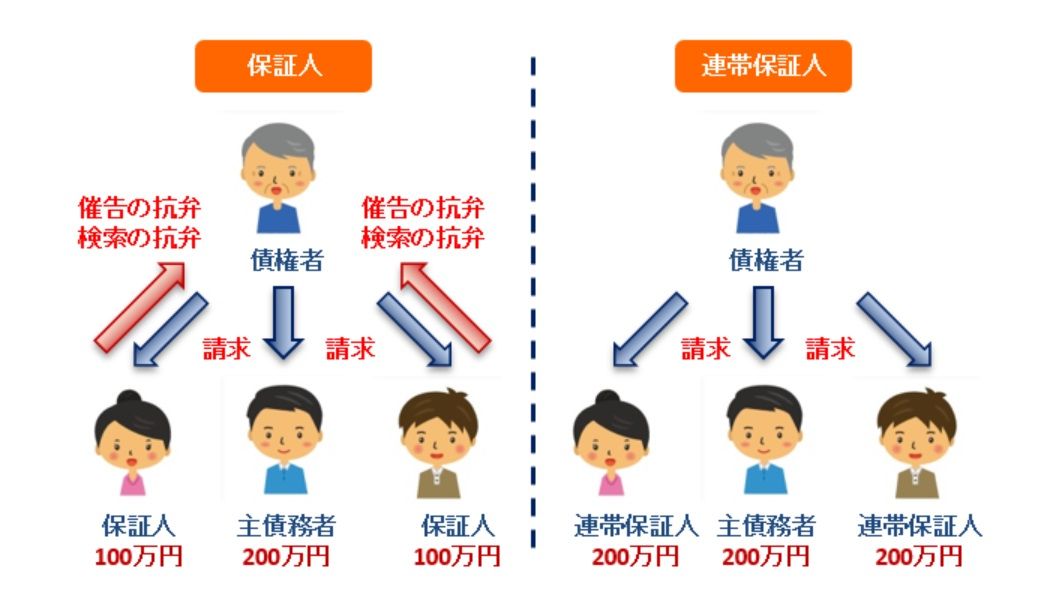

賃貸物件を契約する際に、連帯保証人を選定しなければならない場合があります。連帯保証人とは、契約者が万が一家賃の支払いを延滞した場合や失踪した方に、契約者と同じ債務や管理責任を負わなければならない人を意味します。

連帯保証人と保証人の違い

連帯保証人と保証人の立場は異なります。

法律的には、連帯保証人も保証人にしても借主が支払いを怠った場合、借主の代わりに返済することになります。

しかし保証人の場合ならまず借主に対して家賃の支払いを求められますが、連帯保証人には「催告の抗弁権」、つまり「連帯保証人が家賃の返済を請求された場合に、入居者に催告して支払いを拒否することができる権利」がありません。

請求された段階で必ず支払う義務が発生するのです。連帯保証人は「保証した人と一緒になって契約を結んでいる」という位置づけと考えていいです。

最大の役割は家賃滞納時の金銭の保証

大家さんは賃貸としてマンションなどの物件を貸し出すわけですが、どうしても入居者が家賃の支払いを怠ったときの保険がほしいと考えます。家賃の滞納は大家さんにとって最も避けたいことであり、入居者が家賃を支払わなかったとしても連帯保証人が家賃を払ってくれれば問題はほぼありません。

そのため連帯保証人を選定することで、これらのリスクをなくし金銭の保証をしているのです。

金銭以外の賃借人の責任を保証

例えば入居中にお隣の部屋同士で騒音トラブルがあった際、いくら本人に注意しても改善が見られない場合は連帯保証人を通じて本人に注意することができます。その他ですと、入居者(借主)が失踪(突然いなくなる)した場合、室内に残された残置物を撤去するこも必要です。

賃貸の連帯保証人ってどういう人がなれるの?

一般的な認識は以下条件があります。

● 国内在住

● 3親等以内の血縁者(従弟はOK)

● 一定の収入がある方(パート/アルバイト/年金受給者除く)

● 収入が賃借人よりも多い(1.2倍以上)

● 年齢が35~60歳未満(が望ましい)

上記は商慣習上の理解です。具体例を下記にまとめました。

【OK】

(A)45歳の父親、正社員で勤続15年、年収500万

(B)55歳の叔父、公務員で勤続30年、年収800万

(C)35歳の叔父、公務員で勤続30年、年収800万

【グレー】

(D)31歳の弟、士業(弁護士や税理士等)で勤続3年、年収750万

(E)60歳の父、再雇用で勤続38年、年収700万

(F)50歳の母、自営業で起業歴20年、年収650万

【NG】

(G)35歳の弟、正社員で勤続1年、年収250万

(H)45歳の父、正社員で勤続10年、年収500万だが自己破産経歴有

(I)40歳の姉、水商売で水歴15年、年収850万

【例外】

(J)23歳の弟、Toutuberで起業4年、年収1,550万、純資産(不動産等)5,000万

(K)75歳の父、会社の会長、年収1,000万

(L)40歳の3親等以外の親戚、国会議員歴5年、年収2,000万

(M)40歳の父、無職、資産化不労所得年収2,000万

(N)30歳の兄、会社員で対象の保証会社で勤務、年収400万

※あくまで当社調査及び実績を基にした例です。

一般的には、信頼できる人というものは、安定した職業に勤めている支払能力のある人が十分に信頼できる人といえます。

学生であれば現役で勤めている親、就職した子供や兄弟であれば連帯保証人として認められることが大半です。安定した職業に就職しているということが大きなポイントとなります。

なお、十分に信頼できるからと友人に連帯保証人を頼もうと考える人もいらっしゃいます。しかし今は交流があっても数年後には疎遠になっているケースも考えられることや、親族に比べ責任感が希薄になりがちなため、基本的に友人を連帯保証人にすることはできないとしていることが多いです。

支払い能力が十分にある人でも、いくら親や兄弟だからといっても、定年退職していたり、療養中であったりすると支払い能力があるとはいえません。連帯保証人は万が一の場合、借主に代わって支払いを求められますので、相応の収入が必要です。

そのため安定した収入がある、現役で働いている方が望ましいのです。

連帯保証人になるために必要なもの

・印鑑証明書

・収入証明書(源泉徴収票、直近の給与3カ月分)

・住民票

不動産会社にもよりますが、連帯保証人は借主と同じ債務を負担することになるため、借主が準備する書類とほぼ同じ書類が必要になるケースが多いです。

連帯保証人にお願いしたいと考えている人には部屋探しを開始した段階でお願いしておけばスムーズに手続きすることができるでしょう。

連帯保証人になれない人もいる

働いていればすべての人が連帯保証人になれるわけではありません。借主同様、連帯保証人も審査の対象となります。

年金暮らしや年収が少ない場合で、連帯保証人として認められるには、どのくらいの年収が必要なのでしょうか。これに関しては、審査は物件や大家さんによってさまざまですので明確な金額の規定はありません。

なにより、家賃によって変わります。例えば、月数万円の物件であれば審査のハードルが下がる場合もありますが、家賃が高額になればなるほどに、ハードルは高くなるものと考えてよいでしょう。少なくとも借主よりも年収が多いほうが望ましいです。

大家さんの立場にとっては、収入が低い人を連帯保証人に選定されたとしても、万が一、借主が支払いを延滞した場合に代わって支払えないことも想像できます。そのようなリスクを避けるために、年金暮らしや年収の少ない人は審査が通りづらくなります。

複数の保証人を立てれば連帯保証人とするケースも

一人の連帯保証人を立てずとも、複数の保証人で対応している不動産会社もあります。複数の保証人を立てることで、万が一の際に家賃回収できる人が増えリスクが減るという考え方です。不動産会社や物件によって異なりますので、契約前に確認してみましょう。

クレジット払いによって連帯保証人を立てないケースも

最近では家賃をクレジットカードで支払える物件が少しずつ増えてきました。クレジットカードでの支払いを選択することによって、カード会社が一旦家賃を負担し、後日借主がカード会社に支払いをすることになります。カード払いにすることによって、連帯保証人を立てなくても支払いがスムーズに行われるので、連帯保証人は不要となるという仕組みです。

契約上どうしても連帯保証人を立てなければならない物件もありますが、決して形式上だけで立てるものではありません。今回紹介したように、立てた側にも立てられた側にも重大な責任があることを覚えておきましょう。

連帯保証人には迷惑をかけないことが大前提

「連帯保証人を立てたから家賃を延滞していい」というわけではもちろんありません。トラブルを避けるために契約上連帯保証人が必要というだけで、基本的に支払いは借主が行うことが大前提です。家族や親戚を連帯保証人に選定したからといって迷惑をかけてはいけません。

お部屋探しや賃貸契約で困ったときは、ぜひエース不動産にご相談を今回はアパートなどの賃貸契約における連帯保証人について紹介しました。契約周りは複雑で、分からないことも多いと思います。もしわからない項目があれば、私達エース不動産にお気軽にお問い合わせください。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:39

緊急連絡先がいない…嘘でもいい?

どんな時に連絡がいくのか 前編

今回は緊急連絡先について、下記の疑問について解決して行きたいと思います!

・緊急連絡先と保証人の違いが解らない!

・緊急連絡先にはいつ連絡が行ってしまうの??

・嘘の連絡先を書いているんだけど、部屋を追い出されてしまう!?

・緊急連絡先は親族じゃないとダメ?誰でもいいの?

【賃貸契約の緊急連絡先①】緊急連絡先ってそもそも何?保証人との違いについて。

まず、はじめに緊急連絡先と保証人の違いについてご説明します。

連帯保証人はどんな責任を負わされるの?

保証人とありますが連帯保証人のことです。※正確にいうと保証人と連帯保証人は異なりますが割愛します。

連帯保証人と緊急連絡先の決定的な違いは『入居者と同等の債務を負うか負わないか』です。

連帯保証人は入居者と同等の債務を負います。例えば入居者の身に万が一の事があって家賃を滞納しているといった場合に、連帯保証人は支払う義務があります。

家賃滞納時に、大家さんから支払い督促が来た場合拒否することは契約上できません。それが連帯保証人です。※賃借人に財産があることが分かっている場合は、そちらから取り立てることを主張することは出来ます。ですが、財産があれば事前に賃借人は家賃を支払うために工面すると想定されます。

どんな人が連帯保証人になるの?

連帯保証人は基本的には賃借人の三親等であることが原則(法的な制約はありません)です。

但し、親族の中でも一定の収入があり、双方の関係性が良好である必要があります。連帯保証人の属性(収入等)が規程以下の場合、審査に不通orそもそも審査を拒否されることもあります。審査事項は入居者とほぼ同一です。なぜなら、負う責任も同じだからです。

※入居審査事項については、BLOG「保証会社の審査に落ちた場合はどうすればいい?事前の対策を大公開!」を参照ください。

そのため、定年していて貯金のあまりない祖父母等は連帯保証人をNGにされる場合が多いです(本質的には連帯保証人からお金を回収できるかどうかが判断基準です)。

緊急連絡先はどんな責任を負わされる?

結論からいうと、緊急連絡先は、連帯して賃貸借契約についての債務を負う必要はありません。

入居者が支払いをしておらず行方がわからなくなった場合などには、管理会社から「連絡がうまく取れないのですが、何かご存知ですか?」と連絡が入ったりしますが、督促を受けることはありません。

※余談ですが、私(エース不動産代表)が、過去家族の緊急連絡先になった場合に、家賃滞納があったときなぜか代位弁済を求められました。連帯保証人ではないため、支払う義務はないと主張したのですが、管理会社の担当者の方が、感情的になりそう言われたものと思います。このことから、潜在的に緊急連絡人が代位弁済を請求されることがあるかもしれません。実際は緊急(本人と連絡が取れない時だけ)の際の連絡先なだけです。

つまり、賃貸契約の際にはどういった形でも入居者の情報だけでは入居できない場合が殆どです(当社保有物件や、提携先オーナー様物件では入居者情報で契約できる物件もあります)。そのため連帯保証人であったり緊急連絡先であったり、賃借人以外の情報が必ず必要になります。

『連帯保証人になってくれそうな人には当てがないから、、』

という方は、保証会社を利用して債務を負う必要のない緊急連絡先になってくれる方を用意しましょう。

※保証会社については、「賃貸保証会社の種別、審査の特徴について10社を紹介!」を参照ください。

どんな人が緊急連絡先に設定できるのかに関しては次項で説明していきます。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

次項:【賃貸契約の緊急連絡先②】どんなときに連絡がいく?審査だけでも連絡されるの?・・・

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:39

シングルマザーでも審査に通る方法や審査基準を満たす方法とは

(この記事は、約5分で読めます)

Tweet

目次

1. シングルマザーの審査はなぜ厳しいのか

1.1 子供の年齢

1.2 仕事の問題と収入

1.3 間取りの問題

2. 審査基準は状況次第で変わる

2.1 職業や雇用形態がどうなっているか

2.2 年収や月収がどれくらいか

2.3 近くに身内が住んでいるか

3. どのような探し方が良いか

3.1 保証会社の審査が緩い物件

3.2 管理会社の融通が利く物件

3.3 なるべく希望条件を少なくする

4. まとめ

1. シングルマザーの審査はなぜ厳しいのか

母子家庭・シングルマザーが何故審査に通らないのか。

この内容は、色々な事が考えられます。

まずは、仕事をしているかどうか。

また何の仕事をしているのかというのも問題です。

次に、お子様の年齢も関係してきます。

✓子供の年齢

お子様が小さいと夜泣きする、足音がうるさい等の騒音トラブルがあるので、近隣住人のクレームを考えて入居出来ない物件も多くあります。子供の年齢が何歳かにより嫌がられるケースが多いです。

特に嫌がられるのは、0歳から3歳です。

夜泣きするというのが一つの理由です。

やはり近隣住人からのクレームになると家主や管理会社は対応しなくてはなりません。

これは他の方と比べると大きな手間となるので、嫌がる家主や管理会社が多いことから審査に通らない原因となります。

次に嫌がられる年齢は中学生未満です。

どうしても小学生となると、周りの事を考えないケースが多いので、足音も気にしないため、足音がうるさいというクレームが近隣住人から入ってしまいます。

✓仕事の問題と収入

シングルマザーの方の多くは、仕事をしていても子供のお迎えという大事な事が関わってきます。

そうなると、一般的な会社員と違いフルタイムで働く事が出来ない現状があります。

そうなると仕事も選ばなくてはなりません。

昼間の仕事でアルバイトやパートで生計を立てている方も多いでしょう。

昼間に働いている場合、日中は誰が子供の面倒をみるかという問題から、近隣に親戚や身内が住んでいるという問題も大きく関わってきます。

収入の多い仕事を選ぶ方も多いですが、キャバクラ等の夜職で生計を立てている方も多くいらっしゃると思いますが、原則は賃貸審査で夜職は審査に通りづらい事もあり、家主も嫌がる方が多いです。

他にも、元旦那からの養育費やお住まいの市区町村から手当てがあるので、それで生計を立てている場合も多いかと思います。

そういった場合も審査は厳しくなるケースが高いです。

理由としては、養育費の支払いがされないケースが多いからです。

最初は払ってもらっていたが、徐々に支払いがされなくなったケースが多いというのが現状だからです。

多いときには、全体の8割が未払いといった現状です。

その為、その金額はあてにならず、審査基準の金額としても見てもらえないケースがほとんどです。

原則の話でいうと賃貸物件を借りたい場合、賃料の3カ月分の月収が審査基準と言われております。

仮に賃料が70.000円だった場合、70.000円×3の210.000円の月収が必要となります。

年収であらわすと210.000円×12の2.520.000円が必要です。

毎月の給与明細や源泉徴収で、この金額が超えているかが審査に通るかどうかの基準となります。

✓間取りの問題

多く方が、子供と2人だから1Rや1Kで良いという方が多いです。

ご自身が良くても、それを管理会社が許してくれるかどうかが問題です。

一般的に1Rや1Kは単身入居の間取りです。

結果、その建物は単身者しか入居していなかったらどうでしょう。

周りの方が今まで何もなく普通に生活できていたところに、子供を連れて入ったら、泣き声や足音などの騒音問題が考えられます。

そういった懸念点があることから入居を断られてしまうケースがほとんどです。

もちろん、数は少ないですが、そういった間取りでも受け入れてくれる管理会社の物件もゼロではありません。

しかし、探しているエリアや価格帯で物件があるかは別問題です。

間取りとして間違いないのは、1LDKや2DKといった間取りです。

しかし、1Rや1Kと比べれば相場も高くなります。

2. 審査基準は状況次第で変わる

審査は人それぞれ、過去の状況や現状の違いがあるので、審査に特化した不動産屋へ出向くか問い合わせをするのが正解です。

理由としては、審査に特化していなければ、審査に詳しくありません。

とりあえず申込してみましょう。という業者が多いです。

これは絶対にNGです。

理由としては、審査に一度でも落ちれば、次の審査がより厳しくなるためです。

そのため、1件目の申込みほど大事なことはありません。

✓職業や雇用形態がどうなっているか

まずは、仕事をしているのかどうかです。

大家さんの考えとしては、お仕事をしていない場合、どうやって家賃を払うのかという心配が出てきます。

その為、母子家庭・シングルマザーの方でも定職についている方は審査通過率も高くなります。

正社員で社会保険加入であれば、審査はほぼ問題ないといっても良いでしょう。

ただし、お子様の年齢や性別により審査基準が変わります。

問題になってくるのは、仕事をしていない方です。

仕事をしていないで、母子家庭・シングルマザーの方がお部屋探しをする場合にまず重要なのが審査です。

原則、無職での審査は非常に物件が限られます。

何故なら、入居後の家賃支払いは誰がどのようにするのかという問題が出てくるからです。

更にお子様がいらっしゃると、より難易度は増します。

元旦那の養育費や市区町村の手当だけで大丈夫なのかどうか。

元旦那からの養育費はいつまで続くのか。

日中のお子様の面倒は誰が見るのか等、不安要素がたくさんあるため、審査は非常に厳しい現状です。

先ほどと内容が少しかぶってしまいますが、職業も審査に関係してきます。

嫌がられる職業は水商売です。

具体的に言うと、キャバクラや風俗の方は、物件を選べるほど数がないです。

どうしても安定した収入を得られない、体を壊せば働けなくなる、結果収入がなくなるのが水商売です。

そういった事から、ほとんどの物件が水商売NGとなっております。

他にも昼夜逆の生活スタイルの仕事はNGが出やすいです。

それ以外の方であれば、審査は柔軟ですが、一番審査に通りやすいのは社会保険に加入の正社員です。

アルバイトやパートよりも安定した収入がある。

ボーナスもある場合が多く、審査にも通りやすい傾向にあります。

✓年収や月収がどれくらいか

年収や月収も審査に大きく関わります。

先ほど話した、審査基準で借りたい家賃総額の3倍の月収が審査基準です。

よく、ひとり親手当や養育費があるから大丈夫という方がいますが審査をするのは、家主や保証会社です。

自分が大丈夫でも家主や保証会社が承認しなければ住む事は出来ません。

こういった部分も含めて、審査に特化した不動産屋へ話を聞く事が部屋を借りるための最短ルートとなります。

✓近くに身内が住んでいるか

ここも審査において多少影響してきます。

日中働いている方の場合、子供が家に帰る時間帯に親が家にいるのかどうかです。

子供が1人で家にいるというのはあまりよくないです。

その為、身内が近場にいていつでも面倒を見てもらえる環境にあるのかどうかです。

近場にいて、いつでも面倒を見てもらえる環境にあるというのは審査においてもプラス要素となります。

3. どのような探し方が良いか

母子家庭・シングルマザーの方は、まず物件の審査に詳しい不動産屋へ足を運びましょう。

一般の方は、一般サイトのSUUMO等で検索しても良いのですが、母子家庭・シングルマザーの方が一般サイトで探しても参考になりません。

理由は簡単です。

母子家庭・シングルマザー向けに物件公開されていないからです。

仮に2人入居可と表示があったとしても、実はお子様の入居不可なんて物件も多いです。

広告掲載されているのもが母子家庭・シングルマザー向けのサイトではないので、あくまでもお探しのエリアや間取りの相場を調べる程度で見て頂くイメージが良いかと思います。

結果、探し方のポイントです。

まずは、審査に詳しい不動産屋へ足を運び、ご自身の状況をしっかりと話す事です。

また、担当してくれるスタッフがどれだけ親身に対応してくれるかが重要です。

タイミングとしては、引っ越しをしたい3週間前に物件探しをしましょう。

原則、申込から2週間後の家賃発生となる場合が多いです。

あまり早く部屋を決めても、無駄に家賃がかかります。

タイミングも重要となります。

また、審査に詳しくない不動産屋へ行くのは絶対にNGです。

もしそこで審査に落ちてしまえば、次に借りたい物件の審査に影響が出てしまいます。

最後に、実際に引っ越しをする際、初期費用がかかります。

初期費用とは何か

・前家賃(翌月家賃)

・当月日割り家賃

・仲介手数料

・鍵交換

・保険

・保証会社

・その他付帯サービス

こういった初期費用の準備も事前にご用意が必要です。

✓保証会社の審査が緩い物件

賃貸物件を借りる際に必ずと言っても良いほど保証会社の加入があります。

一昔前は、保証人が必須と言う物件がほとんどでしたが、

現在の募集条件は9割以上の物件が、保証会社必須となっております。

保証会社も複数あり、信販系の審査をする場合や過去の家賃滞納歴をみる保証会社もあります。

では、どういった保証会社が審査に緩いかです。

答えとしては、独立系保証会社と言って、独自の審査基準を設けている保証会社です。

ここは、過去の他社の滞納歴や信販系トラブルの履歴もみません。

そのため、犯罪歴等なければ審査に通過する可能性が高いです。

✓管理会社の融通が利く物件

管理会社も家賃をしっかり支払ってくれるなら、子供がいても了承してくれるところもあります。

数多くはありませんが、そういった融通の利く物件を探す必要があります。

✓なるべく希望条件を少なくする

かなり物件が絞られてしまうので、あまり無茶な要望はやめましょう。

例えば、何も審査に不安がない方が求めるような条件です。

バス・トレイ別で、洗面台も独立じゃないと嫌。なんて事を言うと家賃相場も上がりますし、初期費用も高くなります。

もちろん、それなりに収入もあり、初期費用もご準備出来るのであれば問題ないですが、

初期費用もあまりない、家賃も相場よりも安い場合、業者によっては、話すら聞いてくれません。

弊社へお越しいただくお客様の多くも、他社に何件かいったが門前払いされたという方が多いです。

あまり無茶をいうとそうなってしまうので気をつけましょう。

4. まとめ

母子家庭・シングルマザーの方が部屋を借りる際、審査は非常に厳しくはなってしまいます。

しかし、物件を借りる事が出来ない訳ではありません。

弊社でも何件もの契約を交わしてきた実績が御座います。

まずは、エリアや賃料、初期費用の準備をしましょう。

また弊社は、そういった方の需要に合わせて、審査に柔軟な物件を複数取り扱っております。

まずは審査に柔軟な物件探しをお手伝いさせて頂きますので、一度審査に落ちてしまった方でもご安心ください。

この記事を書いた人 後藤 業界歴 9年 | 不動産業界歴9年で保証会社での勤務経験もあるため、保証会社の特徴や特性は熟知しています。 また、ニュージーランドに4年住んでいたので英語での対応もお任せください。 |

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。