カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:58

ダイワハウス(D-room)について、

実際審査は厳しいの?

審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. D-roomの概要

2. D-roomは信販系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. D-roomの審査に落ちたときの対処法

10. まとめ

1.ダイワハウス(D-Room)の概要

大和リビングは大和ハウスグループの中で賃貸住宅(D-room)を専門に取り扱っています。

D-room Cardという、クレジットカード機能を搭載したD-room独自の電子カードキーを発行しています。D-room Cardを玄関の装置に当てるだけで、鍵を刺さなくても施錠・解錠ができます。

(ただし、クレジット機能を付けるかどうかは選べます)

会社名称:大和リビング 株式会社

本社所在地 :東京都新宿区西新宿6-11-3 Dタワー西新宿 9階

設立年月日:1989年

資本金:1億円

加盟団体:CIC

主要株主:大和リビングマネジメント株式会社(100%)

2.D-roomは信販系保証会社(審査難易度:★★★★☆)

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

D-roomは金融情報(CIC)と照らし合わせて審査をするため過去にクレジットカードなどの滞納、携帯電話(本体代)未納、奨学金未納、住宅・自動車ローンの滞納がある方は審査が通りません。また、新生銀行と全面提携していることにより、銀行貸付時の審査ノウハウも持っている可能性が高いです。

「信販系保証会社」は、保証会社レベルでは最も審査難易度が高いと言えます。

なお、信販系保証会社は他にも以下のような会社があります。

★=審査難易度

アプラス ★★★★★

オリエントコーポレーション ★★★★★

オリコフォレントインシュア ★★★★★

エポスカード ★★★★☆

ジャックス ★★★★☆

セゾン ★★★★☆

セディナ ★★★★☆

D-room ★★★★☆

SBIギャランティ ★★★★☆

など

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(D-roomの審査部の最低基準)をクリアしているか。

②申込書及び署名欄が“自筆”or“自筆と似た筆跡”かどうか。

③所有者(大家さん)がNGを出している職業かどうか。

④反社会的勢力に該当しないか。

⑤本人確認連絡の際に、虚位事項がないか。

⑥エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

なお、「①」の中で最も重要なことは年収(月収)に対しての家賃予算があっているかどうかが重要です。以下、家賃支払に対する予算一覧の参考です。

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。

保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

「②」は信販系の中でも一部の保証会社が行っています。

申込書と審査通過後の契約時に書く契約書の筆跡をチェックされます。

そのため、不動産会社の人が筆跡を似せないで代筆をした場合、あとでトラブルになる可能性があります。

↓もっと細かい事が知りたい方↓

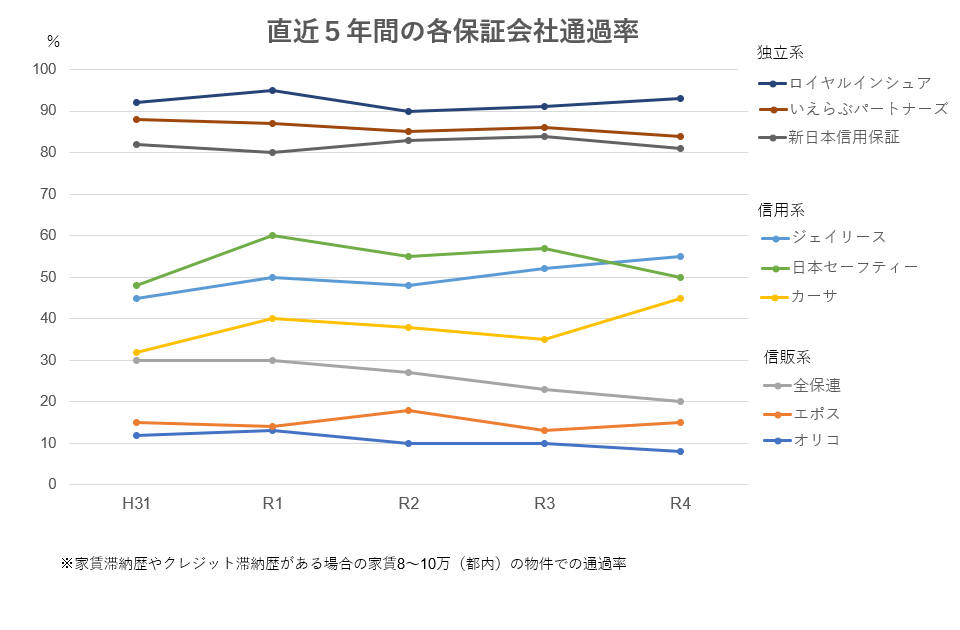

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由はD-roomの社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。

当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

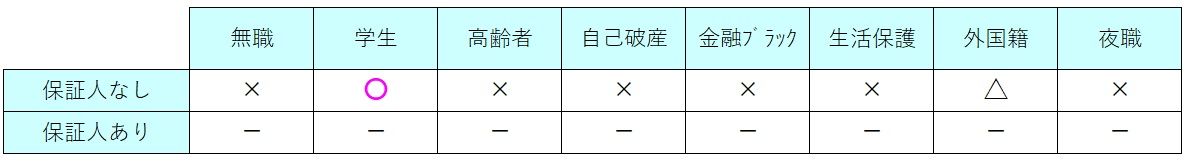

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査が厳しいのが見てわかります。基本的には審査が非常に通りにくいです。

そして連帯保証人の有無は関係ありません。

雇用形態と勤続年数も審査に影響します。

雇用形態は正社員、勤続年数は3年以上あれば問題ありません。

「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

反対に収入が不安定になりがりな職業はD-roomの審査に不利です。

例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

- 転職や就職で一時的に無職の場合は内定通知書等で審査可能です。

- 個人事業主やフリーランスは安定した収入を3期分の収入証明書で示す必要があります。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:即時

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。

なお、本人確認が1週間以上取れない場合は、

管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がD-roomに未着

(仲介会社に渡してもそこから先が怠慢でD-roomに提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。基本的には即日で審査結果が出ます。

7.保証料

初回保証料:総賃料の50%~

月額手数料:総家賃等×~1.0%

更新保証料:1万円

---

【裏技】

仮に、物件が空室期間が6ヶ月など、難有りな物件の場合は、初回保証料を貸主(大家さん)に負担してもらうという交渉ができます。

通常の礼金をゼロにするよりも、交渉しやすいこともあるので、空室期間が長いかどうかを仲介会社に聞いてみるといいかもしれません。

---

他の保証会社との違いは、更新料がない代わりに、月額保証料があるというイメージです。

ですが、この月額保証料は掛け捨てしているだけの無駄払いに見えますが、この保証会社の場合、家賃は自動引き落としです。そのため、自動引き落としではない場合、家賃は振込みですがその際に銀行に払う振込手数料(220円~770円)がかからないという点が大きなポイントです。

また、振込に行くという手間がかからないのも大きなポイントです。手間なく、振込手数料なく支払えるというのが「月額手数料」を支払う最大のメリットです。

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

-必要書類の例-

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

※他にも必要となるものは追加で不動産会社経由で連絡がきます。

9.D-roomの審査に落ちたときの対処法

審査に落ちた時は、一部の管理会社は他の保証会社で再審査をしてくれます。

とくに信用系保証会社で再審査が受けられます。これは救済措置のようなイメージです。

ただし、信用系が落ちると後がありません。

信用系(LICC、LGO)も審査を通す方法がいくつかあるため必ず以下コラムをご一読ください。

覚えておくといいポイントして、

救済措置方法には、

信販系→信用系

はありますが、

信販系→独立系

というパターンはほぼありません。

信販系を使っている管理会社は比較的大手が大きく、

独立系しか審査の通らない人は受け付けたくないというのが本音です。

なお、再審査の前にやっておく準備をいくつか説明します。

それは、不動産会社へ情報を渡すタイミングで、あらゆるアピールポイントをセットで提出したほうがベターです。

アピールポイントとは、資産情報(預貯金等)、収入証明(源泉徴収票や給与明細、確定申告書等)、本人確認書類、勤務先情報、連帯保証人が付けられるかどうか、などを指します。一例をあげると、

①連帯保証人が付けれる方:

申込=審査をする“前に”、連帯保証人を付けれるということをアピールする。

②預貯金がある方:

申込=審査をする“前に”、預金通帳を提出できることをアピールする。

③無職や仕事をしていない方

①は、どの保証会社でも提案を受けると、好印象を受けます。そのため、親や親類が支援してくれる場合は遠慮なくスネをかじりましょう。とはいえ、1つリスクがあるとすると、親から「保証会社に入るのになぜ、俺(私)が連帯保証人になるんだ?そんな物件やめてしまえ」という思わぬ反感を買うことがあります。

②は、収入や勤務期間、雇用形態などで不安がある方がとるといい方法です。その際、預貯金の目安は家賃の1年半~2年分貯まっていると安心圏内です。

③は、無職の方が審査を通すと正直に申込書を記入して提出しても審査が通る可能性は10%以下です(もちろん、絶対に審査が通らないというわけではありません)。

とはいえ、10回やって1回通らないため、あまり現実的な方法ではありません。

一方で、在籍会社を利用する方も多くいますが、弊社ではこの方法を推奨していません。理由はリスクがあることと、費用がかかるためです。

その内容を細かく書いた記事を載せておきます。合わせてお読みください。

賃貸審査の在籍会社(アリバイ会社)とは?費用、成功報酬やおすすめの会社について

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ただし、信販系審査はクレジットカードが有効であれば、それ自体がかなりの強みです。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、D-roomの審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、再度別の保証会社へ申込をする場合であれば審査通過率は高くなります。

審査が落ちそうな要因がご自身で心当たりがある場合は申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴

※公開物件は弊社管理物件の一部です。

(登録料は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。