カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/07/05 23:56

今やCMを全国で流すほどの大手保証会社になった全保連株式会社(略称、全保連)。

全保連の2024年度最新版の審査基準や、その攻略方法を完全大公開!

1 全保連の概要

2 全保連は信用系→信販系保証会社

3 属性ごとの審査基準

4 審査に必要な書類

5 審査にかかる時間はどれぐらいか

6 保証料

7 本人確認の電話はいつくる、来ない場合もある?

8 全保連に落ちた場合や、通らない要素が多い時はどうする?

9 審査を突破する方法

10 まとめ

1.全保連の概要

会社名称:全保連株式会社 (ZENHOREN CO., LTD.)

本社所在地 :

【東京本社】

東京都新宿区西新宿1-24-1 エステック情報ビル16F TEL0570-098-999

【沖縄本社】

沖縄県那覇市字天久905番地 TEL098-866-4901

会社設立: 2001年11月16日

資本金: 9,950万円

協定不動産会社数 :46,802社(2020年3月末現在)

年間申込件数 :413,849件(2019年度)

累積保証件数 :263.9万件(2020年3月末現在)

LICCに加盟している、保証会社の中では最大手の保証会社です。特徴は、大きく2つあり、

本社が沖縄と、東京にある。審査の連絡は沖縄本土から「098~」の市外局番から電話がかかってくる。

連帯保証人をつけると保証料率が下がり、かつ、審査通過率が格段に上がる。(数値で表すと、事故歴がない場合に限り、20%→70%~80%※といったイメージです。※あくまで私の感覚値です。)

となります。そして、協定不動産会社46,802社というのは、平成31年3月末時点の全国の(法人)不動産会社数が108,800社※ある中の約43%に相当するわけですね。2.5回に1回の割合で審査に絡んでくる計算です。

つまり、

全保連の審査に落ちると、全国の35%の物件が借りれなくなる可能性があるという訳です!また、テレビCMを多くやっているため、今後は協定不動産会社数も増える傾向にあります。

※参典:「㈶不動産適正取引推進機構平成 30 年度末 宅建業者と宅地建物取引士の統計について 別表1-1宅地建物取引業者免許権者別・組織別業者数一覧表」より

2.全保連は信用系保証会社→信販系保証会社

保証会社は大きく3つに分類できます。

①独立系

②信用系(LICC、CGO)

③信販系

審査通過難易度は、①<②<③という風に難しくなります。この中で、全保連は【②信用系(LICC)→③信販系保証会社※】に該当します。

更新:2022年6月より、JICC(個人情報保管機関)に加盟したことで、

信販系保証会社にレベルアップしました。

LICCはその会員間で、加入者(契約者)や緊急連絡先人の情報を共有しています。そのため、滞納者や優良者の情報が、他の会員でもわかるようになっています。

また、JICCは個人情報保管機関として、金融情報を管理しています。

そのため、個人のクレジットカードやローンを滞納したり、未納分があるとブラックリストに載り、

入居審査時にその情報と照合され、審査を落とされるリスクがあります。

なお、情報の抹消は、保証委託契約の終了から5年間

(滞納をしている場合は、債務が消滅=全額返済して5年後)です。

審査の基準は、大前提として、過去全保連で滞納履歴がないかどうか。そして、LICC会員で家賃滞納がないかどうか。がポイントです。そのため、金融ブラックであろうと、自己破産をしていようとCIC情報を確認しないため、その点では信販系よりも緩いと言えます。

更新:JICCにブラック情報が登録されている場合、審査が通りません。

信用系よりも審査が厳しくなったと言えます。

さらには、全保連加盟時の家賃遅延は、そのままJICCに事故情報が登録され、

他のローン関係の審査に影響をします。

このことは、軽く考えるとあと痛い目をみます。

例えば、過去にあった例では

『結婚を前提にしていた婚約者がと結婚式場を決める際にローン支払いができる珍しい結婚式場でローン払いをしようとした。ただローン審査が通らずあとで調べてみたら数カ月前の家賃滞納履歴があり、

パートナーは不安になり婚約破棄』

『夫婦で待望の新車を購入しようとし、カーローンをしたが審査が通らず。理由は旦那が不倫相手との隠れ家の家賃滞納が原因でJICCに登録。それが発覚してしまった』

という様々なケースです。どちらも二次被害的な要素はありますが、

家賃滞納→JICCへブラック情報として登録→トラブルという流れです。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

3.属性ごとの審査基準

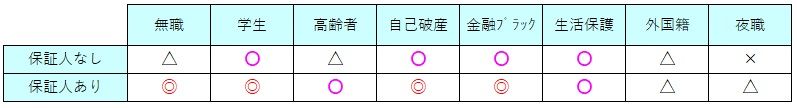

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

特徴として、連帯保証人がいなくとも比較的審査通過率が高いという部分が大きなポイントです。

極端に審査は厳しくはありませんが、

将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇無職の場合

働いている人でも落ちるケースがあるので、無職のときは審査がゆるい独立系の保証会社が使える物件を探したほうが良いです。

預貯金の残高が家賃の2年分以上ある、内定が決まっているなどの事情があるときは、不動産屋に相談してみてください。

◇フリーターの場合

収入が安定していると証明できれば、審査通過は基本的に可能です。

また、家賃の1~2年分の貯金がある人は、銀行の発行した残高証明書を提出して預貯金審査をしてもらいましょう。

アルバイト歴が短く、収入が不安定な人は、収入が安定している保証人を立てるか、親の名義で審査をしましょう。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇外国籍の場合

外国籍の場合は、審査通過確率は「△」ですが、必要書類が準備できて、収入があれば審査に通ります。

必要書類は外国人登録証明書か在留カードです。

また、大東建託には5ヶ国語(英語・中国語・韓国語・ポルトガル語・スペイン語)対応のサポートセンターがあるので入居後も安心して生活できます。

◇国民健康保険の場合

国民健康保険でも、『収入が安定している』、『家賃を滞納しない』など、ほかの審査項目をクリアしていれば、審査は通過可能です。

あくまで社会保険のほうが、審査に有利というだけです。

◇過去に家賃滞納歴がある場合

過去に他社で家賃滞納した場合、全保連は審査のうえで家賃滞納歴を調べるため通過確率は大幅に下がります。

◇借金がある場合

借金があったとしても、「月々の返済をしながら家賃を支払っていける」支払い能力があれば、返済の延滞がない限り特別不利になることはありません。

ただし返済に遅延がある場合は通過確率は大幅に下がります。

また収入に対して家賃が高ければ高いほど審査通過の可能性は下がります。

目安としては『収入の3分の1』までに家賃がおさまるようにすると審査通過の可能性が高まるイメージです

【家賃の対する収入の目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 属性 | 必要書類 |

| 未成年 | 親権同意書 |

| 自営業者 | 確定申告書、納税証明書など |

| 内定者・転職者 | 内定通知書、通帳コピーなど |

| 生活保護受給者 | 保護決定通知書(受給額がわかるもの) |

| 年金受給者 | 年金受給証明書(受給額がわかるもの) |

| 外国籍 | 在留カード、特別永住者証明書 |

| 夜職 | 通帳コピー |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.審査にかかる時間はどれぐらいか

通常1-2日で終わります。

全保連で過去滞納があった方、LICC、JICCで事故歴が共有されている方は15分で否決結果が出ます。

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。なお、本人確認が1週間以上取れない場合は、管理会社から申し込みい自体を一旦棄却される可能性があります。

6.保証料

基本は下記2パターンです。

連帯保証人あり

初回総賃料の30%~ / 年間更新料 1万円

連帯保証人なし

初回総賃料の80%~ / 年間更新料 0万円

2022年になり、下記パターンも出てきました。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

7.本人確認の電話はいつくる、来ない場合もある?

本人確認の電話は、最短申込当日、

申込要件が全て揃っていれば1~2日が平均的なタイミングです。

ただ、ここ数年の傾向を見ると、本人確認の連絡なく審査結果が届くことが多いようです。

加えて、勤務先への連絡は現在ではほとんど来ない傾向にあります。

8.全保連に落ちた場合や、通らない要素が多い時はどうする?

審査に落ちる方は、4パターンあります。

①過去に全保連で滞納履歴がある。

②申込書に虚偽記載がある。

③申込書の内容が不十分(収入証明が出せない、連帯保証人がいない、自営業開始時点で実績がない等)である。

④収入の3~4分の1に家賃が収まっていない(高額家賃物件除く)。

⑤JICCにブラックリスト登録をされていない。

更新:⑤を追記しました。

言わずもがな、①と②と⑤は何をしても通りません。

しかし、③に関しては、全保連の営業担当から、審査合格になる要素があれば、「●●を提出してくれれば」「保証人として●●の方がいれば」など提案をしてくれます。

実際に私が以下の属性の方の審査を依頼したとき、審査が通りました。

属性:30歳前半、女性、3年間自営業→新規法人設立したばかり、雇われ代表で株主は別、収入は月収25万円、連帯保証人なし、重飲食店で営業実績は食べログなどでは高評価、2店舗目の賃貸審査

申込物件:家賃45万円の重飲食店店舗

審査結果:初回は否決→

担当営業の方が「連帯保証人に、代表者+株主を付ける。緊急連絡先に親族を設定」をしてほしいと提案。→2回目に審査通過

という流れです。属性だけを見ると、厳しい目で見られるところを担当営業の方が審査通過のアドバイスをくれるので、数字だけを見る保証会社に比べ、人情味があり、歩み寄ってくれる良さがあります。

9.審査を突破する方法

ズバリ、審査に自信がない方は、下記を試してみてください。

①連帯保証人が付けれる方:申込=審査をする“前に”、連帯保証人を付けれるということをアピールする。

②預貯金がある方:申込=審査をする“前に”、家賃×24ヶ月分が貯っている預金通帳を提出できることをアピールする。

③申込書は自筆で書くようにする。

④審査が緩い保証会社で二次審査をしてもらう。

⑤不動産会社が直接大家さんと繋がっている物件を借りる

⑥不動産会社が大家さんである物件を借りる

①は、どの保証会社でも提案を受けると、好印象を受けます。そのため、親や親類が支援してくれる場合は遠慮なくスネをかじりましょう。とはいえ、1つリスクがあるとすると、親から「保証会社に入るのになぜ、俺(私)が連帯保証人になるんだ?そんな物件やめてしまえ」という思わぬ反感を買うことがあります。

②は、収入や勤務期間、雇用形態などで不安がある方がとるといい方法です。その際、預貯金の目安は家賃の1年半~2年分貯まっていると安全圏内です。

③は、代筆が不可なことがあるためです。申込書の記入は、不動産会社の人が代筆してくれることがありますが、審査が厳しい保証会社の場合は、代筆を見抜いて審査否決を出す場合があります。

これは、私たちの業界では凡ミスと言われるレベルですが、新人営業マンの場合、よくこれをやります。。

そうなってしまっては、遅いため事前に回避できるリスクは失くすように努めましょう。

④は、最も現実的な方法の1つです。

保証会社の審査というものは不運に落ちてしまうことがあります。その理由は不明確ですが、管理会社も保証会社からその内容を聞かされることはありません(例外を除く)。

そのため、一般的には、管理会社は保証会社の一次審査で通らなかった人ように他の保証会社で審査をしてくれます。これを「二次審査」と呼びます。

具体的に言うと、

一次審査:全保連【審査NG】

↓

二次審査:JID【審査NG】

↓

三次審査:いえらぶパートナーズ【審査OK】

という流れです。最後のいえらぶパートナーズで審査が通れば、申込者は審査が通り、契約に進むことができます。

結局、大家さんは家賃が滞りなく入金されればよく、申込者は審査が通れば保証会社がどこでもいいという考えがあります。

そのため、一次審査でNGだったとしても、二次三次と諦めずに不動産会社に審査をしてもらうように交渉しましょう。

※ただし、家賃に対して収入が低すぎることや、そもそも無職やネットに名前が悪評として掲載されている場合は、この限りではありません。

⑤と⑥は、いわゆる建物を管理している会社(管理会社)から直接借りる方法です。とはいえ、一般の方がSUUMOやHOMESと言った物件サイトを見ても区別はつけられません。

そして、さらには物件ごとに保証会社が異なる可能性が高く、どの物件が審査が緩い保証会社を利用するかも不明です。

では、どうするか?

都内には、不動産仲介会社+管理会社+大家会社(その会社で物件を保有している)会社が5社あります。

別動画でその内容を説明しているものがあります。以下よりご確認ください。

10.まとめ

私が、賃貸を始めたのが2012年頃でしたが、このころは全保連は比較的審査が緩いと言われていました(感覚的には今のエルズサポートや、ニッポンインシュアのような位置づけ)。

ですが、契約件数を順調に伸ばした現在では、滞納トラブルに割く人件費工数削減のためか、間口を狭めて、現会員や加入者を大事にしていく方針を取り、審査基準が厳しくなったのかと思われます。

また、2022年6月より、信用系保証会社から信販系保証会社にレベルアップしたことにより、さらに審査基準は厳しくなったと言えます。

経営的観点から見ると、運営費(家賃&人件費等)の低い沖縄を本拠として、ストックビジネスの利点をうまく活用していることで業績を順調に上げているのですね。

それゆえに、全保連が通らなかった場合は、信用系保証会社である、JID(日本賃貸保証)や、エルズサポートを多用している管理会社が増えています。

全保連に通らなくても諦めずに粘っていくことが審査突破の重要点となります。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は弊社物件の一部です。

(登録は無料です)