「保証人、保証会社でお困りの方必読情報」の記事一覧(278件)

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

フリーター、無職、貯金なしで一人暮らしをする!

審査突破術を大公開

(この記事は約6分で読めます。)

目次

1.そもそも入居審査とは?

1.1 なぜ入居審査をするのか

1.2 必要な書類はなにか

2.入居審査の判断基準

3. 一人暮らしに必要なお金は?

4.フリーター・無職・貯金なしでも審査に通るのか

5.まとめ

貯金がない、無職やフリーターでも一人暮らしってできるの?

一人暮らしの理由は様々。それでも、突如としてそのタイミングが来るのも人生。

でも、お部屋探しが難しいのは世の常。

入居審査では、職歴や貯金がない方には精神的にもかなりのハードルになります。

そんな気持ちを少しでも和らげるための、

貯金ゼロでもフリーター無職でも、入居審査を通りやすくする方法を解説します。

1.そもそも入居審査とは?

まずは、入居審査の基本情報を押さえておきましょう。

✔なぜ審査をするのか?

賃貸物件は、決して安い買い物ではありません。それは借りる方や貸す方(大家さん)の双方に言えることです。

大家さんの目線としては大切な高額資産を誰彼構わず貸し出すことができないとイメージができると思います。物件や土地に不利益なことが起こればその資産価値は下がってしまいます。滞納があれば収入がその分減ってしまいます。

また、もし銀行からお金を借りて(ローン)を組んで買っている場合は、滞納という火の粉が自分にかかってきます。そのため、物件の持ち主は貸し出す前に安心して貸せる相手なのかを知る必要があるというわけです。

そのチェック項目を形式化したのが、入居審査といえます。内容は大家さんと不動産会社へ提出した書類だけでなく、来店時や内見中の言動なども材料にしながら条件に見合うかどうかを判断されます。

✔必要な書類

入居審査で必要になるのは、基本的に以下の4種類です。

・身分証(運転免許証、パスポートなど)

・本人の収入証明(源泉徴収票、確定申告書、納税証明書など)

・保証人の収入証明

・在職証明書(会社員の場合) / 内定(採用)通知書(内定状態の場合)

必要書類を期限内に不備なく提出するのも、入居審査で好印象を与える要素なので気を付けましょう。

2.入居審査の判断基準

次は、詳しく入居審査時に何が重要視されるか見ていきます。

入居審査で最重要視される条件は、主に以下の通りです。

・反社会的(暴力団・半グレ等)勢力ではないか。

・家賃を滞納せず払えるか=収入は“安定”しているか。

・家賃を滞納せず払えるか=資産(貯蓄、金融資産)はあるか。

・近隣住民とトラブルを起こす可能性があるかどうか。

そしてこの条件を確認するためのチェック項目が以下の4つということになります。

▶入居審査のチェック項目その1、職業

入居審査で特に重要と言われるのが「職業」です。収入額はもちろん、安定して家賃を払えるかどうかが重要視されます。

したがって、医師や公務員、(弁護士・税理士など)士業関連の職、あるいは上場企業勤務といった職業は審査に通る可能性が高いと言われています。

▶入居審査のチェック項目その2、収入

一般的な収入の審査基準は、家賃が契約者の月収の1/3に収まっているかどうかだと言われています。

※ですが、賃料が高額になればなるほど、1/3➡1/4とも言われます。一般的に、家賃が月収の3割に留まっているかを見られる事が多いです。ただし、同じ無職でも学生の場合は、本業が学業のため親が連帯保証人になることが多く、親の職業や収入がしっかりしていれば問題なく入居できるケースがほとんどです。

▶入居審査のチェック項目その3、連帯保証人 or 保証会社の審査可否

万が一入居者が家賃を支払えなくなった場合に、大家さんが入居者に代わって家賃を請求できるのが連帯保証人です。

連帯保証人は親族に頼むのが一般的ですが、どうしても見つからない場合は賃貸保証会社を利用したり、連帯保証人が不要の物件を探したりすることも可能です。

近年は、保証会社自体の審査が厳しくなり、無職フリーター貯蓄なしの方はこの保証会社の審査を通すことが、最難関ととらえています。

保証会社の審査突破術の詳細はコチラをご参照ください。

保証会社の審査に落ちた場合はどうすればいい?事前の対策を大公開!

▶入居審査のチェック項目その4、人柄

不動産会社に出向いた時の態度や言動、身なりなども評価基準に入ります。隣住民とのトラブルは近空室を招いてしまう大きな問題となるため、人間性は思いの外重要視されていると覚えておきましょう。

一人暮らしにお金がいくらかかるのか、無職でも一人暮らしはできるのかなどを紹介しているのでぜひチェックしましょう。

3.一人暮らしに必要なお金は?

地域や個人の浪費にもよりますが、家賃を含めない一人暮らしの平均支出はおおよそ8-9万円だと言われています。

上述した通り家賃の審査基準が収入の3分の1で、月収が15万円の方は家賃が5万円弱の物件に住んだとすると収支が合う計算です。

計算すると、5万(家賃)+9万(生活費)=14万(一人暮らしに必要なお金)

ということになります。残った1万円は積立貯蓄として考えます。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

4.フリーター・無職・貯金なしでも審査に通るのか

フリーター・無職・貯金がないという状況では部屋を借りるのは絶望的なように思えますが、可能性はゼロではありません。無職や貯金のない方が物件を借りるための対策を見てみましょう。

✔保証会社に入り、かつ定職のある親族を連帯保証人にする

不動産会社や大家さんとしては、家賃の未払いが一番の不安です。定職を持つ二親等以内(両親・上の年の離れた兄弟等)の親族が連帯保証人であれば見放す心配も少ないと見なされ、審査に通りやすくなります。

✔契約者名を親や親族にする

入居者が定職に就いていない場合に有効な手段だと言えるこの方法。仲介業者からも勧められる場合があるメジャーなテクニックです。近々で職に就く算段が立たない場合は検討してみましょう。

※ただし、30代や40代で無職等の場合は、自己責任能力が欠如しているとみられ受け付けてもらえない可能性もあります。

✔預貯金審査で申し込む

もし貯金があるなら、「預貯金審査」に申し込むこともできる。(賃料によりますが)家賃の2年分以上、一般には最低家賃25ヶ月分の預貯金があれば担保になると言われています。

家賃5万円としても実に125万円となかなかの金額になりますが、貯金がある場合には試してみる価値はあります。

✔在籍会社(アリバイ会社)を利用する

フリーターや無職では審査がとおらない場合は、在籍会社を利用するのも手です。非常にグレーなラインであるため、これは知っている営業マンとそうでない営業マンがいます。

※弊社では、アリバイ会社を使っての審査をオススメしておりません。理由はリスクがあるためです。利用時は、どうしてもという方へ自己責任でお願いしております。

✔賃貸物件紹介と合わせて職業紹介をしてもらう

上記の在籍会社と似てはいますが、明確に違うのは実際に働ける場所も一緒に紹介してもらうという手です。

これは、宅地建物取引業と人材紹介業のライセンスを併せ持っている非常に稀な会社での場合です。つまり、賃貸を借りる時点で有職者となるため、無職扱いではなくなるというものです。

✔フリーター無職、預貯金なしでもOKな大家さんの物件を探す

当社エース不動産では、このような大家さんとのつながりがあるため、東京23区やその近郊で数百部屋の物件を提携しています。遠慮なくお申し付けください。一人暮らし中に無職になったら最後に、一人暮らし中に無職になってしまった時の主な対策を見ておきましょう。

弊社管理物件一覧※物件は在庫であるものの“ほんの一部”です。

(登録は無料です)

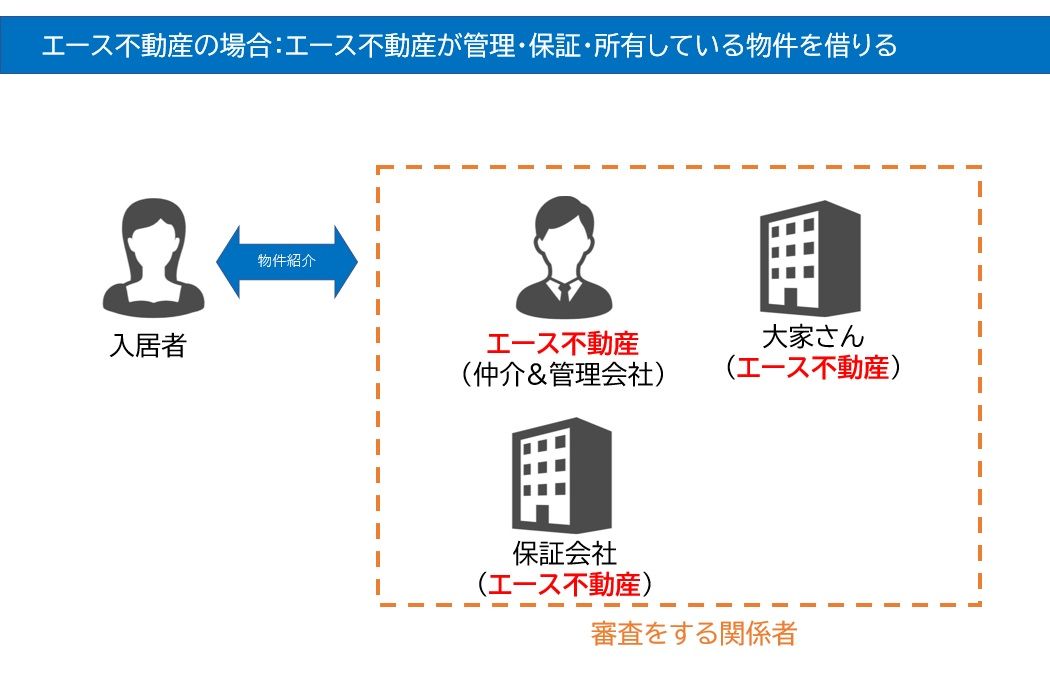

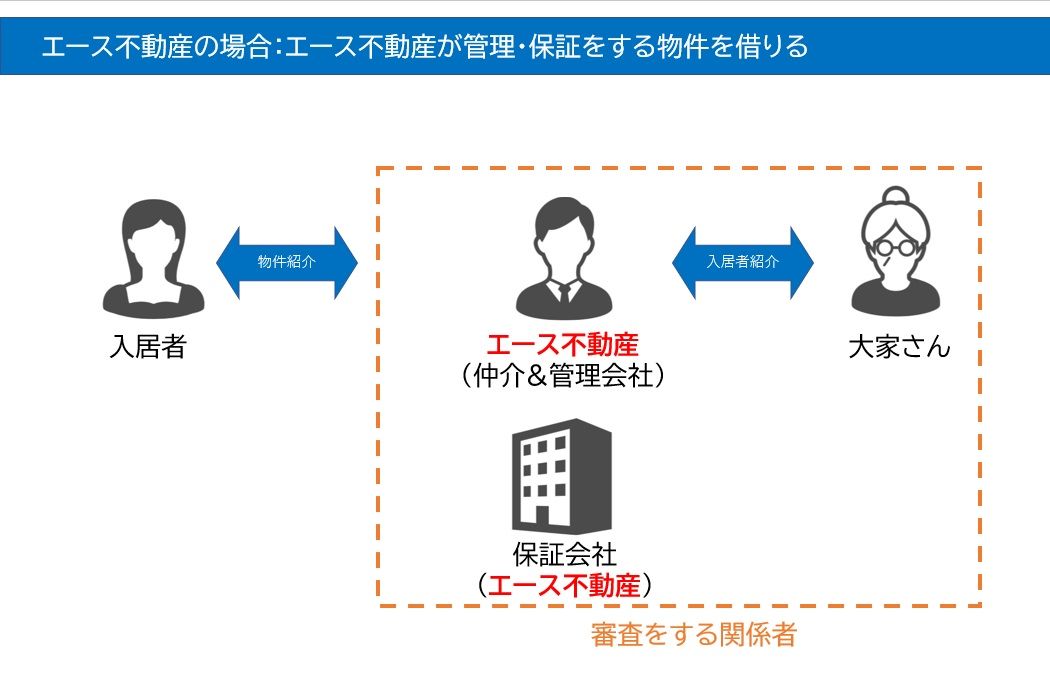

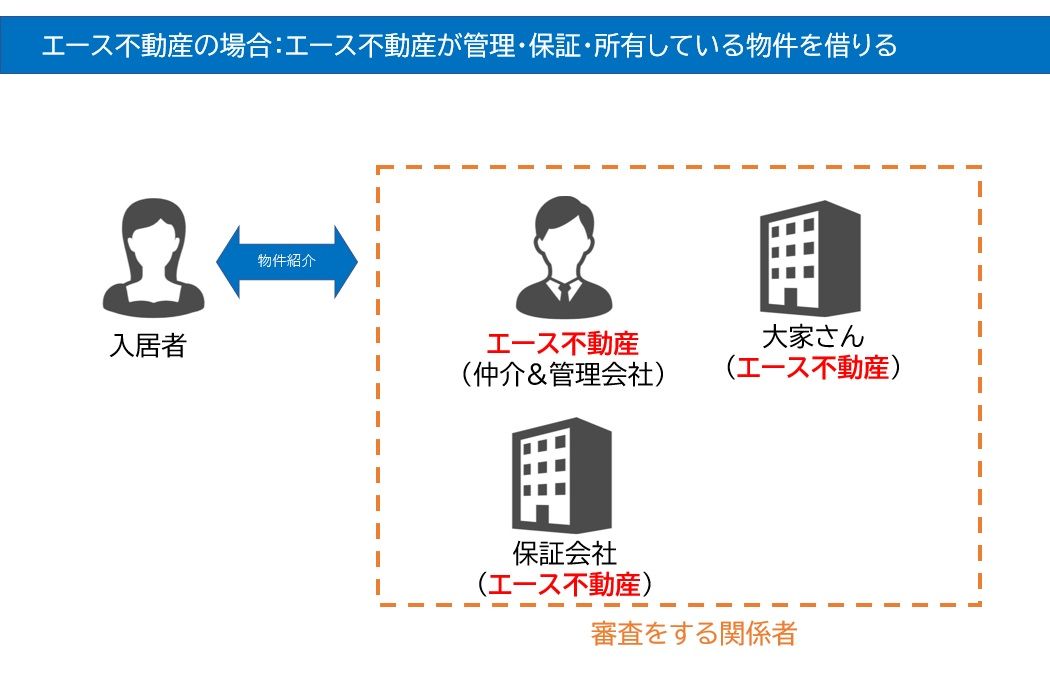

✔エース不動産が大家さんの物件をご紹介する

弊社は、国交省に登録をしている、不動産会社であり、保証会社であり、大家さんです。そのため、弊社が承認をすれば即入居でいるお部屋もいくつかございます。(エリアや数に限りがございます)

✔失業給付金(失業保険)を申請する

雇用保険に加入しており、退職日から過去2年間に12ヵ月以上の間働いていた場合は失業給付金をもらうことができるため、管轄の公共職業安定所(ハローワーク)に行って申請しましょう。最大で6カ月間、15-16万円の需給が可能です。

ただし、再就職の意思がある場合に限られるため、注意が必要です。

✔住居確保給付金を活用する

一時的な離職などにより家賃の支払いが困難な人向けに住居確保給付金というシステムがあります。就職活動の定期報告などの要件はありますが3ヵ月間は上限までの家賃相当額が支給されます。まずは、ハローワークで相談しましょう。

✔市区町村の家賃補助を利用する

市区町村単位で家賃補助制度を行っている場合もあります。

(例:新宿区家賃補助給付制度)

地域によって要件や金額に差があるので、まずは役所で確認をしてみるのがいいでしょう。無職になったとしても焦らず、こうして当面の資金繰りを確保しながら、次の職を探すのが最良の方法だ。

✔住宅セーフティーネット制度

要配慮者向けに東京都では、住宅セーフティーネット法により、家賃補助が受けられる制度があります。最大4万円の補助が国(最大2万)と市区町村(最大2万)から受けられます。ただし、制度が新しいため、取り入れている市区町村は、2020年現在東京では、【八王子市、世田谷区、豊島区、足立区】のみです。

記載以外の地域では、国からの2万円までが受けられる最大額となります。

5.まとめ

フリーターや無職の方、または退職が決まっていて社宅や寮を出なければいけない方。そして急遽の引っ越しで手元に貯金がない方のお部屋探しは難航を極めます。そんな困った声にお応えするのが私たちエース不動産です。

上記に記載した審査突破術はほんの一例です。なるべくお金をかけず、正当方法で審査を突破するために是非当社へご相談ください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は弊社物件の一部です。

(登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

保証会社を利用した場合、年に1回、保証会社へ更新料を払います。1万円でも払いたくない方、必見!

(この記事は約3分で読めます)

1 保証会社の更新料とは

2 保証会社の更新料の相場と支払いターム

3 保証会社の更新料を滞納したらどうなる?

4 更新料を滞納して退去したらどうなる?

5 保証会社への更新料を支払いたくない方へ

6 更新料を滞納、やるべきこと

7 まとめ

1.保証会社の更新料とは

保証会社の更新料は、その保証会社に(翌年以降も)継続して自身を保証してもらうための依頼料です。

関係者のメリットやデメリットをまとめました。

✔借主

メリット:住み続けられる。

デメリット:費用が掛かる。

✔貸主

メリット:家賃滞納による無収入リスクが軽減。

デメリット:更新料支払いを敬遠し、退去されるリスク。

✔保証会社

メリット:売上が得られる。

デメリット:なし。

2.保証会社の更新料の相場と支払いターム

保証会社などにより、料金や支払い期間が異なりますが、スタンダードなものは以下の通りです。

①1万円/毎年

②~3%(総賃料に対して)/毎月

「②」はクレジットカード会社系保証会社に多いです。

毎月のクレカ経由で引き落としにすることで、預金残高状況を引き落とせたかどうかで判断できるためです。

3.保証会社の更新料を滞納したらどうなる?

強制退去の対象となります。

ですが、すぐに退去になるということはありません。

具体的には、2ヶ月以上の場合、ブラックリストに載ります。信販系保証会社の場合は、クレジットカード利用に制限がかかることはありませんが、次回引越しの契約時に保証会社の審査が通りづらくなります。

3ヶ月以上の場合は、より厳しい督促がきます。

日中仕事中の職場や、緊急連絡先への電話、弁護士からの内容証明が書面で自宅宛てに届きます。内容証明が届きそれ自体を無視(気付かない含む)すると、最悪裁判に発展することもあります。

私個人の意見としては、滞納をし続けるストレスより、1万円を支払うほうが精神衛生上良いと思います。

4.更新料を滞納して退去したらどうなる?

信販系保証会社(クレジットカード系)の場合は、CIC(個人情報取扱機関)に情報登録され、ブラック扱いになります。クレジットカードが契約できない、各種ローンが組めないということに発展します。

信用系保証会社(JICC/LGO)の場合は、(仮に)JICCという協会に加盟している保証会社(全国数十社)の保証会社に名前が知られ、そこに加盟している保証会社一帯にはブラック扱いになります。

将来、引っ越しをしようとしたとき、都心部の物件が70%以上借りることができなくなります。

滞納をしても無視せず、どうしても払えない場合は、保証会社の相談窓口に電話をして事情を説明して支払い期限の延長や、分割返済をする依頼をしましょう。私の知る限り、ほぼすべての保証会社は丁寧に対応してくれます。あくまで、横柄な態度ではなく、友人に物を借りるときのお願いの仕方のような振る舞いをするのが大事です。

5.保証会社への更新料を支払いたくない方へ

更新料を支払いたくない方は、以下の方法がその手段です。

1.そもそも保証会社を使わず、連帯保証人で契約をする

2.更新の前に引っ越す

3.賃貸ではなく物件自体を購入する

4.更新時期が来る前に、大家さんと管理会社へ連帯保証人付きで再契約できるか交渉する。

ポイントを解説します。

「1」は、物件の選択肢に制限ができてしまいます。が、不動産業者的には最も賢い判断と思います。

「2」は、お金にやや余裕がある方です。また、住環境にストレスを感じるなら、すぐに行動すべきです。

「3」は、極論です。お金にとても余裕がある方です。頭金を数百万入れてローンを組んで購入し、あなたが大家さんになりましょう。

「4」は、過去の支払い歴や生活態度などをアピールして、契約事項を変更or再契約をしてもらう方法です。ですが、成功率は10%以下でしょう。理由は、借主以外にメリットがないためです。

6.更新料を滞納、やるべきこと

やるべきことの結論、更新料を分割して返済する交渉を、“支払い期日まで”にすることです。

更新料の名目は、保証会社の売上に充当されるため、保証会社自体の取り分です。

とはいえ、この1万円も家賃の代位弁済と同等の性質を持ています。

つまり、この更新料を払わないと、有無を言わさず当該保証会社のブラックリストに登録されます。

ここで重要なことは、

信販系保証会社の場合:異動(=滞納)扱いとなり、ブラックリストに登録

信用系保証会社の場合:滞納扱いとなり、LICC、CGO※のブラックリストに登録

※家賃債務保証協会で、大半の保証会社が加盟しています。

つまり、いずれの場合でも、個人信用情報に傷がつきたった1万円のために将来数年にわたり入居審査に通りづらくなります。つまり一都三県の賃貸物件の多くが、借りにくくなるということです。

※信販系保証会社の場合、一都三県の賃貸物件が借りれなくなることになります。

1万円だけのために人生を数年無駄にすることのないように参考になれば幸いです。

7.まとめ

保証会社へ対する費用は、あくまで大家さんに対して払うリスクヘッジをするための費用であることが大きいです。

とはいえ、逆の目線に立つと、多くの大家さんは銀行に多額の借金をして返済リスクを背負って物件を購入しています。都内の物件購入価格は毎年5~8%上昇し、簡単に手が出せるものではなくなっています。購入額も多額で、返済額も大きくなる傾向にあります。

物件の借主からの家賃をその返済額に充てているため、何としてでも支払いが滞る訳にはいかないのです。銀行への返済が滞納すると大家さんは社会的に抹殺されてしまいます。

“だから”保証会社へ加入できる人じゃないと入居をさせないわけです。

“だから”保証会社が会社運用をするために運転資金として保証料を払わなければいけないのです。

東京に住みたいという方は、そのルールと仕組みを理解し、そのルールを守ればいいという簡単な話です。

Tweet

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

ニートだと部屋を借りれないと思っていませんか?

そんなことはありません。でも、事実難しいのは確かです。やり方さえ間違わなければお部屋は借りれる!

その方法を大公開します。

(この記事は約2分で読めます)

目次

1. どうしてニートだと部屋を借りれない?

2. どうすれば借りれる?

3. 連帯保証人がいない場合は?

4. すぐに入居したい場合はどうするの?

5. まとめ

前提として、「ニート=無職」という定義で考えると、無収入の人はお部屋を借りにくい立場にあります。とはいえ、立場の問題であって、払えることを証明すればお部屋は借りれます。

では、なぜニートだと部屋が借りれないという思考が広がっているのでしょうか。それは、支払い能力がないことや、社会的な責任能力が欠如しているから、大家さんや入居審査会社(保証会社)が敬遠するということを“なんとなく”理解しているからだと思います。

でも本当は、大家さんや、入居審査をする会社(以下、「貸し手」と呼ぶ)が知りたいのはただ1つ。

【どうやって家賃を支払うのか?また、それを証明できるか?】

という点に限ります。

つまり、この理屈を紐解いて、審査時に提出する申込用紙にわかりやすく記入して理解してもらうことが重要です。

どうすれば借りれる?

貸し手が求めいている支払い能力があることをアピールすれば借りれます。求めている支払い能力とは、

①定期的な収入:給料、仕送り、不労所得

②1年以上の余剰生活金となる貯蓄:200万程度(家賃6万円程度の場合)

③(「①」がないが、「②」が数十万程度しかない場合)立て替えて支払ってくれる人=連帯保証人がいるか

というのが一般的な理屈です。

一般的ではない方法で信用を勝ち取る場合は、コチラを参照してください。

一般的でない方法は、リスクと費用が伴います。それだけは覚えておきましょう。

ベターな方法は、実家を出る場合、

「最後のわがままを聞いてほしい」

「独立して自分の可能性を確かめたいから後ろ盾をしてほしい」

ということを親に懇願して、連帯保証人になっていただくのがベターです。

きっとご両親も喜びます(おそらく)!

連帯保証人がいない場合は?

それでも連帯保証人がいない方は、選択肢は大幅に狭まりますが、

審査の緩い保証会社に加入し、かつアルバイトをすぐに始めてその実績をアピールする必要があります。

実際に選択肢の割合としては、都内に物件が5,000件ある中の1件程度とご認識ください。とはいえ、「0」ではありません。考え方として、まずは、住居を確保しつつ生活を安定させお金を貯めて信用を得て、次は希望の叶う物件に住むという方針が良いと思います。

元プロ野球選手のイチローの名言にもある

「遠回りが一番の近道」

とはまさにこのことではないでしょうか。

すぐに入居したい場合はどうするの?

すぐに入居したい場合は、前述の連帯保証人がいない場合と似ています。即日審査を通してくれる、緩い保証会社を利用し、かつ現時点で室内クリーニングが完了している物件に限られます。借りる人(あなた)と、貸す人(大家さん)の間に関係者が何人いるかにより、入居までの期間は長くなります。

イメージは下記の通りです。

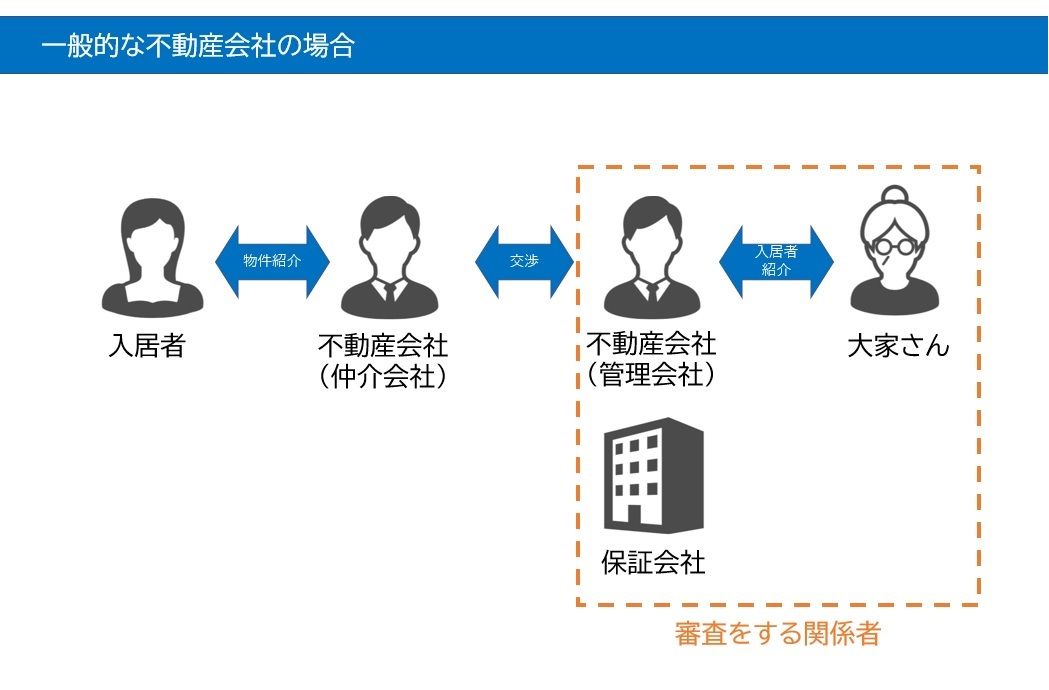

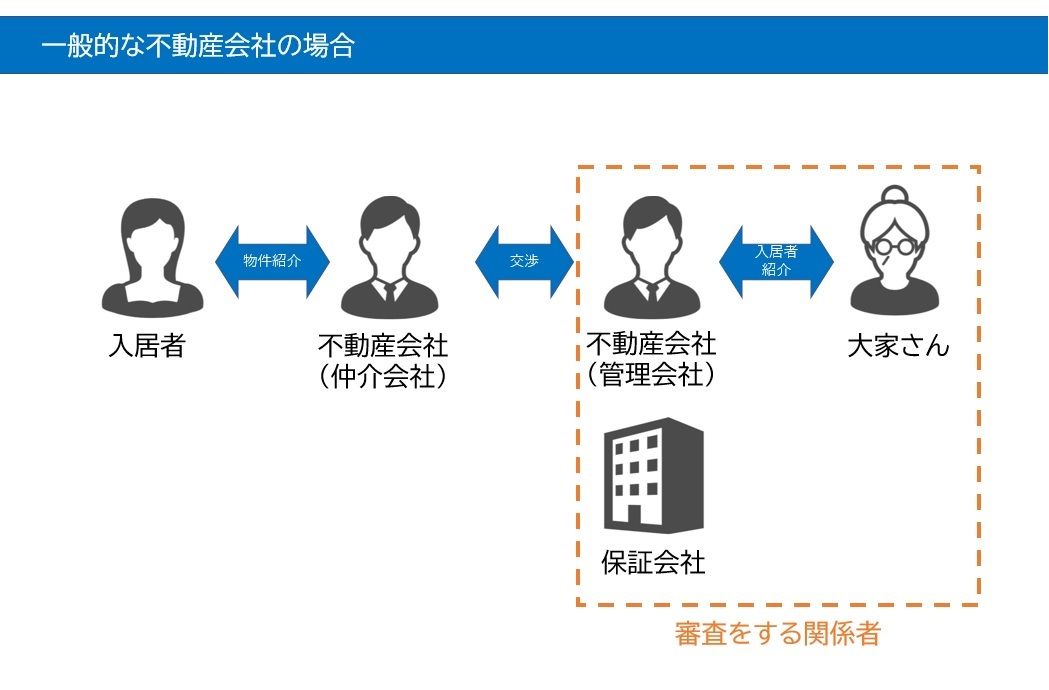

■入居まで14日間程度かかる関係図(通常)

上記の通り、関係者が①不動産会社(仲介会社) ②不動産会社(管理会社) ③保証会社 ④大家さんがいるため、各人が1日でも連絡滞ると、計4日間入居まで日数がずれるイメージです。

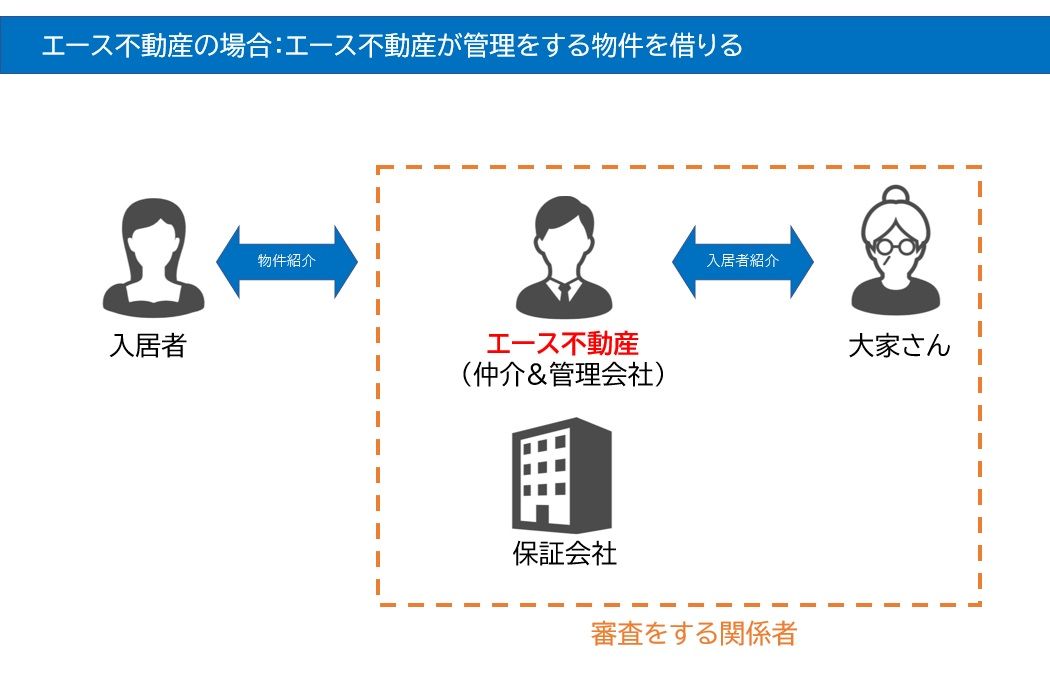

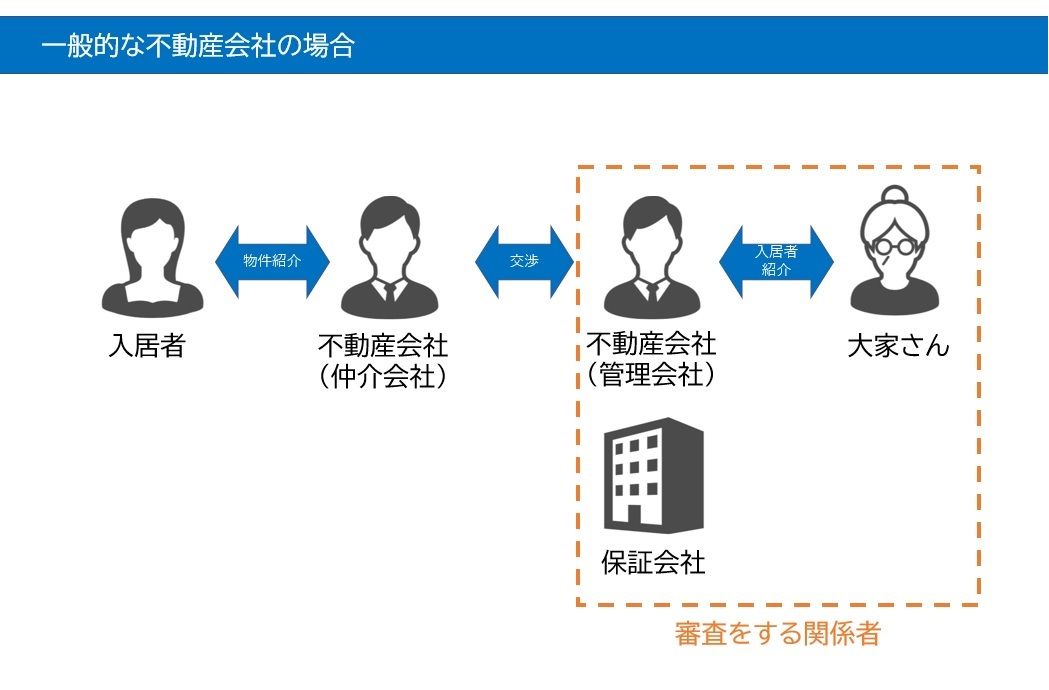

■入居まで7日間程度かかる関係図(弊社管理)

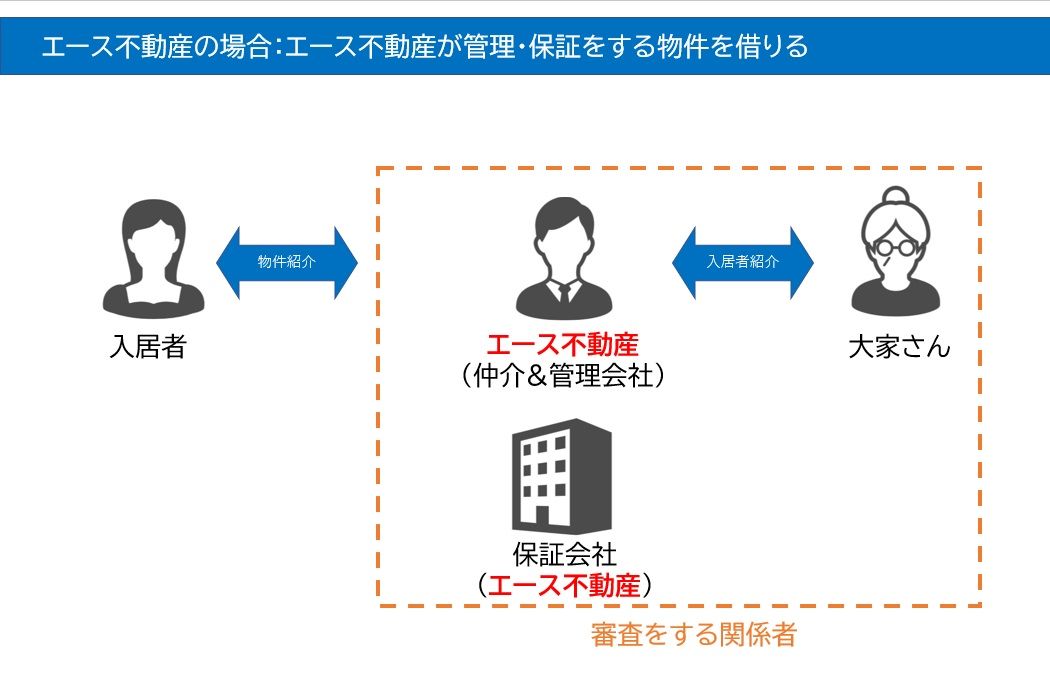

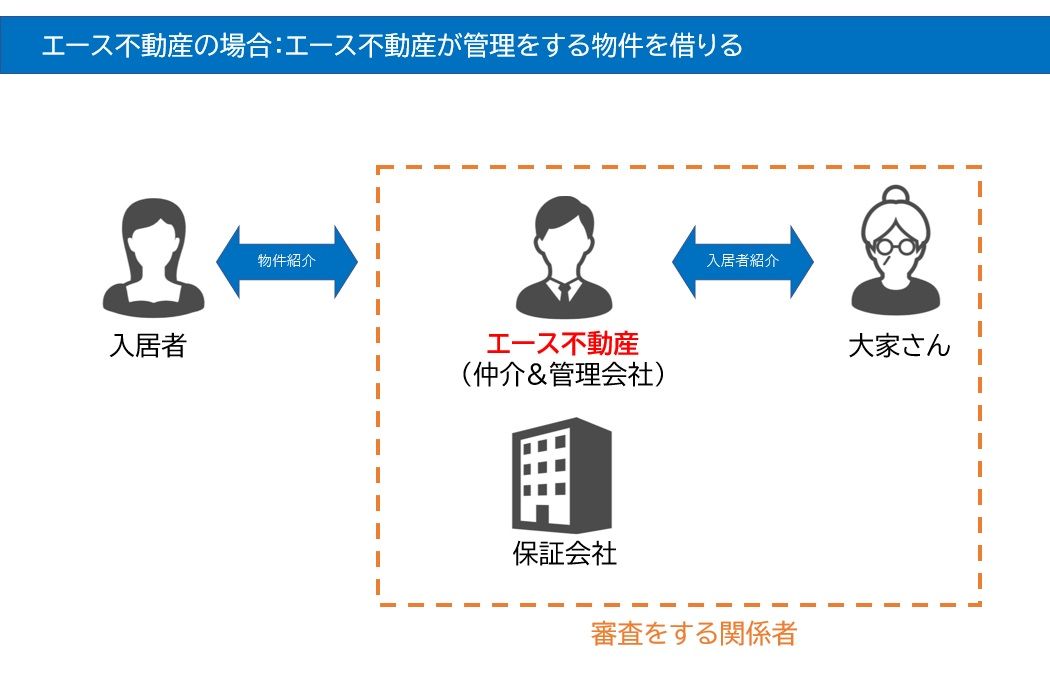

■入居まで3日間以内の関係図(弊社保証会社、弊社大家)

(注)「一般」の表から下になればなるほど、在庫数(選択肢)が減っていきます。そのため、求めている設備条件、連帯保証人の有無、預貯金額により、選択肢が変動するためある程度の妥協はする必要があります。

まとめ

賃貸審査において、「ニート=無職無収入」だから審査が通らないということはありません。無収入であることと、支払い能力がないということはイコールではないからです。

そのため、どうすれば大家さんが困らないか、不安にならないのかというポイントを押さえることが大事なのです。感情的にならずに、審査が通りにくい状態は一時的な問題と割り切りましょう。問題点が明確になれば改善方法を実行するだけです。

一旦立ち止まり、広い視点で見渡せば、難しい審査も簡単に思えてくると思います。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

※登録料が550円かかります。(来店時は無料公開)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

不動産ローン会社の子会社「フェアー賃貸保証」。実際審査厳しい?ゆるい?審査基準や、審査に落ちた後の対策を大公開!

(この記事は約5分で読めます)

目次

1. フェアー信用保証の概要

2. フェアー信用保証は独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. フェアー信用保証の審査に落ちたときの対処法

10. まとめ

1.フェアー信用保証の概要

母体としては不動産を担保に個人や企業にローンを貸し付ける株式会社フェアーによる出資で設立された家賃保証会社。沖縄と東京に本社がある。

店舗、事務所の賃貸契約のほか、駐車場契約やトランクルームにも保証サービスを展開している。

会社名:株式会社フェアー信用保証

東京本社:東京都品川区上大崎2丁目14番5号 クリスタルタワー6階

沖縄本社:沖縄県那覇市西1丁目19番7号 フェアービル8階

設立:平成22年5月7日

加盟機関:-

2.フェアー信用保証は独立系保証会社(審査難易度:★☆☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは最下位と言えます。なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

いえらぶパートナーズ★★☆☆☆

アドヴェント★ ☆ ☆ ☆ ☆

フェアー信用保証★☆☆☆☆

日本賃貸住宅保証★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(フェアー信用保証の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、フェアー信用保証の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

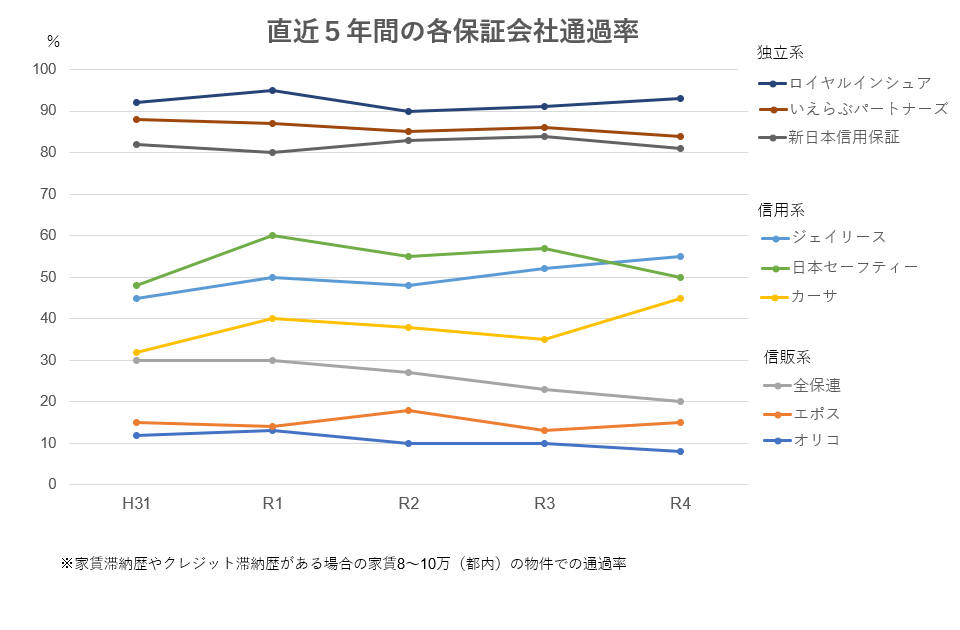

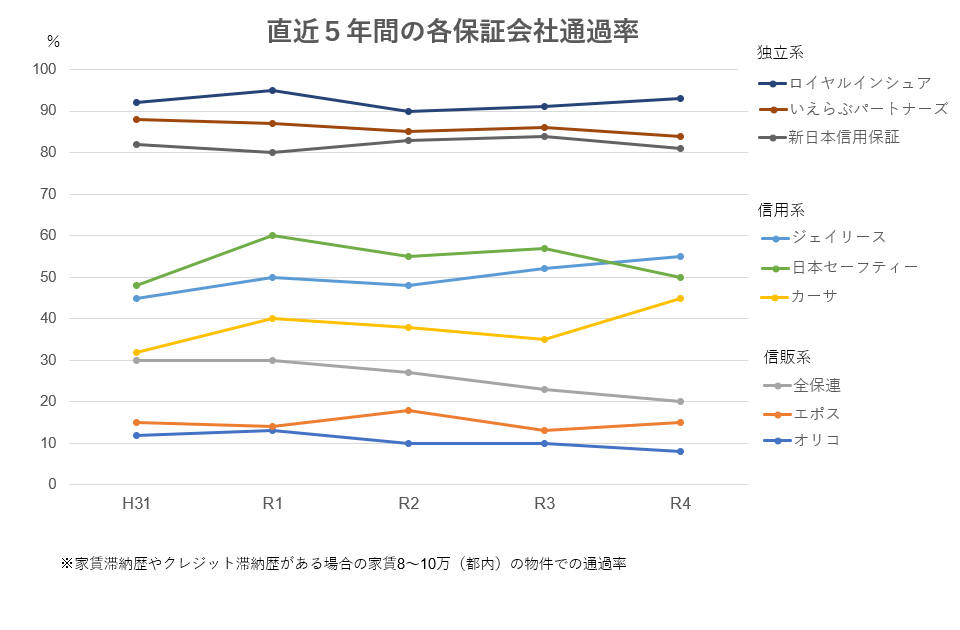

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由フェアー信用保証の社内審査で否決する場合は、

上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。

そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラムにて掲載します。

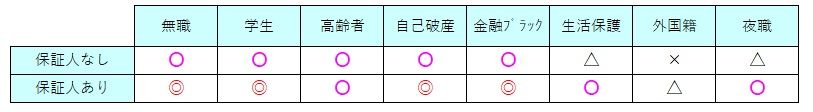

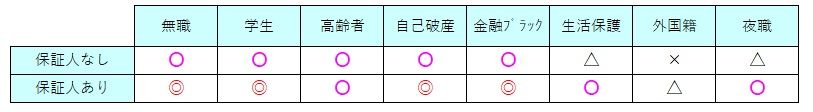

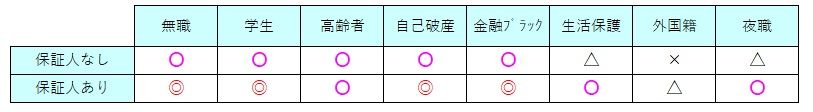

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

ただし将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇水商売の場合

収入を給与明細等で示すことができれば審査通過は可能です。

収入を給与明細などで示せば独立系の保証会社の審査には比較的通りやすいです。

ただし管理会社や大家さんの審査に引っかかるケースが多いです。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

無職だと家賃を支払える根拠が薄いので、通帳コピーなどを見せて「預貯金審査」で進めることが多いです。就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、どの保証会社の審査でも共通して、収入に対して家賃が高いと審査に落ちやすくなります。

目安としては「月の手取り3分の1」まで家賃を抑えると高確率で審査に通過できます。

【家賃に対する収入目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類がフェアー信用保証に未着(仲介会社に渡してもそこから先が怠慢でフェアー信用保証に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

保証料やプランは非公開となっています。

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.フェアー信用保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。

理論上は、独立系は審査が通ることを前提に行うからです。

審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。

不安な方は再申し込み前に一度、エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、フェアー信用保証の審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、独立系保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は

申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

審査通過率99.8%!「日本住活保全協会」の審査基準や、審査攻略方法を完全大公開!!

(この記事は約5分で読めます)

目次

1. 日本住活保全協会の概要

2. 日本住活保全協会は独立系保証会社

3. 審査基準や特徴

4. 審査に必要な書類

5. 属性ごとの審査基準

6. 審査期間はどれくらいか?

7. 保証料

8. 本人確認の電話はいつくる?

9. 日本住活保全協会の審査に落ちたときの対処法

10. まとめ

1.日本住活保全協会の概要

もともとは福岡の大型商業施設 ( スーパー ) にて包丁砥ぎの事業をスタートし、商業施設内の店舗様向けの事業用保証サービスが始まった。2020年5月より一般個人向けにも保証事業を開始。

審査通過率は脅威の99.8%を誇る。

会社名:一般社団法人 日本住活保全協会

所在:神奈川県厚木市栄町1-1-5 アールアサオカ栄町ビル5F

設立:2016年(平成28年)10月

加盟機関:-

2.日本住活保全協会は独立系保証会社(審査難易度:★☆☆☆☆)

保証会社には3つのレベルがあります。

※(カッコ)は加盟している保証協会の略称です。

レベル【高】

↑ 信販系保証会社(CIC)

↑ 信用系保証会社(LICC or CGO)

↑ 独立系保証会社(-)

レベル【低】

下から上に行くほど審査の難易度が上がります。

なお、「独立系保証会社」は、保証会社レベルでは最下位と言えます。なお、独立系保証会社は他にも以下のような会社があります。

★=審査難易度

日本賃貸保証(JID)★★★★★

ジェイリース★★★★☆

ダ・カーポ★★★★☆

宅建ブレインズ★★★☆☆

ナップ賃貸保証★★★☆☆

アイ・シンクレント★★★☆☆

P-Rent★★☆☆☆

いえらぶパートナーズ★★☆☆☆

アドヴェント★ ☆ ☆ ☆ ☆

日本住活保全協会★☆☆☆☆

日本賃貸住宅保証★☆☆☆☆

など、他数十社

※★は「独立系保証会社」内比較での難易度

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(日本住活保全協会の審査部の最低基準)をクリアしているか。

②所有者(大家さん)がNGを出している職業かどうか。

③反社会的勢力に該当しないか。

④本人確認連絡の際に、申込の内容通りに対応しているか。

⑤エゴサーチで名前が表示されないか。※

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・過去、日本住活保全協会の物件でトラブル(家賃滞納や入居時の過剰クレーム)をしてないか。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・(無職or留学生)外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

- (審査状況によって)追加必要書類の事例 -

・学生:学生証または合格証

・新社会人、転職者:内定通知書・採用通知書のコピー

・外国人:パスポートまたは在留カード、日本語検定終了証

・自営業、フリーランス:確定申告書のコピー、納税証明書

・預貯金審査をする人(無職・一定の収入がない):通帳のコピー

・駐車場を借りる人:車検証

・未成年:親権者同意書

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

理由日本住活保全協会の社内審査で否決する場合は、

上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。

そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。

1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラムにて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

全体的には、独立系保証会社の中でも審査が下位と言われています。

ただし将来的な視点で収入が低い、もしくは収入が不安定、預貯金が少ないなどの方は審査が通りにくい傾向があります。

反対に「安定して家賃を払ってもらえる」と判断されれば、審査に通る可能性が高くなります。

『収入が不安定』とされる属性は、例えば、

- ・無職

- ・就職予定のない学生

- ・水商売や夜職

- ・派遣社員、契約社員

- ・個人事業主、フリーランス

- などが挙げられます。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇水商売の場合

収入を給与明細等で示すことができれば審査通過は可能です。

収入を給与明細などで示せば独立系の保証会社の審査には比較的通りやすいです。

ただし管理会社や大家さんの審査に引っかかるケースが多いです。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

無職だと家賃を支払える根拠が薄いので、通帳コピーなどを見せて「預貯金審査」で進めることが多いです。就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、どの保証会社の審査でも共通して、収入に対して家賃が高いと審査に落ちやすくなります。

目安としては「月の手取り3分の1」まで家賃を抑えると高確率で審査に通過できます。

【家賃に対する収入目安一覧】

| 年収目安 | 月収目安 | |

| 家賃5.0万円 | 180万円以上 | 15万円以上 |

| 家賃5.5万円 | 192万円以上 | 16万円以上 |

| 家賃6.0万円 | 216万円以上 | 18万円以上 |

| 家賃6.5万円 | 228万円以上 | 19万円以上 |

| 家賃7.0万円 | 252万円以上 | 21万円以上 |

| 家賃7.5万円 | 264万円以上 | 22万円以上 |

| 家賃8.0万円 | 288万円以上 | 24万円以上 |

| 家賃8.5万円 | 300万円以上 | 25万円以上 |

| 家賃9.0万円 | 324万円以上 | 27万円以上 |

| 家賃9.5万円 | 336万円以上 | 28万円以上 |

| 家賃10.0万円 | 360万円以上 | 30万円以上 |

| 家賃10.5万円 | 372万円以上 | 31万円以上 |

| 家賃11.0万円 | 396万円以上 | 33万円以上 |

| 家賃11.5万円 | 420万円以上 | 35万円以上 |

| 家賃12.0万円 | 432万円以上 | 36万円以上 |

| 家賃12.5万円 | 456万円以上 | 38万円以上 |

※上記はあくまで一般的な審査基準です。保証会社各社でさらに属性毎のルールが異なる場合があります。

そして、上記は社会保険料、雇用保険、所得税、住民税、が控除される前の総収入です。

手取り額は上記表内の収入だと通常総収入の70-75%程度であることから、固定費比率(総収入に占める固定費の割合)を少なくしたい方は、家賃予算を1-2段階ほど下げることをオススメします。

理由は、固定費は精神衛生上日々の生活にマイナスに働くことが多いからです。

(一部の方は、気を引き締めて仕事に転換し結果へ繋げてさらに向上しようという方がいますが、少数派意見は度外視します)

家賃予算を下げることで、審査基準も下がりより入居審査が通りやすくなることもあります。

是非参考にしてみてください。

6.審査期間はどれくらいか?

審査通過時:3-4日

審査否決時:1-2日

一般的な保証会社と同程度の審査期間です。

なお、上記日程は目安であり、申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間以上かかる場合があります。注意点として、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

審査期間が長引く場合は、以下の要因が考えられます。

・本人確認の連絡がつながらない。

・収入証明書などの追加書類が日本住活保全協会に未着(仲介会社に渡してもそこから先が怠慢で日本住活保全協会に提出していないこともあります)

・申込書の未記入欄が埋まっていない

などです。

7.保証料

●スタンダードプラン

【居住用】

・初回保証料:月額家賃の100%(最低保証額:30,000円)

・年間保証料:

保証債務履行回数(家賃滞納回数)

0回~1回:3,000円

2回:30,000円

3回以上:賃料等合計額の100%

●ライトプラン

・初回保証料:33,000円固定(個人契約のみ、家賃上限15万円まで、居住用のみ )

・年間保証料:

保証債務履行回数(家賃滞納回数)

0回~1回:3,000円

2回:10,000円

3回以上:賃料等合計額の100%

8.本人確認の電話はいつくる?

本人確認電話は、

“身分証明書+収入証明+申込書未記入欄が全て揃った(埋まった)後”です。

通常、2-3日以内に来ます。

そのため、必要書類が揃わない段階だと電話はいつまでも連絡はきません。

夜職の方は在籍会社を利用するケースが多いですが、現職と前職それぞれの在籍会社+収入証明書が必要となります。その場合、在籍料の費用は通常の倍かかります。

9.日本住活保全協会の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

万が一審査に落ちた場合は、

①申込内容を見直す←ココが最重要!!

②他の独立系保証会社で再審査をしてもらい

③「②」が断られた場合、諦めて他の物件を選定する

④他の物件は、大家さん直接で審査なしか、審査通過率99%の保証会社(非公開)を利用するしか道は残されていません。

①が最重要である理由は、「なぜ」審査が落ちたのかを分析する必要があるからです。

理論上は、独立系は審査が通ることを前提に行うからです。

審査が通らなかった理由を解明しないと再度審査落ちという結果になります。

分析方法は、知識と経験が必要です。

不安な方は再申し込み前に一度、エース不動産へご連絡ください。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

それゆえに対象物件を見つけた場合は、審査前にご相談いただけると幸いです。

最悪、日本住活保全協会の審査が落ちた場合は、一旦申込を取り下げ、“なぜ”審査が通らなかったかを分析し、独立系保証会社へ申込をします。

審査が落ちそうな要因がご自身で心当たりがある場合は

申込前に弊社や最寄りの専門会社へ連絡いただくことがベストです。

もし最寄りに専門会社がない場合や、1都3県の審査に困った方は、専門会社のエース不動産へお問合せください。

Tweet ![]()

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

同性愛者などLGBTの方が賃貸の審査に通りづらい理由と、その解決方法

(この記事は、約4分で読めます)

Tweet

目次

1. LGBTの方はなぜ入居審査に通りづらい?

1.1 管理会社や家主のLGBTに対する偏見

1.2 結婚まで至らず、別れてしまうことが多い

1.3 緊急連絡先を親族に頼みづらい

2. オーナー審査が通らない場合の解決法

2.1 不動産会社が所有、直接管理する物件を選ぶ

2.2 "ルームシェア"という体で審査をかける

3. 緊急連絡先が見つからない場合の解決法

3.1 知人・友人に依頼する

3.2 代行会社・不動産会社に依頼する

4. まとめ

1. LGBTの方はなぜ入居審査に通りづらい?

賃貸物件の入居審査では、同性カップルなどLGBTの方がなかなか通りづらいという現実があります。

そんな悩みを抱える方に、この記事では入居審査の裏側と、少しでも物件を借りられる確率を上げるための情報を記載しました。

✓管理会社や家主のLGBTに対する偏見

LGBTの方が入居審査を通過できない最大の理由は、オーナー(大家さん)審査NG、次いで管理会社NGです。

物件オーナーをやっているような個人の大家さんは、たいてい年配の方が多いのが現実です。

若い世代であれば、LGBTに対する偏見はだんだんとなくなりつつありますが、世代が上がるにつれて同性愛者に対する偏見は強くなる傾向があります。

ゲイカップルやレズビアンカップルは、男女カップルと比べると審査に通りづらい傾向にありますが、その理由はそれぞれ異なります。

ゲイカップルであれば、騒いだりしないか、近所迷惑になるような行為はしないかという心配をされて審査落ちになることが多いようです。

一方、レズビアンカップルでは、収入面を懸念されて断られるケースが多いです。

いずれも、管理会社にとって面倒な手間がかかってしまうのでは、と思われてしまうことがあります。

✓結婚まで至らず、別れてしまうことが多い

現在では、段々とセクシャルマイノリティーや同性婚が社会的に認知されてきました。

ただ、まだまだそのハードルは高く、婚姻自体が行政に認められない、もしくは親の反対などがあり結婚には至らないケースが多いのが現実です。

物件オーナーの立場からすると、2人で入居したのは良いものの、途中で破局したために退去されるようでは空室リスクが高いと判断されてしまうのです。

それであれば、安定的に住み続けれくれる婚姻済みの夫婦のほうが物件オーナーとしてはリスクが少なく、結果的に同性カップルは審査に通りづらくなってしまうのです。

✓緊急連絡先を親族に頼みづらい

緊急連絡先とは、契約者本人に連絡がつながらないときなど緊急で連絡をするときに使われる連絡先のことです。管理会社や保証会社から連絡する際に使われます。

そのため、契約者本人の三親等(両親、祖父母、兄弟姉妹、叔父、叔母など)に限定されることが一般的です。

お互いの親族に理解があり、ちゃんと事情を説明したうえで緊急連絡先になってほしいと頼めるような関係性があればよいのですが、同性の恋人がいることを親族に言えない、または理解が得られていない場合、緊急連絡先を頼めないことがあります。

緊急連絡先がいないと、賃貸ではほとんどの場合入居審査をかけることができません。

2. オーナー審査が通らない場合の解決法

✓不動産会社が所有、直接管理する物件を選ぶ

上でも述べたとおり、個人オーナーの方はLGBTに対してあまり理解のない方が多いです。

しかし、賃貸経営を商売として行っている不動産会社や管理会社がオーナーの物件であればそのような偏見によって審査を落とされる可能性は低くなります。

なぜなら、不動産会社や管理会社のほうがビジネス色が強いため、

・家賃の支払能力がある

・近隣とトラブルを起こすような人柄ではない

という条件を満たしていれば、個人オーナーのように「なんとなく嫌だ」という理由で審査を落とすことはまずないからです。

✓ "ルームシェア"という体で審査をかける

あくまで「友人同士でルームシェアをする」という体で審査をかけるのも一つの手です。

ただ、通常ルームシェアで物件を選ぶときはは2DKなど、居室がそれぞれ分かれています。

本当はカップルなので1LDKでもいいから少しでも家賃を抑えたいのが本音だとしても、建て前上はルームシェアなので、2DKや2LDKなど高めの家賃の物件を選らばざるを得ないことがあります。

また、ルームシェアで申請する際に注意点があります。

40歳以上のカップルがルームシェアで申請をすると、管理会社の審査でNGが出る可能性があります。

ルームシェアは「お金のない若者が仕方なくするもの」、それなりの年齢の大人がルームシェアをするという状況は不自然というか、その年齢になって自立できないのは何か問題でもあるのでは?と疑いをかけられてしまいます。

何歳以上なら通らないという明確な基準はありませんが、少なくとも一般的にルームシェアをする世代ではないのなら、正直にLGBTであることを明かして審査にかけたほうが通過確率は上がるのではないかと思います。

3. 緊急連絡先が見つからない場合の解決法

✓知人・友人に依頼する

緊急連絡先を親族に頼めない場合に一番多いのがこのパターンです。

つまり、友人の連絡先を親族の連絡先として申請するのです。(もちろん友人には了解を得た上で、です)

友人には、保証会社や管理会社から連絡が来たら自分の親のフリをしてね、と頼んでおきます。

✓代行会社・不動産会社に依頼する

緊急連絡先になってくれる代行会社が存在します。

また、不動産会社が緊急連絡先の代行サービスも兼ねている場合がありますので、相談してみるのもよいでしょう。

ちなみに、弊社エース不動産では審査時の緊急連絡先の代行サービスもオプションで付けることができます。

4. まとめ

お部屋を借りるための最短ルートは、専門会社に相談することです。

私たちエース不動産は、審査が厳しい人でもお部屋が借りられるノウハウを蓄積してきました。お部屋探しでお困りであれば、いつでもご相談ください。

Tweet ![]()

(SNSでフォローorシェアをして備忘録を残しておいてください。)

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

無職の方でも借りれるエース不動産管理物件はこちら↴

※公開物件はほんの一部です。(会員登録は無料です)

エース不動産ができること。

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

いえらぶパートナーズ賃貸保証の審査について、

審査基準、審査通過への対処法などを大公開!

(この記事は約4分で読めます)

目次

1 いえらぶパートナーズ賃貸保証の概要

2 いえらぶパートナーズ賃貸保証は独立系保証会社

3 審査基準や特徴

4 審査に必要な書類

5 属性ごとの審査基準

6 審査期間はどれくらいか?

7 保証料

8 本人確認の電話はいつくる?

9 いえらぶパートナーズ賃貸保証の審査に落ちたときの対処法

10 まとめ

1.いえらぶパートナーズ賃貸保証の概要

いえらぶパートナーズ賃貸保証は、株式会社いえらぶGROUPのグループ会社です。

いえらぶグループは、不動産仲介会社や管理会社へCMS(不動産の実務効率化をするサイト)を販売する会社です。保証会社事業はその派生で生まれた会社です。

会社名称:株式会社いえらぶパートナーズ

本社所在地 :

〒163-0224

東京都新宿区西新宿2-6-1 新宿住友ビル24F

資本金:1億円

加盟団体:-

2.いえらぶパートナーズ賃貸保証は独立系保証会社

保証会社には3つのレベルがあります。

レベル【高】

↑ 信販系保証会社

↑ 信用系保証会社

↑ 独立系保証会社

レベル【低】

下から上に行くほど審査の難易度が上がります。

この記事をご覧になられた方では“そうだったんだ”、“意外!審査厳しそうなイメージがあった”と思われますが、確かに区分としては審査の難易度は高くはないです。

「独立系保証会社」は、保証会社レベルでは最も審査難易度が低いと言えます。なお、独立系保証会社の中でもいえらぶパートナーズ賃貸保証の審査難易度は以下の通りです。

審査の難易度【高】

↑ 株式会社 ダ・カーポ

↑ ジェイリース 株式会社

↑ 旭化成賃貸サポート 株式会社

↑ アイシンクレント 株式会社

↑ プレミアライフ賃貸保証

↑ ナップ賃貸保証 株式会社

↑ 株式会社 いえらぶパートナーズ

など他数十社

審査の難易度【低】

独立系保証会社の中でもいえらぶパートナーズ賃貸保証の審査難易度は下位です。

3.審査基準や特徴

審査ポイントは以下の通りです。

①審査要件(いえらぶパートナーズ賃貸保証の審査部の最低基準)をクリアしているか。

②反社会的勢力に該当しないか。

③本人確認連絡の際に、虚位事項がないか。

④エゴサーチで名前が表示されないか。

※犯罪歴等がある方でネットに名前の掲載があると、審査が通りません。

「①」はどのような要件があるかについては、以下を参照ください。

・仕事をしていて一定の収入(家賃×3倍程度)がある

・仕事がアルバイトであれば連帯保証人をつける

・外国人ではない

※外国人であっても、流ちょうな日本語&大手日系企業であれば審査の土台に乗ります。

また、保証会社各社の直近5年間の審査通過率の遷移です。(弊社実績)

過去に家賃滞納歴やクレジットカードの滞納歴がある方が、家賃8~10万(都内で標準的な一人暮らし用のワンルーム、1K)の物件で審査をかけた場合の通過率を表しています。

4.審査に必要な書類

- 基本的な必要書類の事例 -

・身分証明書(両面)

・健康保険証(両面)

・収入証明書(源泉徴収票or給与明細or確定申告書など)

・在籍証明書(必須ではありません)

・内定通知書(採用証明書)

| 属性 | 必要書類 |

| 未成年 | 親権同意書 |

| 自営業者 | 確定申告書、納税証明書など |

| 内定者・転職者 | 内定通知書、通帳コピーなど |

| 生活保護受給者 | 保護決定通知書(受給額がわかるもの) |

| 年金受給者 | 年金受給証明書(受給額がわかるもの) |

| 無職 | 通帳コピー |

| 夜職 | 通帳コピー |

なお、上記のような追加書類を求められた場合、審査が通る見込みは一気に高くなります。

社内審査で否決する場合は、上記必要書類を求められる前に審査落ちの連絡がくるためです。

私たちの業界ではこれを『審査に乗った』という風にも言います。

無職・夜職・アルバイトの場合、仕事をしているしていないに問わず審査が非常に通りずらいです。そのため、一般的な不動産会社の営業担当からは「在籍会社を利用する手法」を提案されます。当社としては、在籍会社はリスクと費用がかかるため推奨しません。

ですが、在籍会社を利用する場合も一定の技術や経験が必要です。1つ例をあげるとすると、現職と前職の在籍会社に業種や職種で関連性が全くないと審査が通らない可能性が高くなります。

理由や改善方法は、別コラム(コチラ)にて掲載します。

5.属性ごとの審査基準

属性別審査通過傾向:高 ◎ > 〇 > △ > × 低

極端に審査は厳しくはありませんが、将来的な視点で収入が低いことが想定される方は審査が通りにくい傾向があります。

◇無職の場合

無職の場合でも、審査通過確率は「〇」ですが、あくまでも預貯金が一定金額ある場合や連帯保証人がいる。さらには就職が決まっている(内定状態)など、家賃支払能力が将来的にも確保されている状態です。

就職する会社がすでに決まっている場合は、内定通知書を提示することで審査に通りやすくなります。

また、転職活動のために一時的に無職になっているのであれば、

前年の納税通知書と合わせて提出することで、さらに信頼してもらいやすくなります。

働く予定がない無職の場合は、審査に落ちてしまうので親名義で審査してもらいましょう。

◇フリーターの場合

収入が安定していると証明できれば、審査通過は基本的に可能です

また、家賃の1~2年分の貯金がある人は、銀行の発行した残高証明書を提出して預貯金審査をしてもらいましょう。

アルバイト歴が短く、収入が不安定な人は、収入が安定している保証人を立てるか、親の名義で審査をしましょう。

◇学生の場合

学生の場合は、安定した収入がないので、連帯保証人を立てるか、親名義で契約すれば審査に通ります。

高校生は、必ず親の同意書をもらってから契約しましょう。

法律で、未成年は親の同意が必要と定められています。

◇外国籍の場合

外国籍の場合は、審査通過確率は「△」ですが、必要書類が準備できて、収入があれば審査に通ります。

必要書類は外国人登録証明書か在留カードです。

また、大東建託には5ヶ国語(英語・中国語・韓国語・ポルトガル語・スペイン語)対応のサポートセンターがあるので入居後も安心して生活できます。

◇国民健康保険の場合

国民健康保険でも、『収入が安定している』、『家賃を滞納しない』など、ほかの審査項目をクリアしていれば、審査は通過可能です。

あくまで社会保険のほうが、審査に有利というだけです。

◇過去に家賃滞納歴がある場合

過去に他社で家賃滞納した場合でも大東建託は家賃滞納歴を調べることができないので、審査通過可能です。

ただし、同じ大東建託でお部屋を借りた際に、家賃を滞納してしまった場合は、情報が共有されているので審査に落ちます。

◇借金がある場合

大東建託は自社の保証会社(ハウスリーブ)を使っています。

独立系の保証会社なので、借金があるかどうかの情報を調べません。そのため、借金がある人でも、特別不利になることはありません。

また、借金があっても「月々の返済をしながら家賃を支払っていける」支払い能力があれば、審査に通ります。

◇同居人がいえらぶで過去に家賃滞納歴がある場合

いえらぶでは過去の情報を保存している可能性があります。

同居人・緊急連絡先になっている人でも過去にいえらぶの物件を借りていて、トラブルを起こしていた場合、審査に落ちることがあります。

いえらぶで審査してもらう前に、同居人や家族に過去にいえらぶの物件に住んでいたか確認しましょう。

◇緊急連絡先がない場合

緊急連絡先に親族の連絡先をかけない場合は、付き合いの長い友人にお願いしても大丈夫か、不動産屋に事前に相談しましょう。

緊急連絡先は、入居者と連絡が取れなくなった時くらいしか使用しません。

大家さんや保証会社はあくまで家賃支払の滞りを懸念しています。そのため、属性的に難しくても積極的にアピールすることで審査通過の道は開けます。

6.審査期間はどれくらいか?

審査通過時:1-2日

審査否決時:1-2日

申込者、緊急連絡人に本人確認の電話がつながらない場合は、1週間かかる場合があります。なお、本人確認が1週間以上取れない場合は、管理会社から申し込み自体を一旦棄却される可能性があります。

7.保証料

基本は下記2パターンです。

連帯保証人なし

初回総賃料の50%~ / 年間更新料 1万円

連帯保証人あり(審査通過率+30%)

初回総賃料の50%~ / 年間更新料 1万円

8.本人確認の電話はいつくる?

本人確認電話は、“身分証明書が全て揃った後”です。

そのため、必要書類が揃わない段階だと電話はいつまでもきません。

私たちの業界ではこれを『審査に乗った』という風にも言います。

9.いえらぶパートナーズ賃貸保証の審査に落ちたときの対処法

審査に落ちた時は、基本的に再審査は受け付けてもらえません。

そもそも、独立系の中でも難易度が低いため、ほぼ審査落ちすることがないとされています。

そのため、仮にいえらぶパートナーズで賃貸審査に通らなかった方は、以下2社の保証会社しか通らない可能性が高いです。

①クレデンス保証会社

②ロイヤルインシュア保証会社

この2社の保証会社で審査をしてくれる管理会社と、物件はわずかのためお近くの不動産屋さんで確認をしていただくとスムーズかと思います。

10.まとめ

保証会社でトラブルがあった方の多くが、審査について不安を感じるケースが多いと思います。

ですが、審査が通るかわからない物件で審査を通すから落ちるのです。最初から、審査が緩い物件へ申込をするのがベストです。

または、申込をする前に、審査が落ちそうな要因がご自身で心当たりがある場合は申込前に専門会社へ連絡いただくことがベストです。

1都3県の審査が緩い物件は、専門会社のエース不動産へお問合せください。

この記事の監修者 若井 直也 業界歴 10年 | 株式会社A-S(エース不動産)代表取締役。 大手出版社→ゲーム開発会社で経理及び経営管理に従事。 その後大手不動産会社で1年で店長まで上り詰め、独立。 創業2年目で、大借金を負い、保証会社のブラックリスト入り。 同じ経験をした人を救うべく、保証会社と不動産賃貸事業の複合業態を自社で始める。 そこで培ったノウハウを、YouTube、TiKToK、BLOGを通じて展開。 中小企業庁及び東京都知事の「経営革新計画」で本施策の認定を受理。 国の支援のもと、賃貸審査が通るための情報を日々配信。 動画登録者数は2,000~4,000人。自社非公開物件の会員数は10,000人を突破。 |

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

母子家庭、シングルマザーの方は物件が借りれない?

→そんなことはありません。

審査が落ちた方も大丈夫!物件を探す方法と、どんな物件があるかを教えます。

目次

1 一般的な審査の難易度

1.1 60%:母子家庭、シングルマザー(安定収入有or貯金200万以上)

1.2 30%:母子家庭、シングルマザー(安定収入有、養育費有り)

1.3 10%:母子家庭、シングルマザー(安定収入有、貯金がない)

2 どうやって物件を探す?

2.1 物件掲載サイトは閲覧しない

2.2 妥協点を考える

2.3 審査を通すのが上手な不動産屋に行く

3 どうやったら借りれる?

3.1 アリバイ会社を使う

3.2 保証会社審査が緩い物件に申し込む

4 どんな物件があるの?

4.1 大家さんが直接管理の物件

5 エース不動産の特徴は?何ができるの?

5.1 エース不動産が管理をする

5.2 エース不動産が管理と保証をする

5.3 エース不動産が管理と保証と大家をする

一般的な審査の難易度

一般的な審査の難易度は、以下のようなイメージです。

90%:安定した収入がある方

90%:就職先内定者

80%:自営業者(収入証明あり)

60%:母子家庭、シングルマザー(安定した収入があるor無職でも貯金が200万以上ある)

50%:自営業者(収入証明なし)

40%:無職者だが、貯金は200万以上ある

30%:母子家庭、シングルマザー(安定した収入がないが、養育費はある)

20%:生活保護受給者

10%:母子家庭、シングルマザー(安定した収入がない、貯金がない)

10%:無職者、水商売

5%:未成年

上記のように母子家庭等の方は全体的に無職の方は審査が非常に通りにくいのです。

「なぜ?」と思われる方が多いと思います。ですが、大家さんの立場になって考えた場合に、「家賃の支払いをができるかどうか」ということがポイントになります。

日本では、労働収入で生活をすることが一般的です。つまりお仕事をしていない=収入がない=支払い手段がないというように判断されます。

さらに離婚後の元ご主人に養育費を支払ってもらう場合でも審査通過率が低いのは、養育費の未払い率が高いためです。厚生労働省調べでは、実数が取れている分でも約50%、実態としては約60%の方が養育費の未払いで生活困窮状態にあります。

どうやって物件を探す?

少し回りくどい説明をしますが、この章で一番大切なことなので、順を追って説明します。

まず、(S●●MOやH●●ESなどの)物件掲載サイトを見て、物件を探すことをやめましょう。間取り、雰囲気、相場を知るにはいいですが、そこから住みたい物件を探すことはできないからです。

次に、自分の中で物件を決める条件の妥協点を考えます。

残念ではありますが、定期的な収入がない状態で、自分が求めている100%の条件を満たす物件は、審査が通りにくいです。

なぜなら、他の方も求めていることが多いからです。もう一度自分が大家さんとなって考えると、仕事をしている人と、していない人とでどちらにお部屋を快く貸すかということです。

そのため、

「絶対にこの条件がないと、ストレスが溜まり、生活がままならない状態になる」

という条件を自分の中で固めることが大事です。

そして、条件が固まった状態になったら、審査を通すことに長けている不動産仲介会社に足を運びます。そこで、現況を説明することで、営業担当者は、その方にあった最良の物件を探すことに尽くします。

弊社エース不動産では、条件が固まっていない状態でも物件のご提案をすることが可能です。遠慮なくお申し付けください。

どうやったら借りれる?

基本的には、無職の方でも審査を通してくれる保証会社と契約をしている管理会社の物件を探すのがベターです。

そして審査時には、アリバイ会社(在籍会社)などを利用して申し込みをする場合が多くあります。

(一般的な不動産会社ですと、上記のアリバイ会社を多用することが多いです)

しかし、この方法には大きなリスクと在籍料という費用が発生します。リスクというのは、入居中に在籍会社を利用したことが発覚した場合、強制退去になることがあります。

費用については、家賃の0.5ヶ月~で、多いところだと家賃の2カ月分をぼったくるところもあります。

そのため、シンプルな方法は、管理会社と大家さんと、保証会社の審査が緩いところを選択していく必要があります。

どんな物件があるの?

審査が緩い物件というのは、多くが築年数が“そこそこ”古く、水回りが経年劣化により古くなっている物件が多いです。具体的には以下のようなイメージです。

場所:新宿区、中野区、豊島区、練馬区、板橋区

築年数:1980~1990年台

家賃:相場通り(1DKは6万~10万、1LDKは7万~14万)

理由は、個人大家さんが、不動産会社(管理会社)に任せず、自分で物件メンテナンスをするからです。

そうなると、管理会社としてはお付き合いが制限されるため、あまりビジネスにならず、審査も緩くしてくれる傾向にあります。

(管理会社の収入源は、メンテナンスをする名目でもらう毎月のお駄賃なのです)

とはいえ、それでも管理会社の審査や保証会社の審査はあります。

エース不動産の特徴は?何ができるの?

エース不動産は、仲介会社でもあり、管理会社でもあり、保証会社でもあり、大家さんでもある。というのが結論です。以下にわかりやすくまとめています。

■一般的な不動産会社の構造

■エース不動産が管理会社の場合

■エース不動産が管理と保証をする

■エース不動産が管理と保証と大家さん

エース不動産のような会社は都内に3社ほどあります。ですが、“審査が通りにくい方専門”として“5年以上”営業している会社はありません。

お仕事がない状態でも審査が通る物件をお探しします。そのうえで、審査を通す方法を一緒に考えて、費用的にも期日的にも無理のない方法を選択します。

↓↓審査突破のコツをYouTube動画でも解説しています↓↓

↓関連コラム↓

【2020年最新版】貯金なし、フリーター、無職でも賃貸を借りたい!入居 審査を通りやすくする方法

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

未成年が部屋を借りる方法を大公開!

18歳の高校生~大学生でも借りれる?

保証人の親に知られない方法は?

収入とかなくてもいいの?

気になる方はすぐに↓チェック!

(この記事は、約3分でよめます)

目次

1. 未成年とは

2. どうして未成年は制限が多いの?

3. 18歳の高校生~大学生はお部屋を借りることはできる?

4. 親が協力しないとできない?親には知られたくない。

5. 仕事や収入がなくても入居はできますか?

6. お金はいくらぐらい必要?いつまでに支払う?

7. まとめ

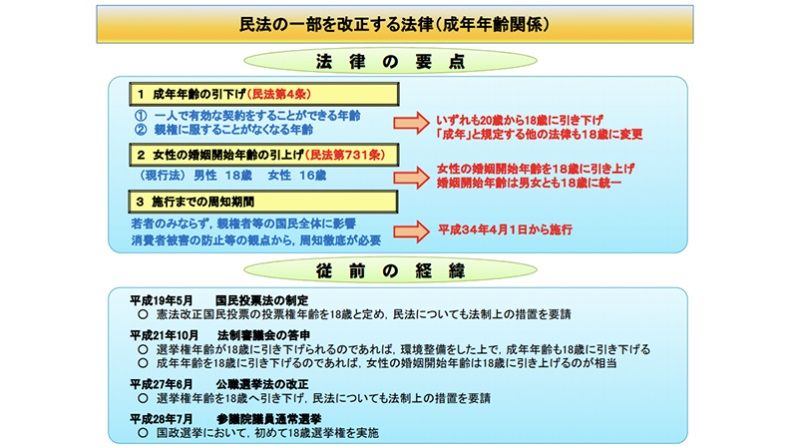

未成年とは

19歳以下(19歳含む)を指します。なお、成年(成人)は、20歳以上(20歳含む)を指します。これは、民法で140年前から決まっているルールです。

【超重要】

2023年(令和4年)4月1日から、改正民法により、成年年齢が引き下げられます。

20歳 → 18歳

140年ぶりの大改正です。覚えておきましょう!

どうして未成年は制限が多いの?

民法の第四条と第五条で以下のルールがあるからです。

第四条 年齢二十歳をもって、成年とする。

第五条 未成年者が法律行為をするには、その法定代理人の同意を得なければならない。ただし、単に権利を得、又は義務を免れる法律行為については、この限りでない。

2 前項の規定に反する法律行為は、取り消すことができる。

3 第一項の規定にかかわらず、法定代理人が目的を定めて処分を許した財産は、その目的の範囲内において、未成年者が自由に処分することができる。目的を定めないで処分を許した財産を処分するときも、同様とする。

要約すると、

第四条:成年=20歳以上

第五条:

(1)19歳以下が法律行為(契約とか)する場合には、法定代理人(以下、親)の同意をもらわないとダメ。ただし、義務を免れる法律行為(つまり一方的に未成年者が得する行為)については、親の同意を得ることなく、未成年者が一人でもできますよ。

例を挙げると、デメリットのない、金銭の贈与を受ける(お小遣いやお年玉)ことや、デメリットのある、金銭の贈与を受けたこと(借金)を帳消しにすることです。

(2)「(1)」のルールを破った契約は、なかったことにできる。

(3)未成年でも、自分のもの(お小遣いなど)であれば自由に使える。

この理由から、未成年者は自己判断能力が欠けているというのが140年前の人達の判断なのでしょう。現代の未成年者は、ネット普及により、物事の価値判断が幅広く備わっているように思います。

今回の改正民法は法律と実態の乖離を正す意味があるということです。

18歳の高校生~大学生はお部屋を借りることはできる?

できます。

具体的なお部屋探しのイメージとしては、

①“融通がきく”不動産会社に行く。

②未成年契約可能な物件だけを探してもらう(※1)

※一般の方がSUUMOやHOME'Sで探すのは不可能に近いです。

③内見をする。

④気に入った物件を、親へ確認と許可を取る。

⑤申込をする(以下、申込み時)。

✔契約者:本人(未成年)

✔連帯保証人:親or親族

✔必要書類:身分証明書(学生証等)、親権者同意書(※2)

⑥初期費用を支払う&契約をする。

⑦鍵をもらって入居する。

という方法です。

(※1)親の承認が必要 or それに代わるものが必要になります。

(※2)不動産会社が親や親族宛てに送付する書面

親が協力しないとできない?親には知られたくない。

基本的にはできません。

しかし、審査が通りづらい方を専門としている不動産会社であれば可能です。

具体的な方法論としては、審査が緩い大家さんの物件や、未成年でも審査を通してくれる保証会社を使えば可能です。

ですが、通常の不動産会社ですと、年に1-2組ぐらいしか対応することがないため、この点の知識や経験値が乏しいのです。

そのため、問い合わせ時や来店時に「未成年はダメです」と言われるケースが多いようです。

※弊社エース不動産は毎月4-5組ご成約しております。

仕事や収入がなくても入居はできますか?

基本的にはできません。

ですが、こちらも上記のように面倒見のよい大家さんにもよります。そして、弊社エース不動産の物件であれば入居は可能です。

とはいえ、選択肢は2000件ある中で1部屋あるかないかです。そのため、通常の物件サイト(S●●MOやHO●E'S)などでは探し出せませんし、探し出せても審査は通りません。

お金はいくらぐらい必要?いつまでに支払う?

いわゆる、初期費用は、物件のエリアにもよりますが、

初期費用 = 総家賃×5ヵ月分

ぐらいが“都心部の相場”といわれています。例えば、家賃が6万円、管理費(共益費)が5,000円の場合は、32万円ほどが都心部の相場です。

※都心部=豊島、新宿、中野、渋谷、目黒、港区などの人気エリアです。

新宿を中心に考えた場合の初期費用の幅は下記を参考にしてください。

(シェアハウス等の共同住宅を除く)新宿区近郊の初期費用平均(家賃×●ヵ月)です。

A、新宿区から北(板橋区、埼玉の川口エリア):約3.5-4.5ヵ月分

B、新宿、中野区:約4.0-4.5ヵ月分

C、新宿区から南(渋谷、港、品川、太田区):約4.5-5.5ヵ月分

D、新宿まで電車で25分圏内の、埼玉エリア:約3.0-4.0ヵ月分

E、渋谷まで電車で25分圏内の、神奈川エリア:約4.0-4.5ヵ月分

F、東京まで電車で25分圏内の、千葉エリア:約3.5-4.0ヵ月分

G、エース不動産の都内全域の管理物件:約2.5-3.5ヵ月分

支払いのタイミングは、ズバリ『契約(入居)の前、1週間前まで』です。即日入居ができる物件だと、申込から契約までの3日以内です。支払い方法は、

・現金一括支払い

・クレジットカード分割支払い

・現金分割支払い

です。

まとめ

親に秘密で引っ越しを希望する若者が大変増えています。ただし、当然そこには法律とお金の壁があります。1つ1つクリアするのも大事ですが、エース不動産にお越しいただければ、1から丁寧に教えます。もちろん、その日に物件をお探しして、物件を決めることも可能です。不安でもまずは勇気を出して、お電話ください。

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:保証人、保証会社でお困りの方必読情報 / 投稿日付:2024/10/12 23:09

不動産賃貸の法人契約では、借りる目的ごとにチェック事項が異なります。そのため法人契約は、個人の約3倍も審査を通すのが難しいと言われます。

対策も含めて目的別の注意点をまとめました。

(この記事は約4分でよめます)

目次

事例1. 借上げ社宅

対策と方法:法人の属性を強化

事例2. 社長個人宅

対策と方法:法人から社長へ資金移動して、保証人の貯蓄額を強化

事例3. 登記場所

対策と方法:事業内容に透明性を

事例4. 転貸用

対策と方法:事業内容に透明性を

事例5. 名目は法人社宅、実際は知人や家族が住む

対策と方法:会社概要を強化して透明性のある法人に

まとめ

事例1. 借上げ社宅

借上げ社宅とは、勤務先の従業員などを住まわせるために会社が借りた(借上げた)住居(社宅)を言います。会社で物件を借りる理由で最も多いものであると言えます。福利厚生や、優秀な人材の囲い込みなどを目的として、会社が従業員へ行う社内サービスのようなものです。

比較的大手(または、資本が大きい)の会社が行う傾向があります。

対策:法人の属性(資本金や売上高)を強化する。

方法:増資をする。売上高を上げる。

注意点:とくになし

事例2. 社長個人宅

中小企業の社長自宅を経費計上するために行う。いわゆる節税対策として用いられることがあります。ちなみに今更聞けないけど、なぜ節税になるか?というと、物件を、購入した場合と、賃貸した場合の節税インパクトが「賃貸のほうが効果が高い」からです。下記に記載しました。

◆経費に計上できる額

購入:5,000万(固定資産税評価額が3,000万円)・・102万/年

賃貸:5,000万クラスのマンション・・・・・・・・・・・・240万/年

◆節税インパクト(法人税30%と過程)

購入:30万が浮く

賃貸:72万が浮く

というざっくりした計算ですが、良いマンションに、(浮いた税金分)安く住めるということがよくわかります。比較的中小企業で多く用いられています。

対策:社長の属性(年収や貯蓄額)を強化する。

方法:会社から社長へ資金移動をして、貯蓄額を増やし、預貯金で審査通過率を上げる。

注意点:2つあります。

①本来社長宅を会社の経費にできるのは、事務所としての機能が備わった面積分家賃のみです。

例えば、2LDK(洋15m2、洋10m2、LDK30m2、その他20m2)の場合、実際事務所として使っているのが洋室(15m2)とLDK(30m2×50%)という場合は、【30m2】分のみが経費計上できます。30/75m2(総面積)=40%のため、家賃の40%しか経費計上できません。

税務署の格好の餌食です。せっかく節税した分が追徴課税で消し飛びます。

②会社から社長へ資金移動する場合、移動用途を貸付金or仮払金で処理します。これを期中で戻さないと、金融機関から「なぜ私たちが貸したお金を、個人(社長)に貸し付けた?」という風に疑われます。会社のお金を私的流用しているように取られますよね。そんな会社に銀行はお金を貸してくれません。

事例3. 登記場所

新しく会社を立ち上げるのに要するために住所登録をする場所として借りる方法です。

多くは、自宅兼事務所(SOHO)として新設法人が利用する手法です。新設法人の場合、過去の履歴等がないため、事業内容を中心に保証会社や管理会社、オーナーは鋭くチェックしてきます。

とくに犯罪に使われる場所(反社の事務所)や、詐欺グループの活動拠点、違法風俗店の待機所などに利用され“知らなくて”貸した場合でも、罪を問われることがあるからです。

対策:事業内容に透明性を持たせる。

方法:不明確な事業とならないように、第三者が見てもどんな事業をして、どれぐらい売上ができるかわかりやすいプレゼン資料を作る。

(良い例)

学習塾、スマホアプリ開発事業、社団法人の事務所、消耗品の倉庫、著名な飲食店の休憩所(有名ラーメン店、有名焼肉店など)、

(悪い例)

貸し会議室、民泊事業、エステ、コンサルティング会社事務所、YouTuber事業撮影場所、従業員待機所、タトゥーの施術所、複数人が出入りする事業

注意点:新設法人は過去の履歴がないため、代表者の職務経歴が問われる場合が多いです。今まで自身が歩んできた道で独立する場合はいいのですが、全く違う分野(業種)や職種の場合は、審査においてはマイナス評価になります。

そのため、根拠資料(事業計画書)を出し積極的にアピールする必要があります。つまり、非常にめんどくさい作業が増えます。

事例4. 転貸用

転貸すなわち、又貸しとも言います。(知らない)誰かに貸すために自分で借りることを指します。ただしこれは基本的に、賃貸借契約上NGです。絶対ダメです。

契約書の不動産協会が提供する公式契約書の雛型にも最初から盛り込んであるほどです。

ただし、事前に許可が出ている、場合はOKです。

例えば、「民泊事業」「貸し会議室」「スペース貸し事業」などです。

どういった大家さんがこれを許可するかというと、

・一棟所有の個人大家さんで物件が古く、収益の目途が立たない場合。

・海外投資家大家さん所有物件(収益さえ立てばなんでもいいという考え)

・ローン返済が苦しい大家さんで、すぐに利用してもらいたいという場合。

などです。

対策:事業内容に透明性を持たせる。

方法:前述の大家さんの物件を探す。※具体的な手段は、足を使って見つけることや人づてに紹介してもらうのが現実的ですが、時間も労力もかかり効率的ではありません。

都内には、転貸許可を出している大家さんや管理会社が限られているため、弊社であればそのリスト(非公開)の中から物件の提案をさせていただけます。

事例5. 名目は法人社宅、実際は知人や家族が住む

最後に、知人(恋人・友人)や家族を会社名義の物件に住まわせる場合です。内容は上述の転貸用と似ていますが、住まわせる人が特定していて、近しい人という点が異なります。

特に、近年多くなっている例を2つあげます。

①高齢者の親族用として法人名義で借りる。

都内では60歳を超えると、大家さんが認める年齢制限に引っかかってきます。具体的な法的制限はないですが、大家さんが拒絶するのが60歳台以降です。そのため、初期費用の確保や家賃支払い能力に問題がない場合でも、希望物件に住めないということが多くあります。

そういった親をもつ会社代表は、自社の従業員を住まわせるという体で、自分の親を住まわせることがあります。

②夜職スタッフの寮として借りる。

上京組の新人ホストは、会社が借り上げた寮に住むことが多いです。そのための寮として、戸建物件を賃貸することがあります。

問題として、仕事帰りの場合泥酔をしている方が多く、居室の壁を叩いて壊したりする事故が多くあります。大家さんがそれを望むわけはなく、夜逃げされ修繕費も取れないでいなくなってしまうことがあると聞きます(一部の話ですが、契約しているのが会社でも、会社側は知らぬ存ぜぬを通すそうです)

いずれの話も問題は、契約書に登場しない人物や、契約内容に合わない事項であるため、契約解除になります。

対策:会社HPの会社概要を整え、事業内容に透明性を持たせる。

会社概要を整えるというのは、

本店所在地 / 代表名 / 代表者の顔 / 資本金 / 設立年月日 / 事業内容 / 沿革

を全て記載するということです。意図的に隠すつもりがなければ当然開示する内容を掲載するのです。そうすることで一気に会社としての信用度は高くなります。

方法:入居者は自社従業員として、入退社により特定人物以外の者が入居する場合があると事前に伝えてく。

そうすることで、契約書にない人物が将来的に入居していてもなんら不思議はありません。ただし、それを許可してくれる大家さんは少ないため、物件のボリュームは少なくなります。

まとめ

今回は、事例を踏まえた目的別の法人契約方法をまとめました。前章でも申し上げましたが、「会社であれば審査は取るでしょ」と思われる方が多く、何も準備しないまま審査をして審査落ちする方が散見されます。

本来、準備や対策をしておけば審査に通る方も多くいらっしゃいます。

法人で借りる事務所やマンションは、立地や予算から賃貸と異なり替えがきかないことがほとんどです。

せっかく巡り合った素敵な事務所も間違ったアプローチをすることで借りれなくなることもあります。

昨今、リモートワークが主流となりつつある中で、事務所の空室率が増加してきています。だからといって本章の暗黙のルールがなくなるわけではありません。ハードルは下がっても、ハードルが無くなったわけではありませんので「申込前」に必ず対策をするようにご注意ください。

もし不安な方は、「この物件を審査通せるか確認して欲しい」や「こんな自分でも人生の再起をするための事務所を探してほしい」というご依頼があればなんなりとエース不動産へお申し付けください。

Tweet ![]()

⇩ご来店/お電話の予約はこちらから

ご予約受付カレンダー

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。(会員登録は無料です)

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。